Combien faut-il d’once d’or pour acheter la bourse ?

Tous les jours ou presque, on me demande si « c’est le moment d’investir dans l’or » ou si « l’or ne serait pas surévalué aujourd’hui ».

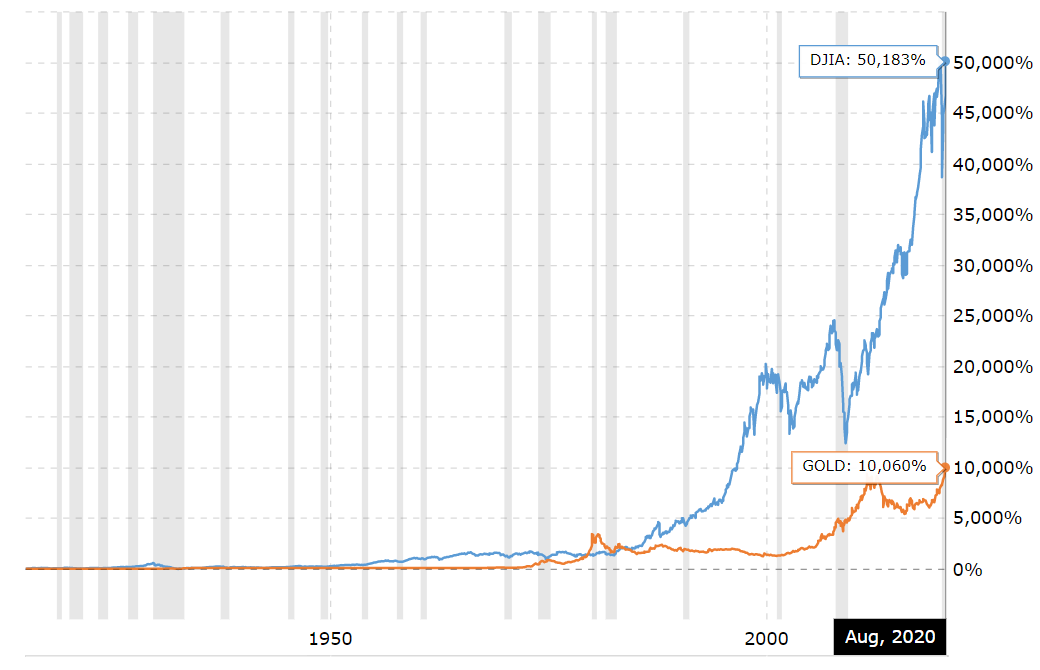

Si l’on compare l’or avec l’indice boursier de référence, américain évidemment, le S&P500, il s’avère que l’or est sous-évalué. Le S&P500 ne fait qu’atteindre des niveaux records ; depuis 1971, date à laquelle l’étalon-or a été abandonné, il fallait en moyenne 1,55 once d’or en dollar pour acheter le S&P500. Aujourd’hui, il faudrait un peu plus de 2 onces d’or pour acheter le marché.

Si nous reprenons la moyenne historique du ratio or/S&P500, le juste prix de marché d’une once d’or en septembre 2020 devait déjà être d’environ 3 300 $.

- soit le S&P500 (donc les actions) est surévalué et cela veut dire que le marché va finir par se retourner ;

- soit la hausse de l’or n’est pas terminée et il lui reste encore une marge importante de progression par rapport au S&P500.

Vous avez compris : peu importe l’explication, la conjoncture est favorable à l’or soit en tant que valeur refuge et monnaie soit en tant qu’actif avec des rendements.

L’or contre la crise

Les grands médias financiers disent souvent que les mesures de relance par la planche à billets de la Réserve fédérale sont la cause de la montée de l’or en dollar. En fait, la plus récente tendance à la hausse de l’or a débuté alors que la Fed resserrait la masse monétaire et augmentait les taux d’intérêt. Tout l’inverse de la politique actuelle donc.

Beaucoup d’analystes suggèrent également que l’investissement dans les métaux précieux absorbe les flux de trésorerie des investissements lorsque les actions sont en baisse. Mais il n’en est rien aujourd’hui vu que les actions américaines sont en croissance depuis un an, alors que le prix de l’or est également à la hausse. Il y a donc un paradoxe.

En fait, l’or n’est pas une simple couverture contre l’inflation, il est aussi une couverture contre les crises en général. La dernière décennie a été marquée par une incertitude et une instabilité que le monde n’a pas connues depuis près d’un siècle. Ceux qui ont récupéré les informations de Géopolitique de l’Or ont constaté que j’ai commencé le projet par un élément très important qu’il ne faut pas minimiser : les banques centrales du monde entier se préparent à un événement qu’elles ne peuvent pas encore quantifier. Et ceci bien avant le couillonavirus.

Il y a effectivement eu une accélération drastique de l’accumulation d’or par les institutions bancaires depuis 2018 ; ce n’est pas anodin et nous n’en connaissons pas la raison ou en tout cas pas l’objectif exact. Nous avons néanmoins quelques pistes. Les banques centrales se préparent à une crise qu’elle soit géopolitique, financière, monétaire… et cela commence à faire beaucoup de signaux dans le rouge.

Je ne voudrais pas être trop pessimiste, mais je vous rappelle que dans l’histoire, les élites bancaires et financières accroissent leur pouvoir avec les crises cycliques qui détruisent la concurrence, permettent les fusions-acquisitions pour plus de concentration, rachètent les cours quand ils sont au plus bas (nous pouvons également le faire maintenant)…

Bref, une crise purge le système de ses défaillances et de ses plus faibles acteurs, ce qui ne fait pas que du mal il faut bien l’avouer. Elle consolide par contre dans le même temps le pouvoir bancaire et financier international. Et ceci bien sûr pendant que les particuliers perdent du pouvoir d’achat, du pouvoir politique, la valeur des actifs qu’ils ont mal placés ou mal protégés, etc. C’est pour cela qu’il faut préparer le terrain en amont, placer son argent aux bons endroits et continuer nos vies comme si de rien n’était.

Est-ce que la correction d’or pourrait être la dernière en dessous de 2000 $ ?

Suite à la crise financière de 2008, l’or franchissait pour la première fois le niveau de 1 000 €/$ l’once. La crise bancaire en développement et la panique déflationniste l’ont ensuite fait se corriger avant un redécollage. Il est maintenant presque universellement admis que, à moins d’un étalon-or et d’une déflation massive de la masse monétaire, l’or ne descendra plus jamais en dessous de 1000 €/$ l’once.

Depuis les sommets prodigieux de cet été à plus de 1700 € l’once et même à plus de 2000 $ l’once, l’or se corrige actuellement… avant le redécollage comme dit dans cette vidéo.

La barrière quasi définitive des 2000 $ l’once pourrait être franchie de façon quasi définitive lors de la prochaine hausse majeure qui aura probablement lieu dans moins d’un an. Et quand on constate les derniers développements politiques, économiques et monétaires, l’or pourrait même dire au revoir à la barrière des 2000 $ pour de bon avant la fin de cette année (mais ne nous avançons pas trop quand même). Quant au 2000 € l’once d’or, ce n’est qu’une question de temps.

Quels sont les facteurs d’une hausse de l’or ?

- Les livraisons de métal jaune au comptant de septembre se sont intensifiées pendant la correction de l’or, les livraisons d’octobre ont commencé le 29 septembre avec plus de 60 000 contrats ouverts et les approvisionnements d’or du Comex enregistrés diminuent.

- Une deuxième série de confinement illégitime réduirait l’offre de biens et de services réels et stimulerait les prochaines impressions monétaires des banques centrales.

- Un Brexit sans accord avec l’adoption du projet de loi britannique sur le marché intérieur qui annule l’accord sur le Brexit concernant l’Irlande du Nord.

- Il suffirait qu’une seule banque d’une économie avancée tombe pour déclencher la prochaine crise mondiale.

- L’or continuera de baisser jusqu’au début de la prochaine série d’impressions monétaires, moment auquel il devrait franchir 2000 $ et dépasser les 1700 € pour la dernière fois.

https://www.youtube.com/watch?v=fsVFLbhB4CI

L’or est-il trop cher ?

L’or peut aussi être considéré comme bon marché, même avant la consolidation, après avoir tenu compte des rendements ajustés à l’inflation (rendements réels). Ces derniers sont le moteur ultime des mouvements des métaux précieux au cours des dernières décennies.

En tant que couverture contre l’inflation, l’or a un rendement réel de zéro. Ainsi, un rendement ajusté à l’inflation en baisse pour les bons du Trésor rend l’or plus attrayant. Depuis 2006, une baisse d’un point de pourcentage des rendements réels de la dette du Trésor américain s’est traduite par une hausse de 30% des prix de l’or, selon les calculs de Pimco, géant américain des fonds obligataires et une des plus grandes sociétés d’investissement au monde.

La valeur de l’or est restée stable depuis 2012 sur la base d’une mesure du prix du métal par rapport au rendement réel des Bons du Trésor. En regardant cette jauge de valorisation, certains pourraient voir l’or comme « bon marché » selon le graphique ci-dessous :

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !