Michael Hartnett propose une nouvelle stratégie

Il y a un mois, alors que le pessimisme du marché atteignait des sommets historiques, l’humeur de Wall Street était si apocalyptique et le sentiment si capitulant, qu’au vu de l’enquête mensuelle (juillet) auprès des gestionnaires de fonds, même le très pessimiste stratège en chef des investissements de BofA, Michael Hartnett, est devenu optimiste.

Il décida d’agir en calculant correctement le moment de l’effondrement des marchés, des ventes à découvert, des rachats d’actions, des investissements de détail et des CTA (gestionnaires de fonds).

Voici comment nous avons résumé les conclusions de Hartnett :

« Le stratège écrit que les fondamentaux du second semestre sont médiocres, mais que le sentiment est que les actions et le crédit vont se redresser dans les semaines à venir. Il ajoute que l’opération à contre-courant du troisième trimestre est axée sur le risque si Lehman n’existe pas, si l’IPC est en baisse et si la Fed fait une pause d’ici Noël… court en liquidités et long en actions, court en dollars et long en zone euro, court en produits défensifs et long en actions de banques et de consommateurs.

Une fois de plus, Hartnett – qui, au cours de l’année écoulée, s’est imposé comme l’analyste le plus précis de Wall Street – a vu juste et, plus important encore, contrairement à ses pairs de JPM qui disent à leurs clients d’acheter chaque semaine sans se soucier d’être traités d’incapables, Hartnett a en fait choisi le bon moment pour le pivot.

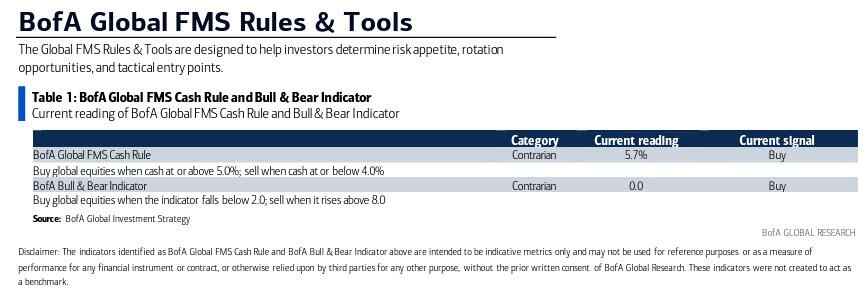

Ce qui nous amène à la dernière enquête d’août sur les gestionnaires de fonds, dans laquelle Hartnett a interrogé 284 panélistes avec 836 milliards de dollars d’actifs sous gestion. Et dans celle-ci il constate que si le sentiment reste extrêmement baissier, avec l’indicateur BofA Bull & Bear toujours à une lecture « baissière maximale » de 0,0, cela suggère qu’il n’y a pas de retournement immédiat du marché baissier…

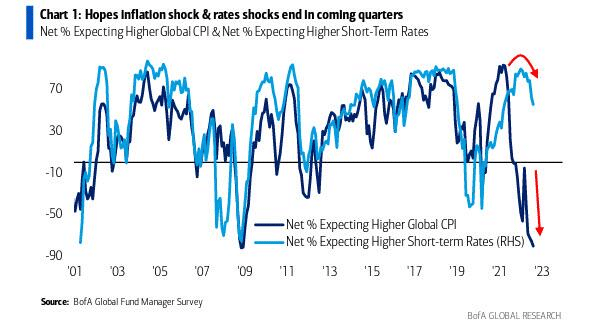

Hartnett constate également que l’humeur n’est « plus « apocalyptiquement » baissière » alors que les espoirs augmentent pour que les chocs de l’inflation et des taux prennent fins au cours des prochains trimestres.

Et si l’effondrement peut se poursuivre un peu plus longtemps – au moins jusqu’à ce que Powell s’énerve parce que le marché a fait sauter tout son plan de resserrement des conditions financières – Hartnett reste un ours patient, et dit qu’il « effacerait SPX >4328 car la hausse des taux fait baisser notre scénario de base ». Venant de la part de celui qui se trouve être l’analyste le plus précis de Wall Street et qui, il y a exactement un mois, a correctement prédit que « le sentiment indique un rallye des actions et du crédit dans les semaines à venir », nous devrions écouter ce qu’il a à dire.

Comme toujours, le Fund Manager Survey (FMS) complet est plein de 28 pages de points de données informatives (bien que la plupart du temps contradictoires) disponibles pour les sous-traitants professionnels, mais nous résumons ici certaines des principales conclusions qui montrent pourquoi l’humeur apocalyptique s’est un peu atténuée.

Rapport sur la macro & la politique

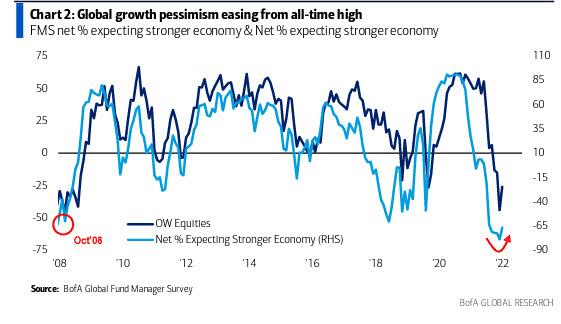

Les deux prévisions de croissance (net -67%) :

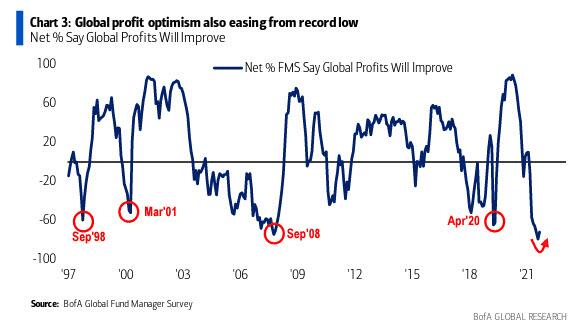

L’optimisme des bénéfices mondiaux :

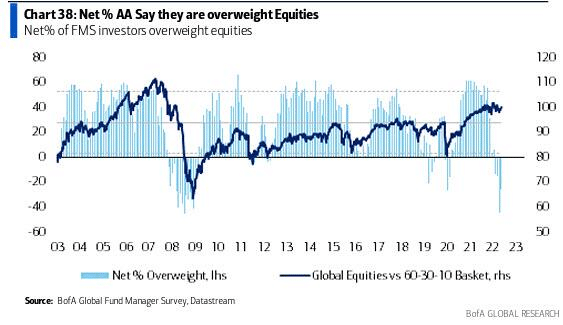

L’allocation en actions (net -26%) a augmenté par rapport aux creux désastreux de juillet.

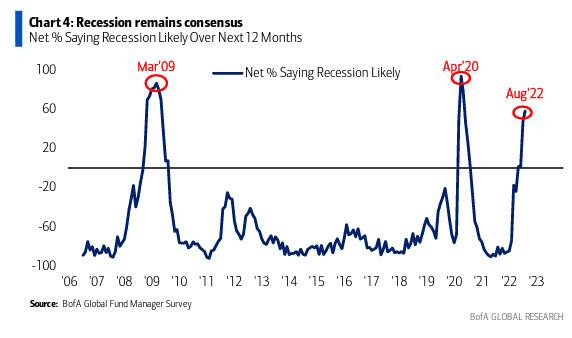

Pendant ce temps , la récession (« maigre ») aussi consensuelle qu’elle l’était en mars 2009 et avril 2020.

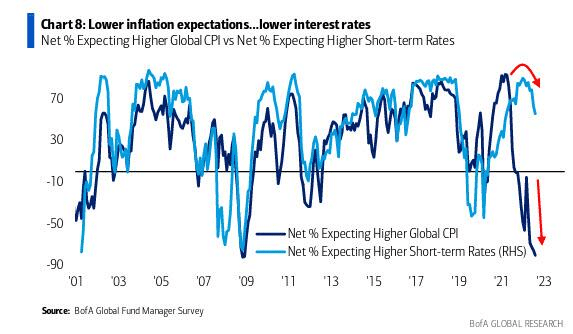

88% des investisseurs s’attendent donc à une baisse de l’inflation au cours des 12 prochains mois.

Et la crainte d’une baisse draconienne des hausses (hausses des fonds fédéraux de 100 à 125 points de base prévues).

Rapport sur le risque

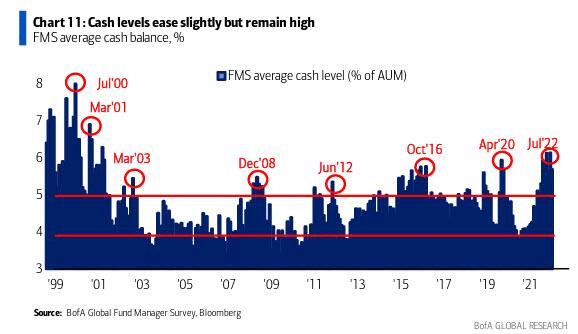

La trésorerie passe de 6,1% à 5,7% et bien au-dessus de la moyenne à long terme de 4,8%.

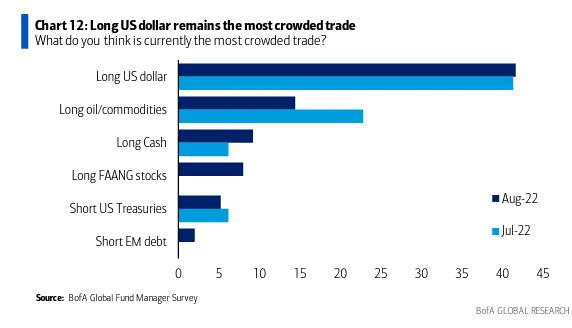

Le dollar long reste la position la plus anticipée :

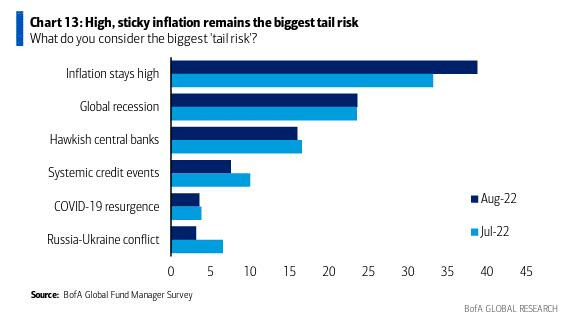

L’inflation qui reste élevée est considérée comme le plus grand risque :

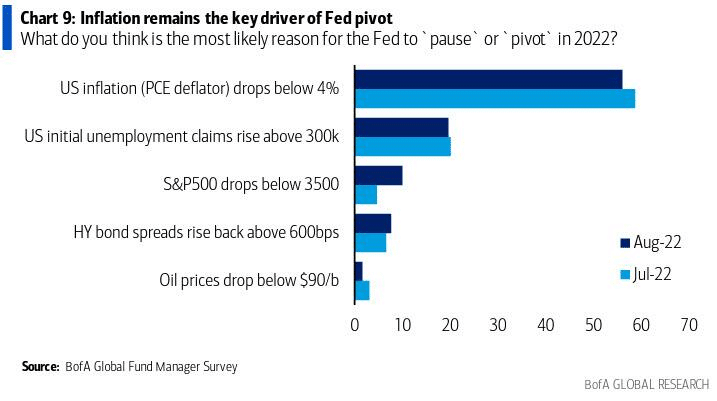

Le catalyseur pour un « pivot » de la FED : L’inflation américaine descend en dessous de 4%

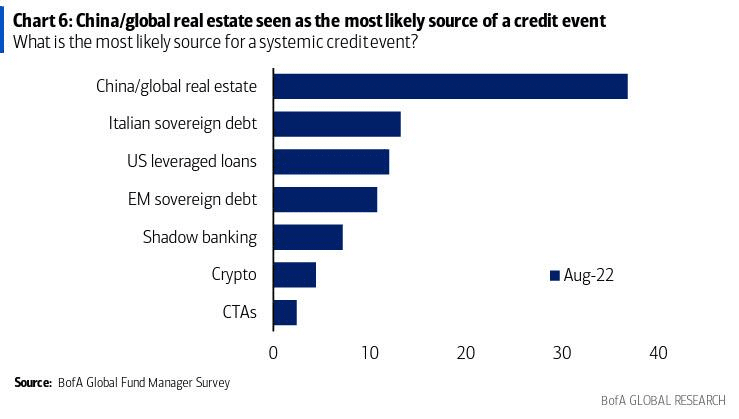

La plus grande source de défaut de crédit potentiel : Les biens immobiliers Chinois

Rapport sur l’allocation d’actifs

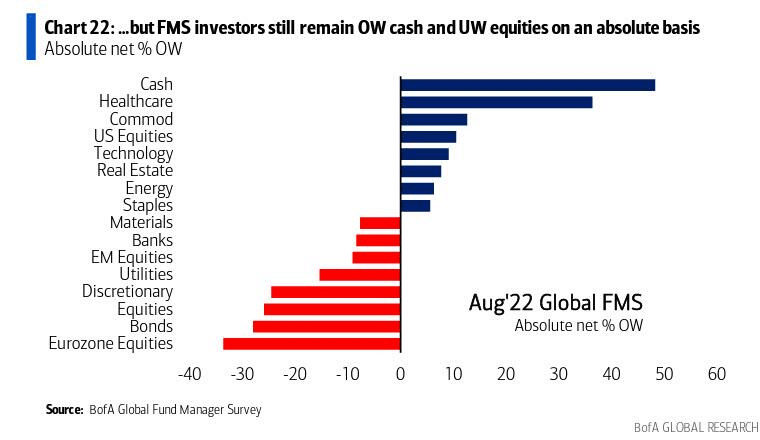

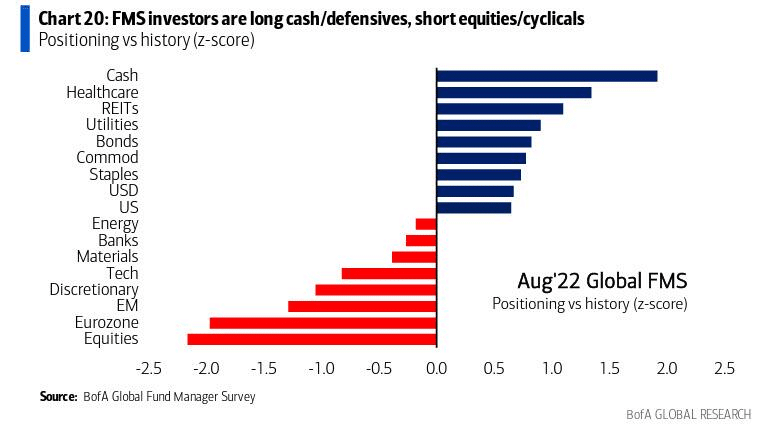

Le positionnement du FMS reste sur une période longue de « stagflation » (matières premières, cash, défensifs) :

« Boucles d’or courtes » (actions UE/EM, consommation) anticipées :

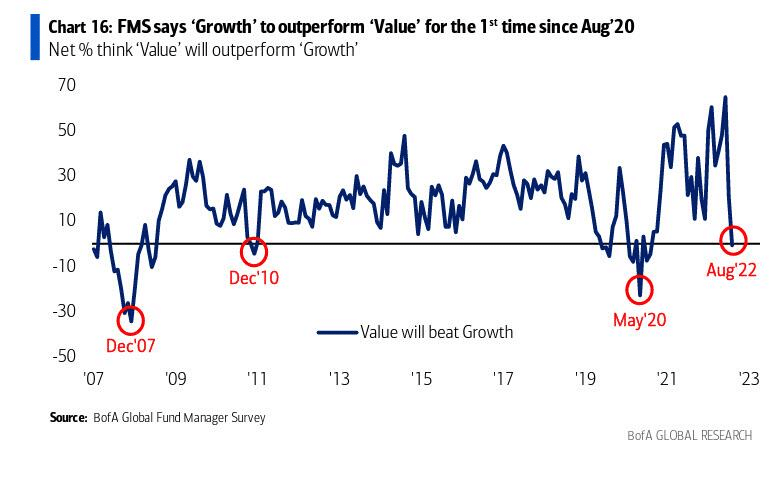

Mais une grande rotation en août vers les actions américaines/techniques/consommateurs, hors des produits de base/utilitaires/UK ; des investisseurs notables du FMS pour la première fois depuis août 20 disent que les actions de croissance surpasseront les valeurs de rendement au cours des 12 prochains mois.

Pour ceux qui recherchent des positions à contre-courant de l’euphorie actuelle, Hartnett recommande une position haussière à contre-courant (à mesure que l’inflation des services diminue, un nouveau cycle haussier du crédit commence) soit des positions short [pari à la baisse] sur les États-Unis, les soins de santé et des positions long [pari à la hausse] sur l’UE, les marchés émergents, les banques, les ressources.

Pour la position baissière à contre-courant (Wall St et inflation du marché du travail, fonds de la Fed 4-5 %, récession sévère en 23) soit des positions short sur les actions américaines, les actions de croissance (technologie), les REIT et des positions long sur les produits de base, les services publics.

Mais bien que tout cela puisse fonctionner, le point le plus important à retenir du dernier FMS de Hartnett est que, tout comme il a réussi à détecter la débâcle il y a un mois, sa dernière recommandation – de baisser le S&P 500 à 4 328 – pourrait s’avérer exacte, car il y a quelques instants, les E-minis ont atteint un sommet de séance de 4 327,5 et se sont effondrés.

Est-ce le début de la prochaine vague de baisse des actifs à risque ? Revenez dans un mois.

Source : Zero Hedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !