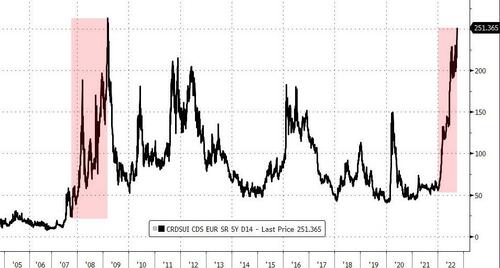

Les échanges de défaut de crédit (CDS) atteignent un niveau record

Les traders se sont réveillés ce matin avec une fragilité systémique accrue, la dette et les actions du Crédit Suisse ayant été abandonnées dans un rejet très net de la lettre de réassurance envoyée par le PDG ce week-end.

Qui aurait pu le voir venir ?

Traduction :

« CREDIT SUISSE ENVISAGE DE REBAPTISER SA BANQUE D’INVESTISSEMENT FIRST BOSTON. Et si ça échoue, il y a toujours JT Marlin. »

« JT Marlin a retiré son offre »

L’action Crédit Suisse est en baisse de plus de 5% dans les négociations d’avant-marché (ADR) et atteint un nouveau record à la baisse…

Traduction :

Le Credit Suisse atteint son plus bas niveau historique <5CHF, la capitalisation boursière n’est que de $11BN.

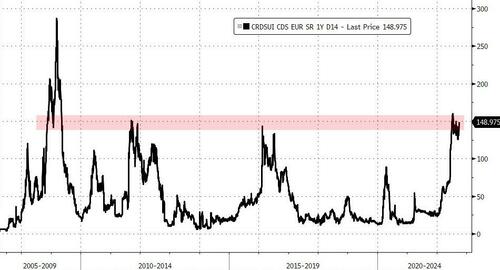

Et le risque de crédit du CS a atteint des sommets ce matin, dépassant un moment les 280 points de base, ce qui interdit à la société toute activité de banque d’investissement. C’est plus élevé que le risque de crédit de la banque négocié au pic de la crise de Lehman…

Bien que les niveaux des échanges sur défaillance de crédit soient encore loin d’être angoissants et qu’ils s’inscrivent dans le cadre d’un vaste mouvement de repli du marché, ils indiquent une détérioration de la perception de la solvabilité de la banque touchée par le scandale dans le contexte actuel.

Il y a maintenant environ 23 % de chances que la banque fasse défaut sur ses obligations dans les cinq ans.

La relation entre le risque lié à la dette, le prix de l’action (prix plus bas, moins de valeur d’actif pour couvrir la dette, risque de crédit plus élevé) et le risque lié à l’action (risque d’action plus élevé, risque d’actif plus élevé, risque de crédit plus élevé) est complexe, mais néanmoins négociable par les arbitres de la structure du capital.

Le graphique ci-dessus montre un simple « écart implicite » dérivé du prix et de la volatilité de l’action de la société.

Comme on peut le voir, il est bien inférieur à la circulation actuelle négociée sur les marchés professionnels. Cela indique un ou plusieurs de ces trois éléments :

- La prime de risque de crédit sur le marché est trop élevée,

- Le prix de l’action est trop élevé,

- Et/ou la volatilité de l’action est trop faible.

Faites votre choix.

Nous notons que, dans un segment soigneusement formulé et défensif ce matin sur CNBC, ils ont cité des sources disant que la position de liquidité du Crédit Suisse est forte.

En outre, plusieurs acteurs du marché (et des experts en CDS fraîchement diplômés qui semblent être apparus soudainement sur Reddit) ont tenté d’écarter ces mouvements. Cependant, nous notons que le célèbre arbitre de crédit Boaz Weinstein a également pris la parole, suggérant qu’il s’agissait d’une fausse alerte…

Traduction :

Le Crédit Suisse va probablement faire faillite … $CS. L’effondrement du cours de l’action du Crédit Suisse est très préoccupant. De 14,90 $ en février 2021, à 3,90 $ actuellement. Et avec un P/B=0.22, les marchés disent qu’il est insolvable et probablement en faillite. Bientôt 2008 ? Banque à risque systémique.

Oh mon Dieu, ça ressemble à un effort concerté pour faire peur. Voir mes récents tweets. En 2011-2012, les CDS de Morgan Stanley étaient deux fois plus importants que ceux de Credit Suisse aujourd’hui. Respirez profondément les gars.

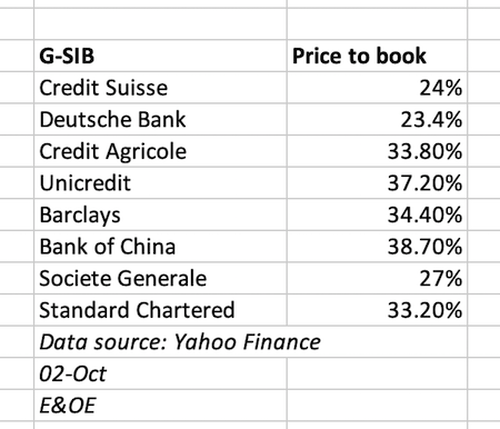

Enfin, il convient de mentionner, comme l’a récemment souligné Alasdair Macleod, que le Crédit Suisse n’est pas la seule grande banque dont le ratio cours/valeur comptable émet des signaux d’alarme.

Cette liste indique toutes les G-SIB dont le ratio cours/valeur comptable est inférieur à 40 %.

L’échec de l’une d’entre elles est susceptible de remettre en question la survie des autres. Négociez en conséquence.

Pour la deuxième semaine consécutive, le nouveau PDG du Crédit Suisse, Ulrich Koerner, a cherché à rassurer les investisseurs (et en fait tous les acteurs du marché mondial) sur la « sécurité » de la banque Suisse en difficulté.

Tout en reconnaissant qu’il y a beaucoup d’incertitude et de spéculation à l’intérieur et à l’extérieur de la banque, le PDG a déclaré que la banque se trouve à un « moment critique » alors qu’elle se prépare pour son dernier remaniement.

Koerner a demandé aux employés de ne pas confondre l’évolution « au jour le jour » du cours de l’action avec la « forte base de capital et la position de liquidité » de la société suisse.

Le marché ne le croit tout simplement pas, car les marchés du crédit évaluent le risque de défaut à son niveau le plus élevé depuis le pic de la grande crise financière…

Et il semble que les contreparties aux opérations sur dérivés de la banque couvrent agressivement leur exposition à l’éventuelle défaillance de la banque suisse…

La banque – qui a été frappée ces dernières années par un scandale d’espionnage d’entreprise, une perte commerciale record, la fermeture de fonds d’investissement et un déluge de poursuites judiciaires – doit annoncer un nouveau plan stratégique majeur le 27 octobre et, comme nous l’avons récemment noté, a déclaré que les rapports faisant état d’une « bad bank » séparée pour conserver ses actifs à haut risque (lire de faible qualité) sont « catégoriquement faux« .

En août, les analystes de la Deutsche Bank ont prédit que la réduction de la banque d’investissement, tout en développant d’autres secteurs d’activité et en renforçant ses ratios de capital laisserait un trou de 4 milliards de dollars US dans la position de capital du groupe.

«La réduction d’autres parties de la banque d’investissement et la vente d’activités plus petites à travers les divisions pourraient aider au fil du temps, mais cela arriverait probablement trop tard pour éviter une augmentation de capital», ont écrit les analystes de Deutsche Bank Benjamin Goy et Sharath Kumar Ramanathan.

Comme le rapporte Bloomberg, la capitalisation boursière du Crédit Suisse est tombée à environ 10 milliards de francs suisses (10,1 milliards de dollars), ce qui signifie que toute vente d’actions serait fortement dilutive pour les détenteurs de longue date.

La valeur du marché était supérieure à 30 milliards de francs pas plus tard qu’en mars 2021.

Les dirigeants du Crédit Suisse ont noté que le ratio de capital CET1 de 13,5% au 30 juin se situait au milieu de la fourchette prévue de 13% à 14% pour 2022.

Le rapport annuel 2021 de l’entreprise indiquait que son ratio minimum réglementaire international était de 8%, alors que les autorités suisses exigeaient un niveau plus élevé d’environ 10%.

Donc le CS a une « base de capital et une position de liquidité solides » ?

Comme le disent les rapports selon lesquels «Bear Stearns n’était pas en difficulté», «Lehman est bien capitalisé» et «les subprimes ont été contenus» ?

Enfin, comme l’écrit Larry MacDonald dans The Bear Traps Report : le Crédit Suisse n’est pas Lehman, mais il est au même niveau que Bear Stearns.

Le commentaire « Nous sommes bien capitalisés » fait par Alan Schwartz et Ulrich Koerner à 14 ans d’intervalle semble presque le même.

Il ne faut pas oublier que les actions ont dévissé à la baisse lors du sauvetage de Bear Stearns et qu’elles ont repris 23 % (NDX) à la suite de ce sauvetage.

Il est temps de relier les points:

nous avons maintenant Paul Krugman, Jeremy Siegel qui a publiquement réprimandé Powell, et Greg Mankiw de Harvard qui écrit un article d’opinion dans lequel il crie que la Fed a effectivement trop fait bouillir la Porter House. Oh, au fait, notre gage favori de la Fed, Timiraos, partageait le sentiment de Mankiw tôt dimanche matin. Hmmm…

Tout se résume aux actifs pondérés en fonction des risques.

Lorsque Lehman et Bear ont fait faillite, leur capital de base – les bons du Trésor américain – n’a PAS chuté comme une pierre.

Au cours des vingt dernières années, notre système bancaire mondial n’a JAMAIS été confronté à une combinaison de risque de taux d’intérêt et de risque de crédit.

Pouvez-vous imaginer être un membre du conseil d’administration du Crédit Suisse ?

Vous encaissez les coups financiers d’Archegos et de Greensill, puis viennent:

- La guerre

- Une récession due à la crise de l’énergie,

- Et le capital de base de votre fondation passe au bilan.

- Les bonnes vieilles obligations d’État, perdent 10 à 30 points en un mois.

Le ratio CET1 compare les fonds propres d’une banque à ses actifs. Les fonds propres supplémentaires de catégorie 1 sont composés d’instruments qui ne sont pas des actions ordinaires. En cas de crise, les fonds propres sont d’abord prélevés sur le Niveau 1. Il s’agit d’une mesure des fonds propres de base d’une banque, par rapport au total de ses actifs pondérés en fonction des risques.

Avec la baisse des obligations d’État en Europe et le risque quasi certain de récession, les bilans des banques ressemblent davantage à un « fromage suisse » qu’à des institutions financières solides.

Pour vous protéger, vous et vos économies, n’hésitez plus ! Contactez-nous :

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !