Le Yuan faiblit, mais pour une raison particulière

Le yuan sera de plus en plus utilisé comme levier pour repousser les risques de croissance liés aux sorties de capitaux et au lourd fardeau de la dette.

La récente chute de la monnaie a encore beaucoup à faire, avec le risque croissant que la Chine abandonne complètement son régime de taux de change fixe.

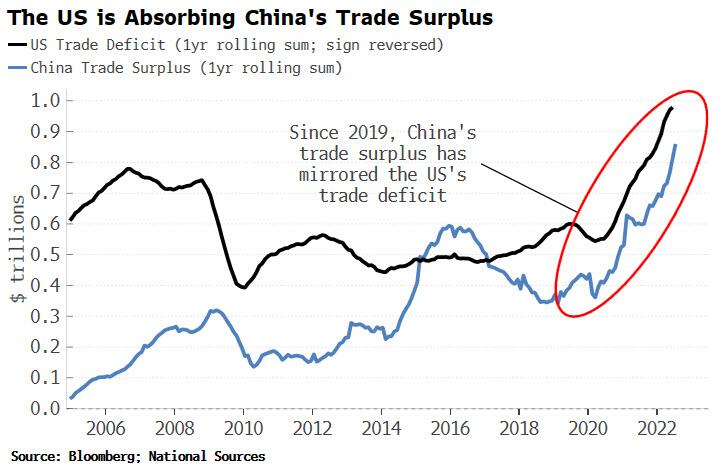

Il peut sembler étrange que le yuan se soit affaibli par rapport au dollar alors que l’excédent commercial de la Chine a explosé.

Mais on touche là au cœur du problème de la Chine, et à la raison pour laquelle un yuan potentiellement plus faible fera probablement partie de la solution.

Depuis la pandémie, l’excédent commercial de la Chine a fortement augmenté, de près d’un demi-billion de dollars, reflétant étroitement l’augmentation du déficit commercial des États-Unis. Il s’agit désormais d’un déséquilibre mondial monumental qui aura des ramifications permanentes.

Cela s’explique par les différentes politiques menées par la Chine et les États-Unis à la suite de la pandémie.

Alors que l’essentiel de l’aide américaine visait à soutenir l’emploi et le consommateur, la Chine s’est concentrée sur le secteur des entreprises d’État tournées vers l’exportation.

L’une des pierres angulaires du modèle de croissance de la Chine depuis son entrée dans l’OMC en 2001 a été d’orienter l’économie vers le secteur des exportations au détriment du secteur des ménages. Les ménages ont soutenu indirectement le secteur des exportations de diverses manières, notamment par des taux de dépôt artificiellement bas.

En conséquence, la part de la consommation des ménages dans le PIB est tombée à des niveaux rarement observés dans aucun pays de l’ère moderne. La part avait commencé à augmenter, mais depuis la pandémie, elle a de nouveau baissé.

Alors que la mondialisation était toujours en marche et que les salaires en Chine restaient très compétitifs, les gains dans le secteur des exportations l’ont emporté sur les pertes pour le secteur des ménages et, avec l’aide de la dette, la croissance du PIB est restée forte.

Mais aujourd’hui, le secteur des ménages est réprimé sur trois fronts :

- financièrement, par le biais de transferts vers le secteur des entreprises d’État

- socialement, à travers les confinements Covid

- sur le plan résidentiel, par le biais d’une chute des prix de l’immobilier, mettant en péril la valeur de la dette en cours de route

Les retombées l’emportent maintenant sur les gains dans le secteur des exportations, ce qui entraîne une baisse du PIB.

La Chine vulnérable à cause de sa dette importante

En outre, le déséquilibre commercial s’aggrave sur deux fronts: non seulement les exportations augmentent, mais les importations stagnent en raison de la baisse de la demande des ménages.

Cela exerce une pression immense sur le compte de capital nominalement fermé, intensifiée par la quantité croissante de capitaux étrangers quittant la Chine en raison des tensions mondiales croissantes.

Dans un régime de taux de change géré comme celui de la Chine, les sorties de capitaux provoquent une contraction du crédit, exacerbant le ralentissement de la croissance. Un levier facile pour réduire une partie de cette pression est de permettre à la monnaie de s’affaiblir.

C’est ce que la Chine a fait, en permettant à la fixation du yuan en dollars d’augmenter (il a été assez stable par rapport au panier de devises CFETS) et en réduisant les taux directeurs des prêts.

Ainsi, l’ampleur de l’excédent commercial de la Chine trahit maintenant l’ampleur de la faiblesse de l’économie, et non sa force, et c’est pourquoi un nouvel affaiblissement du yuan est en cours.

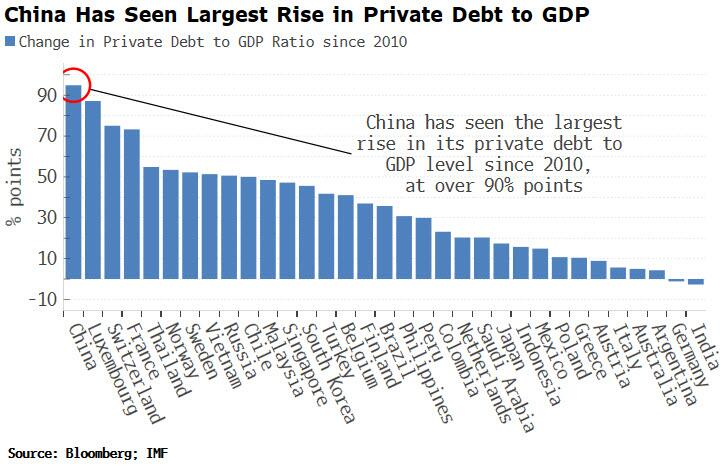

Mais le ralentissement de la croissance révèle une faiblesse encore plus grande : le lourd fardeau de la dette. La Chine est depuis longtemps candidate à un effondrement dû à la dette. Le pays a connu la plus forte augmentation du ratio de la dette privée au PIB de toutes les grandes économies depuis la crise financière mondiale.

Une croissance régulière peut maintenir beaucoup de bateaux à flot, mais lorsqu’elle ralentit, l’énorme accumulation de dettes devient problématique.

Russell Napier d’Orlock Advisors soutient que la Chine risque de tomber dans le piège de la dette.

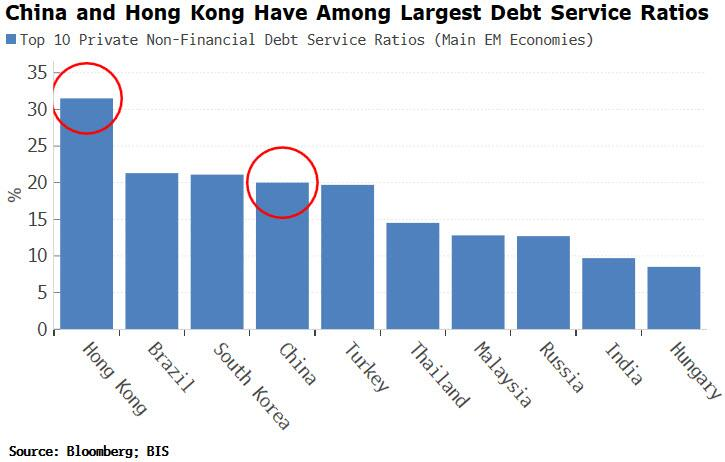

Je suis d’accord. Il note que le ratio du service de la dette du secteur privé en Chine est maintenant supérieur à 20 %, ce qui est normalement considéré comme un niveau de danger; un niveau de 18,4 % a suffi à faire basculer les États-Unis dans une crise de la dette en 2008.

Il est alarmant de constater que la Chine – et Hong Kong – a les ratios du service de la dette parmi les plus élevés au monde.

La situation s’aggrave à mesure que la crise immobilière s’accélère, que les capitaux étrangers s’en vont et que la croissance ralentit. Une monnaie plus faible deviendra l’une des rares options pour atténuer ce qui serait les conséquences désastreuses d’un piège de la dette.

Selon Napier, cela finira par forcer la Chine à abandonner complètement son taux de change fixe et à poursuivre une politique monétaire indépendante et reflationniste.

Encore une fois, je suis enclin à être d’accord.

Permettre au yuan de s’affaiblir davantage ou de flotter librement a des implications mondiales et comporte de nombreux risques – notamment une plus grande fuite des capitaux – mais aux yeux de la Chine, cela pourrait bientôt devenir le moindre des deux maux.

Source : Zero Hedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !