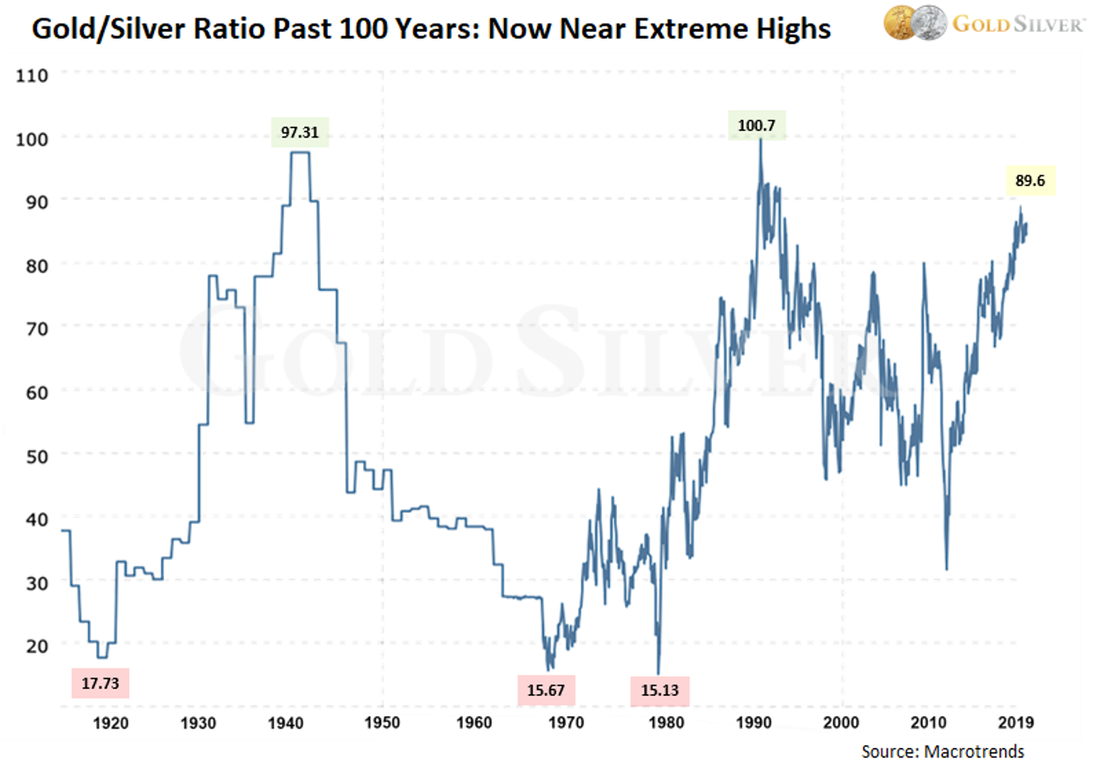

L’argent a souvent été sous-évalué par rapport à l’or durant l’histoire de l’humanité, mais on n’avait encore jamais atteint un tel niveau d’écart jusqu’à aujourd’hui. Plusieurs facteurs sont favorables pour l’avenir du métal gris, voyons-en quelques-uns.

L’argent s’avère déjà être sous-évalué selon le ratio or/argent, qui se situe environ à un rapport de 1/89, ce qui signifie qu’il faut environ 89 onces d’argent pour acheter une once d’or aujourd’hui en euro. Ceci alors qu’il y aurait 19 onces d’argent pour chaque once d’or dans les sols selon les estimations géologiques. Le ratio actuel est donc largement décorrélé des stocks. Dans l’histoire, le rapport or/argent était beaucoup plus faible :

- Dans l’Égypte ancienne, le ratio or/argent était de 1/1 ;

- En 1792, le ratio fut fixé aux États-Unis à 1/15 par la loi ;

- En 1803, la France imposa le ratio de 1/15,5 ;

- Et la moyenne du XXe siècle fut d’environ 1/40.

Depuis que l’humanité est passée à un système de monnaie fiduciaire (désindexée d’un actif tangible), nous pouvons relever une certaine corrélation entre le ratio or/argent et la création de monnaie par la banque centrale, notamment américaine. Au lancement du quantitative easing (QE/planche à billets/rachats d’actifs) de la FED en 2008, l’écart du rapport or/argent tendait à se rétrécir pour ensuite progressivement s’accroître au fur et à mesure que la FED s’engageait dans sa politique monétaire extrême pour sauver le système économique et financier.

Depuis des années, de nombreux observateurs constatent que l’argent est sous-évalué non seulement par rapport à l’or, mais également par rapport au marché boursier. Le graphique suivant montre le rapport argent/or (inversé) par rapport au S&P 500 (indice boursier américain de référence). Vous noterez la forte corrélation entre les deux valeurs depuis environ 20 ans jusqu’en 2011 environ, date à laquelle les effets de l’inflation monétaire (QE1 et QE2) de 2008 à 2011 se firent sentir. Vint ensuite l’inflation des prix des actifs à partir de 2011 et la prochaine étape pourrait bien être l’inflation des prix tout court.

Les pays du monde entier, et notamment de l’OCDE, s’efforcent de stimuler leurs investissements et leur croissance et ce n’est pas vraiment facile en ce moment (#coronavius). Ceci se fait avec le rachat d’actifs par les banques centrales (QE) et le retour à un relatif protectionnisme en occident, autrement dit à une réindustrialisation qui pourrait être favorable à une hausse de la demande d’argent métal (majoritairement utilisé dans l’industrie on y reviendra dans un prochain article).

https://www.youtube.com/watch?v=oBaqdagAViA

L’argent est en effet assez volatile par rapport à l’or en raison de son rôle industriel et de sa demande dans le domaine. Il ne faut pas oublier néanmoins qu’initialement, l’argent est un métal monétaire souvent plus utilisé que l’or : la première utilisation de l’argent métal en tant que pièce de monnaie remonterait au VIe siècle avant J.C. Sa tendance à suivre son alter ego doré se fait souvent remarquer, quand l’or monte, l’argent suit assez souvent, mais avec un décalage. Ceci peut donc laisser penser à une nouvelle diminution du ratio or/argent comme dans les années suivant la crise de 2008. Si ce ratio diminue, cela se fera-t-il par une baisse de l’or ou une hausse de l’argent ? Vu l’instabilité globale, l’or a de bonnes chances de monter ou de rester en bonne position.

Il faut noter qu’au cours des marchés haussiers de l’or, comme nous le vivons actuellement, l’argent métal a régulièrement surperformé le métal jaune dans l’histoire ce qui amène un autre argument laissant penser que le rapport or/argent s’amenuisera. Avec un cours plus volatile que l’or, il offre la même réalité tangible (de valeur refuge et monétaire) avec un bon potentiel à la hausse

L’argent, corrélé à l’or, est aujourd’hui plus accessible financièrement et connaît aussi l’épuisement de ses ressources en sous-sol. En effet, le marché de l’argent est sous-approvisionné et le Silver Institute (institution washingtonienne internationale de référence de l’industrie de l’argent métal) a enregistré une diminution de 2,4 % de l’offre mondiale d’argent en 2018. L’argent est un métal qui s’épuise ce qui peut amener également à une augmentation des cours en fonction de l’état des stocks ou de la perception de l’état des stocks.

Franck Pengam

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !