En tant qu’investisseur, votre objectif premier est d’accroître vos performances. En même temps, l’actif dans lequel vous investissez ne doit pas être trop volatil. C’est pourquoi l’or et l’argent sont depuis longtemps considérés comme des actifs refuges.

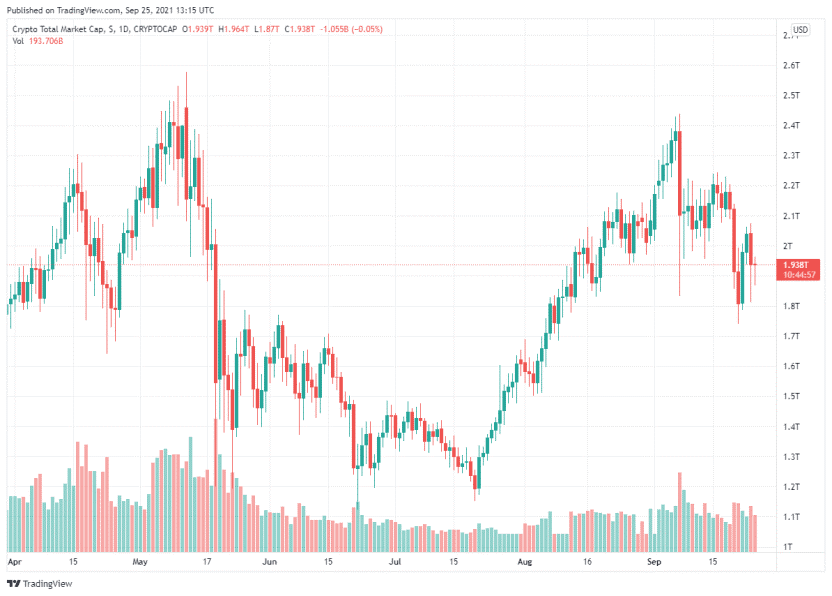

En raison de leur valeur intrinsèque, elles deviennent un investissement plutôt sûr lorsque les marchés financiers sont volatils ou instables. Mais lorsque la capitalisation boursière totale des cryptomonnaies a dépassé les 2 500 milliards de dollars le 12 mai 2021, certains ont commencé à spéculer sur le fait que la monnaie numérique allait remplacer l’or en tant qu’actif refuge préféré des investisseurs.

Naturellement, nous avons voulu en savoir plus et quel impact, le cas échéant, cela a pu avoir sur l’industrie minière traditionnelle des lingots.

Qu’est-ce qu’un actif ou une valeur refuge ?

Prenons l’exemple de l’image ci-dessous qui montre les graphiques des prix de l’or et de l’indice S&P 500. Pendant la crise financière de 2008, ce dernier a perdu de sa valeur alors que le prix de l’or n’a cessé d’augmenter. Cela s’explique par le fait qu’en raison de l’instabilité des marchés financiers, les investisseurs se sont débarrassés de leurs avoirs au profit de l’or et de ses produits dérivés.

Cela revient à ce que nous avons mentionné au début – la valeur intrinsèque. Les marchés financiers sont soutenus par la conviction des investisseurs que la valeur de certains actifs va augmenter. Cette opinion change lorsque des troubles économiques, tels qu’une récession, surviennent, érodant cette perception. Cependant, certains actifs ont une valeur intrinsèque, c’est-à-dire qu’ils ont une valeur réelle en soi.

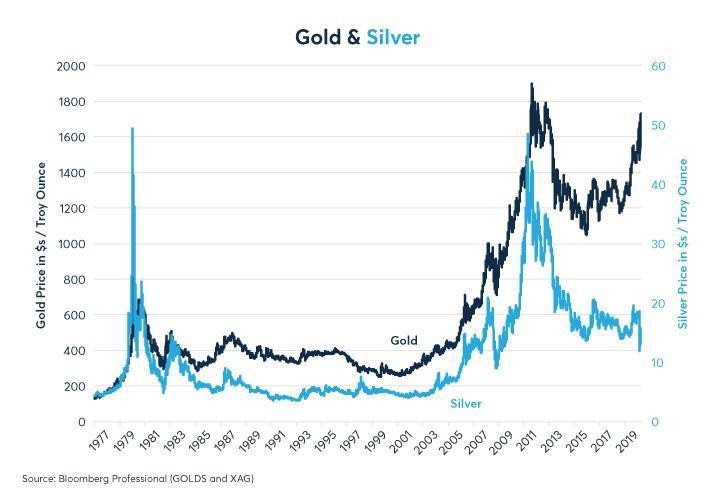

À l’heure actuelle, l’or est le principal actif refuge, il existe depuis des siècles. En outre, il existe également un attrait psychologique pour l’or, comme l’explique Investopedia.

L’argent, quant à lui, a toujours été considéré comme similaire à l’or, mais moins précieux.

C’est pourquoi les investisseurs se retirent de leurs placements en cas de panique pour privilégier des actifs tels que l’or et l’argent. Mais même si l’or et l’argent existent depuis des lustres, le bitcoin et d’autres cryptomonnaies ont certaines des mêmes

propriétés que ces métaux précieux.

L’essor du bitcoin comme valeur refuge

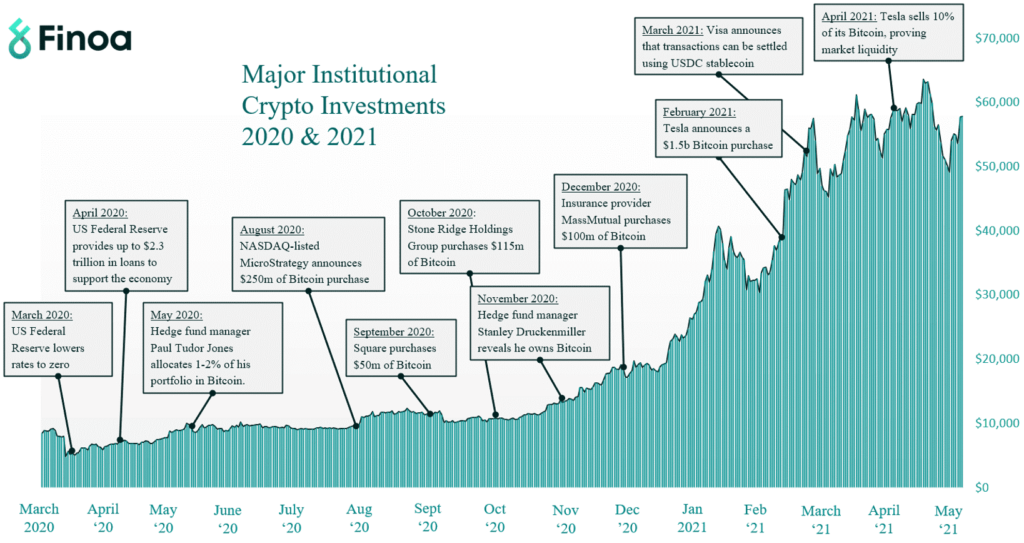

Au début, les cryptomonnaies étaient le domaine des geeks. Laszlo Hanyecz, l’un des premiers mineurs de bitcoins, a acheté deux pizzas pour 10 000 bitcoins, ce qui équivaut à plus de 400 millions de dollars au moment de la publication. Par la suite, le bitcoin s’est répandu sur le dark web, notamment sur le site Silk Road. Les gros investisseurs se sont moqués de la cryptomonnaie en partie pour ces raisons. Le PDG de JPMorgan, Jamie Dimon, le qualifiait de fraude en 2017.

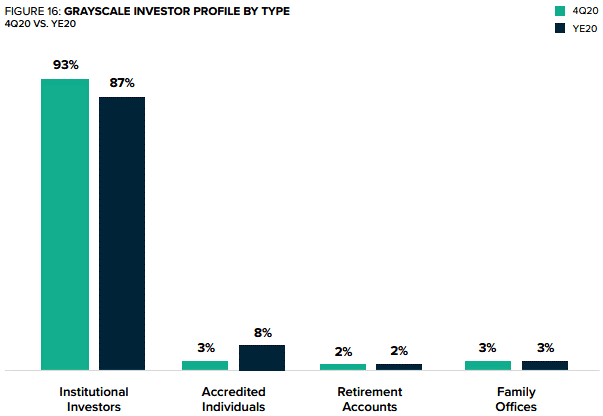

Au fil des ans, cependant, le sentiment autour de la crypto a radicalement changé. Au premier semestre 2021, 17 milliards de dollars ont été investis dans les cryptomonnaies par des investisseurs institutionnels, soit plus que toutes les années précédentes réunies. L’argent provenait de grands fonds tels que Blackrock, de fonds spéculatifs et de family offices. Même JPMorgan autorise désormais l’accès aux fonds cryptos à ses clients.

Comme la valeur des cryptos a continué à augmenter, sous l’impulsion des investisseurs institutionnels, la domination du lingot a commencé à être menacée. Le 14 avril 2021, la capitalisation boursière totale du bitcoin dépassait 1 200 milliards de dollars. N’oubliez pas que si la capitalisation boursière de l’or est actuellement d’environ 11 000 milliards de dollars, seule une petite partie de cette somme est détenue pour l’investissement, la majorité étant détenue sous forme de bijoux.

Comment cela a-t-il été possible ?

Hormis l’intérêt croissant des investisseurs ces dernières années, la plupart des cryptomonnaies partagent les mêmes propriétés que l’or et l’argent. Par exemple, le bitcoin a un plafond de 21 millions d’unités, tandis que l’extraction de l’or devrait être économiquement non viable d’ici 2050. C’est cette rareté qui donne aux cryptomonnaies, tout comme à l’or, une grande partie de leur valeur basée sur les forces de l’offre et de la demande.

C’est principalement pour cette raison que le bitcoin a été qualifié d’or numérique.

Les défis de l’exploitation de l’or et de l’argent

L’un des principaux défis pour l’exploitation de l’or et de l’argent a été la diminution des réserves d’or. Environ 50 000 tonnes ont été estimées par l’US Geological Survey en réserve contre 190 000 tonnes déjà exploitées.

Au cours des dernières années, la production minière d’or a diminué, comme on peut le visualiser sur le graphique ci-dessous. En effet, à partir de 2018, la production totale a diminué de 1 % pour atteindre 3 531 tonnes, soit la première baisse annuelle en plus de dix ans.

Mais nous n’attribuons pas ce déclin à la hausse des cryptomonnaies. Elle est plutôt due à la difficulté croissante de l’exploitation minière à grande échelle. Selon Ross Norman de MarketsDaily, cela s’explique par le fait que bon nombre des mines les plus grandes et les moins coûteuses sont en voie d’épuisement.

Ces mines représentent environ 60 % de la production mondiale totale, ce qui signifie qu’à l’avenir, l’exploitation minière serait plus difficile et plus coûteuse.

La situation a encore empiré après la crise sanitaire de 2020, lorsque les chaînes d’approvisionnement ont été perturbées. Les grandes mines n’ont pas pu répondre à la demande et ont été contraintes de stocker leur or en attendant.

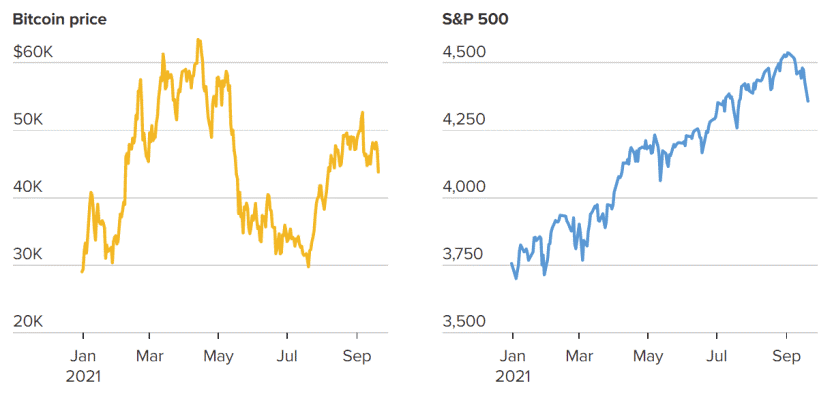

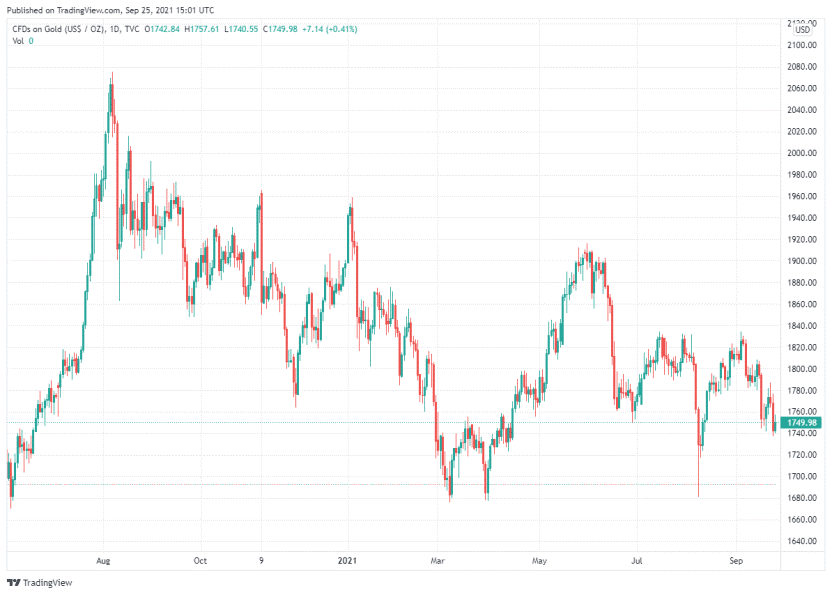

Malheureusement, les signaux de la Fed indiquant qu’elle pourrait bientôt relever les taux d’intérêt ont entraîné une hausse de la valeur des produits financiers, comme on peut le voir ci-dessous. Cela a encouragé les investisseurs à augmenter leurs placements dans ces actifs. En outre, l’or est considéré comme une couverture contre l’inflation, qui sera réduite après l’augmentation des intérêts.

Un argument en faveur de l’exploitation minière

Compte tenu de ces défis, les prix de l’or et de l’argent peuvent tout à fait stagner encore pendant quelques mois ou années. Ceci en attendant le nouveau déclencheur imprévu qui les fera repartir dans leur hausse historique.

Selon Luke Lloyd, stratège en investissement chez Strategic Wealth Partners, la Fed devrait se montrer encore plus belliqueuse dans les mois à venir. Cela aura un effet négatif sur les valeurs de l’or et de l’argent pendant un certain temps.

Bien que la crise de l’offre ait réduit la production, elle a eu un effet positif sur le prix de l’or sur le marché. D’après le graphique ci-dessous, le prix de l’or a atteint un niveau record de plus de 2 000 dollars en août 2020 pour cette raison. En outre, la baisse de l’offre à l’avenir se traduira par des prix encore plus élevés dans les décennies à venir.

Quant à la concurrence avec les cryptomonnaies, il est peu probable qu’elle se produise de sitôt

Bien sûr, les cryptomonnaies ont fait l’objet de beaucoup d’attention, mais elles sont loin d’égaler ce que le marché de l’or offre aux investisseurs. Le marché de l’or a beaucoup plus de liquidités, il est complètement légal et réglementé, et surtout, il n’est pas volatil, comparé au marché des cryptos.

Ces aspects rendent les marchés de l’or plus attrayants pour les investisseurs en quête de sécurité. Après tout, les marchés des cryptomonnaies ont récemment montré qu’ils étaient quelque peu corrélés aux marchés actions, laissant les lingots comme les actifs refuges préférés des investisseurs.

D’ailleurs lors de corrections ou krach, les premiers actifs à être liquidés sont souvent les plus spéculatifs et les plus risqués !

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !