Sans épargne pas d’investissement

L’investissement à long terme nécessite quelques règles de base pour éviter les pièges en cours de route. Si investir de l’argent fonctionnait comme le suggèrent les médias grand public, pourquoi, après trois des marchés haussiers les plus importants de l’histoire, 80 % des gens sont-ils si mal préparés à l’avenir ?

« Le point crucial à comprendre lorsqu’on investit de l’argent est que le marché financier fera l’une des deux choses suivantes à votre avenir financier. »

- Si vous traitez les marchés financiers comme un outil pour ajuster votre épargne actuelle en fonction de l’inflation au fil du temps, les marchés vous garderont riche.

- Cependant, si vous essayez d’utiliser les marchés pour vous rendre riche, votre capital se déplacera vers ceux de la première catégorie.

Beaucoup croient qu’investir sur les marchés financiers est leur seule option pour prendre leur retraite. Malheureusement, ils sont tombés dans le même piège que la plupart des fonds de pension, espérant que la performance du marché compensera un déficit d’épargne.

La spéculation n’est pas une stratégie viable à long terme

Suivre les marchés est la forme la plus pure de spéculation. Il s’agit simplement d’un pari sur des prix plus élevés plutôt que de déterminer si le prix que vous payez actuellement pour ces actifs se vend à un prix inférieur à la juste valeur.

Avec David Dodd, Benjamin Graham a tenté une définition précise de l’investissement et de la spéculation dans leur ouvrage fondateur Security Analysis (1934).

« Une opération d’investissement est une opération qui, après une analyse approfondie, promet la sécurité du capital et un rendement satisfaisant. Les opérations qui ne répondent pas à ces exigences sont spéculatives. »

Il y a aussi un passage essentiel dans « The Intelligent Investor » de Graham :

« La distinction entre investissement et spéculation sur les actions ordinaires a toujours été utile et sa disparition est préoccupante. Nous déclarons souvent que Wall Street, en tant qu’institution, devrait rétablir cette distinction. Et la mettre en avant dans toutes ses relations avec le public. Sinon, les bourses pourraient un jour se voir reprocher de lourdes pertes spéculatives. Contre lesquelles ceux qui les ont subies n’avaient pas été correctement prévenus. »

En effet, la plupart des individus ont oublié le sens de « investissement ». Cependant, les 10 lignes directrices d’investisseurs légendaires suivantes peuvent nous aider à recentrer notre attention sur ce qui compte lorsque nous investissons à long terme.

1. Jeffrey Gundlach, DoubleLine

« L’astuce consiste à prendre des risques et à être payé pour les prendre. Mais prendre un panier de risques diversifiés dans un portefeuille »

C’est un thème commun que vous retrouverez tout au long de ce billet. Les grands investisseurs se concentrent sur la « gestion du risque » car le « risque » n’est pas fonction de la quantité d’argent que vous allez gagner. Il s’agit de la somme que vous perdrez si vous vous trompez. En matière d’investissement, ou de jeu, vous ne pouvez jouer que tant que vous avez du capital. Si vous perdez trop d’argent, vous ne pouvez plus jouer le jeu.

Un principe fondamental de l’investissement à long terme est le suivant. Soyez avide quand les autres sont craintifs et craintifs quand les autres sont avides. L’un des meilleurs moments pour investir est celui où l’incertitude est la plus grande et où la peur est la plus forte.

2. Ray Dalio, Bridgewater Associates

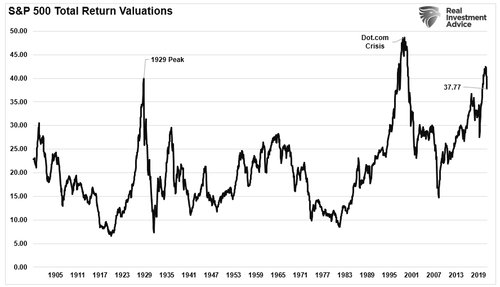

« La plus grande erreur des investisseurs est de croire que ce qui s’est produit dans un passé récent est susceptible de perdurer. Ils supposent que ce qui était un bon investissement dans un passé récent l’est toujours. En général, des rendements élevés dans le passé signifient simplement qu’un actif est devenu plus cher et qu’il s’agit d’un moins bon investissement, et non d’un meilleur.

Rien de bon ou de mauvais ne dure éternellement. Les investisseurs font à plusieurs reprises l’erreur de penser : « cette fois, c’est différent. » La réalité est que malgré les interventions de la Banque centrale, ou d’autres intrants artificiels, il n’y a jamais d’abrogation du cycle économique et économique. En fin de compte, ce qui monte, doit et descendra.

Wall Street veut que vous soyez entièrement investi « tout le temps », car c’est ainsi qu’elle génère des commissions. Cependant, en tant qu’investisseur, il est essentiel de se rappeler que « le prix est ce que vous payez et la valeur est ce que vous obtenez ». Les grandes entreprises finiront par se négocier à un prix attractif. Vous n’avez qu’à attendre.

3. Seth Klarman, Baupost

« La plupart des investisseurs sont principalement orientés vers le rendement, combien ils peuvent gagner et accordent peu d’attention au risque, combien ils peuvent perdre. »

Prédictif en raison de biais cognitifs, le comportement des investisseurs est le risque le plus considérable. La « cupidité et la peur » dominent le cycle d’investissement, ce qui conduit finalement à « acheter haut et vendre bas ». Essayez d’en tenir compte dans votre stratégie d’investissement à long terme.

4. Jeremy Grantham, OGM

« Vous n’êtes pas récompensé pour avoir pris des risques ; vous êtes récompensé pour l’achat d’actifs bon marché. Et si les actifs que vous avez achetés ont été poussés à la hausse simplement parce qu’ils étaient risqués, alors vous ne serez pas récompensé pour avoir pris un risque ; vous allez être puni pour cela. »

Les investisseurs qui réussissent évitent à tout prix le « risque », même si cela signifie sous-performer à court terme. La raison en est que, bien que les médias et Wall Street concentrent votre attention sur la recherche de rendements du marché à court terme, l’excès de « risque » intégré à votre portefeuille conduira à des rendements inférieurs à long terme. Comme Wyle E. Coyote, la poursuite des marchés financiers haussiers finira par vous mener au bord de la falaise.

Suivez ces règles classiques de gestion des risques.

5. Howard Marks, Oaktree Capital Management

« Règle 1 : La plupart des choses s’avéreront cycliques. »

« Règle 2: Certaines des plus grandes opportunités de gain et de perte viennent lorsque d’autres personnes oublient la règle 1. »

Comme pour Ray Dalio, réaliser que rien n’est éternel est d’une importance capitale pour l’investissement à long terme. Pour « acheter bas », il faut d’abord « vendre haut ». Comprendre que tout est cyclique suggère que les investissements sont plus enclins aux baisses après de longues hausses de prix qu’à de nouvelles avancées.

6. George Soros, Soros Capital Management

« Ce n’est pas de savoir si vous avez raison ou tort qui est important, mais combien d’argent vous gagnez quand vous avez raison et combien vous perdez quand vous avez tort. »

Pour en revenir à la gestion des risques, avoir raison et gagner de l’argent est une excellente chose lorsque les marchés sont en hausse. Cependant, les hausses ont tendance à masquer le risque d’investissement rapidement révélé lors des baisses de marché. Si vous ne parvenez pas à gérer le risque de votre portefeuille et que vous renoncez à tous vos gains précédents, vous perdez le jeu de l’investissement.

7. Howard Marks, Oaktree Capital Management

« Les plus grandes erreurs d’investissement ne proviennent pas de facteurs informatifs ou analytiques, mais de facteurs psychologiques. »

Le plus grand facteur de rendement des investissements à long terme est de minimiser les erreurs psychologiques. Le Baron Rothschild a déclaré un jour : « Achetez quand il y a du sang dans les rues. » Cela signifie que lorsque les investisseurs procèdent à des « ventes de panique », vous voulez être celui à qui ils vendent à prix réduit. L’inverse est également vrai.

« Les meilleures opportunités d’achat absolues se présentent lorsque les détenteurs d’actifs sont forcés de vendre. »

En tant qu’investisseur, vous devez vous détacher de vos « émotions » et examiner objectivement le marché qui vous entoure. Le marché reflète-t-il la « cupidité » ou la « peur » ? Vos rendements à long terme dépendront largement de la façon dont vous répondrez à cette question et gérerez le risque inhérent.

« Le principal problème de l’investisseur – et même son pire ennemi – est probablement lui-même. »

Avec la rapidité des médias sociaux et le « court-termisme » perpétué par les médias, il est facile de perdre de vue ce qui est nécessaire pour réussir ses investissements à long terme. Nous espérons que nos paroles de sagesse vous aideront à définir votre stratégie d’accumulation de richesse.

Encore plus d’informations précieuses avec cette revue :

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !