La BCE manque de crédibilité

Ce n’était pas le cas l’année passée. En effet, l’année dernière, c’était la Fed qui avait un problème de crédibilité.

Aujourd’hui, c’est Christine Lagarde et non Jerome Powell qui doit justifier sa politique.

Il a fallu à Powell près d’un an après avoir commencé à relever les taux pour qu’une grande partie du marché croie qu’il était sérieux à ce sujet. Aujourd’hui, ils ne le croient plus.

Je ne blâme pas le marché pour son scepticisme antérieur, il était bien mérité. Mais comme je l’ai souligné à plusieurs reprises, les incitations de Powell correspondent à ses intentions et cela s’est traduit directement dans la politique de la Fed.

Lagarde a fait la même chose, sauf qu’elle a oublié la partie « incitations ». Elle a clairement essayé d’imposer ses intentions au marché pour mettre en œuvre la politique de ses maîtres.

Elle a donc tenté de devancer Powell, espérant que la politique intérieure américaine lui imposerait le « pivot » qui n’a pas eu lieu et qui n’aura pas lieu tant qu’il n’y aura pas de rupture.

Dans mon esprit, la BCE est toujours la solution. Et la course est lancée pour savoir si la détérioration du crédit et des conditions économiques aux États-Unis forcera la main de Powell plutôt que celle de Lagarde. Les clés sont les prix du pétrole et la Banque du Japon.

Lors de la réunion de juillet de l’année dernière, M. Powell a encore relevé les taux de 75 points de base et Mme Lagarde a réagi en annonçant l’instrument de protection des transmissions (TPI) ou l’initiative « papier toilette », comme j’aime l’appeler.

Le TPI a été mis en place pour gérer les écarts de crédit entre l’Allemagne et l’Italie, car l’été dernier, ces écarts étaient très importants et menaçaient de faire chuter l’ensemble du marché obligataire de la zone euro.

L’application studieuse par Powell de « Rate Hikes of Unusual Size » (« Des hausses de taux d’une ampleur inhabituelle »), comme Danielle Dimartino Booth l’a dit dans le podcast que nous avons fait en février, en était la cause.

L’annonce du TPI a été associée à des déclarations sur la fin des programmes actuels d’assouplissement quantitatif de la BCE. Mais le TPI n’est rien d’autre que de l’assouplissement quantitatif sous une autre forme, surtout s’il est associé au fait que la BCE et les juridictions européennes adjacentes déploient des réserves pour gérer la courbe des rendements aux États-Unis.

Mais le TPI ne suffit manifestement pas à lui seul. En fin de compte, le transfert d’obligations sous l’eau d’une poche à l’autre pour réduire les écarts de crédit se heurte au problème fondamental que Powell a creusé en augmentant sans cesse les taux d’intérêt.

Lagarde, Yellen : leur combat pour le contrôle des rendements

Finalement, comme je l’ai souligné dans un article récent, les limites de la politique sont atteintes lorsque ce sont les taux eux-mêmes qui posent problème, et non les spreads. Pour rappel, voici le graphique hebdomadaire de l’Allemagne à 10 ans et la défense de Lagarde de 2,5 %.

L’inflation était plus « collante » que ce que Lagarde présentait l’année dernière à la même époque. Elle était toujours sur le point de parler de « transitoire ». Pour une raison ou une autre, les marchés l’ont crue. Ou, plus précisément, ils ont voulu la croire.

Le marché obligataire de la zone euro est un patient cancéreux en phase IV. Chaque fois qu’il y a un événement majeur, la pourriture en son sein se métastase à nouveau et un nouveau programme alphabétique doit être inventé – OMT, TARGET2, ESPP, TPI, ZOMG.

À ce stade, il n’y a pas de solution interne, sauf à faire exploser toute la fiction des banques centrales individuelles au sein de l’UE. Lagarde a besoin d’aide de l’extérieur pour maintenir ce patient en vie.

Elle reçoit régulièrement des réponses de l’administration Biden en général et de la secrétaire au Trésor Janet Yellen en particulier.

Dans la lettre d’information Gold Goats ‘n Guns de ce mois-ci, j’ai expliqué pourquoi je pensais que Yellen s’était rendue en Chine pour la supplier d’arrêter de vendre/démarrer l’achat de bons du Trésor américain afin de maintenir les rendements de la dette mondiale sous contrôle, ainsi que les implications géopolitiques de cette démarche.

En ce matin du 4 août, Zerohedge rapporte que Yellen a déjà émis plus de 500 milliards de dollars de nouvelle dette et vendra plus de 1 000 milliards de dollars au troisième trimestre et 722 milliards de dollars supplémentaires au quatrième trimestre. Extrait du rapport des estimations d’emprunts négociables du Trésor :

- Au cours du trimestre juillet-septembre 2023, le Trésor prévoit d’emprunter 1,007 trillion de dollars en dette négociable nette privée, en supposant un solde de trésorerie de fin septembre de 650 milliards de dollars. L’estimation des emprunts est supérieure de 274 milliards de dollars à celle annoncée en mai 2023, principalement en raison du solde de trésorerie inférieur au début du trimestre (148 milliards de dollars) et du solde de trésorerie supérieur à la fin du trimestre (50 milliards de dollars), ainsi que des projections de recettes plus faibles et de dépenses plus élevées (83 milliards de dollars).

- Au cours du trimestre octobre-décembre 2023, le Trésor prévoit d’emprunter 852 milliards de dollars en dette négociable nette privée, en supposant un solde de trésorerie de 750 milliards de dollars à la fin du mois de décembre.

Avec autant d’emprunts, je m’attends à ce que Yellen puisse soutenir Lagarde et le fasse en structurant les ventes de titres du Trésor de manière à ce que la dette à court terme à haut rendement soit surabondante et que la dette à long terme soit sous-abondante.

Il s’agit d’une forme subtile de contrôle de la courbe des rendements conçue pour maintenir l’inversion 2/10 à un niveau élevé et l’offre sous la partie longue de la courbe à un niveau élevé.

Il est clair que si l’on peut maintenir les rendements américains à long terme à un niveau élevé, on aide la BCE à maintenir la pression sur la dette allemande. Mais cela suffira-t-il ?

Le problème pour ces deux keynésiens, c’est que Powell les a exactement là où il veut. Malgré toutes les jérémiades, les données économiques américaines semblent bien meilleures que les données européennes, et l’été touche à sa fin, ce qui signifie une hausse des prix du pétrole.

Powell a relevé ses taux de 25 points de base, comme prévu. La BCE a fait de même, comme prévu également. Les commentaires de Powell après la déclaration ont également été très clairs, il ne croit pas que l’inflation ait été vaincue. Il dit à juste titre que l’inflation des matières premières va connaître une deuxième vague, confirmant notre analyse et celle de Francis Hunt dans une interview sur Palisades Gold Radio et (comme souligné dans un récent billet de blog privé pour les Patrons).

En fait, M. Powell a déclaré explicitement qu’il ne pensait pas que l’inflation atteindrait l’objectif de 2% avant le milieu de l’année 2025.

Depuis, la courbe des taux américains s’est envolée et se normalise dans la zone critique de 1 à 3 ans de la courbe, créant une tendance décidée sur une base hebdomadaire, au lieu de la lutte acharnée qui avait lieu auparavant.

La normalisation est en cours. Elle est lente et méthodique, mais elle a lieu.

Banque du Japon : Vivante ou morte

Comme Lagarde en juillet dernier, qui a relevé les taux d’intérêt et annoncé la fin éventuelle d’autres programmes d’assouplissement quantitatif (resserrement) tout en annonçant le TPI (plus d’assouplissement), la Banque du Japon a parlé des deux côtés de la bouche avec ce changement.

C’est un peu comme le contrôle de la courbe de rendement de Schrödinger à ce stade. Interviendront-ils à 0,5 % ou 1,0 % sur le JGB à dix ans ? Qui sait ? Ouvrez la boîte et vous le saurez. Ils sont intervenus presque immédiatement à 0,6 % sur 10 ans.

La réalité est que la BoJ doit mettre fin à sa politique, mais comme toutes les institutions piégées, elle essaie de maintenir à la fois sa crédibilité ET sa flexibilité. C’est exactement ce que Lagarde a essayé de faire au cours de l’année écoulée et où elle a échoué lamentablement.

Ueda à la BoJ échouera également, à moins qu’il ne tienne les marchés en haleine.

Elle augmente les taux parce qu’elle doit suivre Powell et s’en tenir aux exigences de base en matière d’investissement, le marché étant à la recherche de rendements réels.

Si elle ne suit pas Powell à partir de maintenant, le flux de capitaux hors d’Europe passera d’un petit ruisseau dans l’arrière-cour à un déluge biblique lorsque les marchés diront que l’ensemble de la mission de la BCE est une connerie.

À ce moment-là, elle ne sera pas en mesure de défendre ni les spreads de crédit, ni l’euro.

Il est donc clair que le comportement de Lagarde est prévisible à ce stade.

La Banque du Japon est toutefois mieux placée pour jouer ce jeu, car les fondamentaux du Japon sont légèrement plus solides que ceux de l’Europe. Leur talon d’Achille est le prix du pétrole, car tous deux sont d’énormes importateurs nets d’énergie. Cependant le Japon, contrairement à l’Europe, n’a pas déclenché de guerre avec la Russie à propos de l’Ukraine. Si le Japon joue encore un jeu diplomatique avec les Russes au sujet des îles Kouriles, la Russie comprend les véritables points de douleur du Japon.

Ne soyez pas surpris si, après le sommet de l’OTAN, la Russie ne tend pas à nouveau la main pour tenter d’arranger les choses. Permettre au Japon de parler honnêtement avec la Russie de la fin de la Seconde Guerre mondiale pourrait être un signe important pour que Washington recule enfin sur la question de la Troisième Guerre mondiale.

Tous les arguments macroéconomiques en faveur du Japon qui ont été avancés pendant des années sont maintenant présents :

- Gros problème d’endettement ;

- Vieillissement de la population ;

- Destruction de la demande, etc.

Mais le Japon ne s’est pas coupé de l’énergie dont il a besoin. Aujourd’hui, le pétrole russe circule plus que jamais vers l’est, et cette tendance va s’accentuer.

La Russie aimerait bien se faire un autre ami sur sa côte orientale.

Le yen devra se renforcer pour contenir l’inflation si la BoJ envisage sérieusement de laisser les taux augmenter. Il est dans l’intérêt de la Fed de retirer la couverture de l’UE, et Powell ne s’y opposera pas.

Une fois que cela se produira, Lagarde perdra le reste de sa couverture grâce aux paris à sens unique des carry trades.

C’est probablement la raison pour laquelle Ueda nous a fait part de l’incertitude concernant la politique de YCC la semaine dernière. Un peu d’incertitude signifie que les traders doivent commencer à prêter attention plutôt que de supposer que rien n’a changé.

Lagarde est prévisible. Powell a déjà choqué les marchés, il a maintenant leur attention.

Tout le monde s’intéresse désormais à la « crédibilité » des banques centrales. L’ère de la politique coordonnée est révolue. S’il y a une banque centrale dont le quotient de crédibilité est plus faible que celui de Face Powell, la banque centrale du Japon, c’est bien la BoJ.

Graisser les patins de l’inflation

Ce qui a aidé Lagarde plus que tout autre chose, c’est la chute des prix du pétrole. Biden a drainé le SPR vers un pic de production américain, arrachant pour un temps à la Russie le titre de producteur du baril marginal de pétrole brut.

L’euro plus fort, a aidé en cela, et a maintenant clairement perdu ce soutien, le Brent remontant vers 85 dollars le baril. Le Japon a permis à un yen plus faible de couvrir ce coût pendant la majeure partie de l’année dernière. Mais aujourd’hui, ce commerce devrait s’inverser, car les prix bas du pétrole étaient un mensonge. L’euro et le yen ont désormais besoin de la même chose, c’est-à-dire d’une force qui permette de maîtriser l’inflation et d’empêcher la fuite des capitaux.

Aujourd’hui, le pétrole est clairement orienté à la hausse. Selon les dernières données de l’EIA, la production américaine a complètement stagné, en dessous de 12,4 millions de barils/jour. Cette situation était prévisible compte tenu de la chute du nombre d’appareils de forage Baker-Hughes cette année.

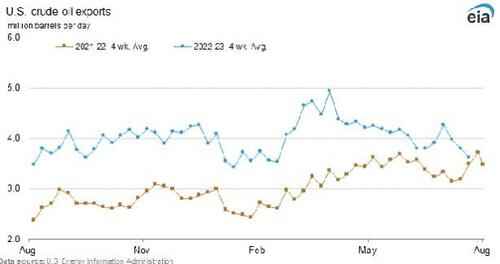

Le fait que les exportations américaines chutent rapidement en est le principal indice.

Les importations américaines augmentent également. Tout cela indique que la consommation américaine de pétrole augmente malgré le resserrement du crédit qui se profile à l’horizon.

Cela a conduit à un resserrement de l’écart entre le Brent et le WTI à ~3,60 $/b, contre 4,90 $/b il y a quelques semaines, et à un retour de l’essence à 4,00 $/gallon ici en Floride. Ainsi, toute aide apportée sur le front de l’inflation par les États-Unis qui ont inondé le marché de pétrole cette année est terminée, dépoussiérée, enterrée et la pelle a été jetée, pour tout le monde.

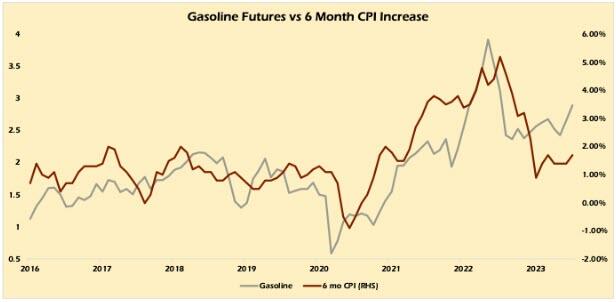

L’autre jour, les prix de l’essence sont également sortis de la boîte technique.

C’est pourquoi Powell ne prévoit pas de baisse de l’inflation avant 2025. Les prix des matières premières augmentent en raison d’une perte de confiance dans la capacité des gouvernements à se ressaisir.

La sécurisation des approvisionnements en actifs tangibles pour la production future dominera les marchés, comme cela a été le cas après les blocages du COVID-19.

L’inflation de l’IPC est décalée d’environ six mois par rapport à l’évolution de l’essence.

- L’inflation revient en force cet automne.

- La liquidation des actifs de crédit ne fait que commencer.

- Les changements de politique majeurs tels que ceux de la BoJ révèlent des erreurs d’évaluation sur les marchés fondamentaux.

Les anciennes hypothèses disparaissent, de nouvelles thèses prennent forme et une nouvelle tranche d’acteurs se rend compte qu’elle est du mauvais côté de la médaille, et ce de manière très, très importante.

Le capital se prépare à un changement sismique qui se produira autour de la fête du Travail aux États-Unis.

Yellen s’apprête à inonder les marchés d’UST, les dépenses au Capitole ne sont pas près de diminuer, ce qui signifie que Powell dispose de toute la couverture dont il a besoin pour faire ce qu’il veut.

Biden est en difficulté et sera probablement destitué d’ici le mois d’octobre, et la Hongrie fait des bruits qui changeront l’UE pour toujours. Plus d’informations à ce sujet la prochaine fois.

>> Cliquez ici pour obtenir la Lettre Confidentielle maintenant !

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !

Bonjour à Tous,

Merci à toute l’équipe pour votre travail en profondeur sérieux et réfléchi. Dans cette période de révélations chaotique. Il est important plus que jamais d’être Vrai, résilient et déterminé face aux forces de dislocations qui n’ont pas de limites….car froides et perverses.

Ces hybrides et clônes pour nombre d’entre eux (Bill Gates, Laurent Alexandre pour ne citer qu’eux…) n’ont aucun affect ni état d ‘âme.

Comme le disait Pierre HILLARD tout récemment, il est important de connaître la Genèse de l’humanité qui remonte aux reptiliens, annunaki, les différentes phases d’hybridations qui ont eu lieu avec les humains de la Terre de l’époque Sumérienne à ce jour. Le travail d’Anton PARKS et de son épouse (livres, vidéos….) en collaboration avec certains archéologues et autres scientifiques est fondamental pour comprendre notre histoire et ce que nous vivons actuellement.

Le travail d’ELENA DANAAN, du scientifique CHRIS ESSON, du Docteur MICHAEL SALLA (sur les Programmes Spaciaux Secrets notamment) et les livres de David ROUSSEAU « Au delà de notre Monde » sont essentiels à cette compréhension.

Pour finir, les livres de Daniel MEUROIS (que j’ai eu le bonheur de connaître personnellement – 43 livres à son actif, avec Les apocalypses de JEAN notamment) et d’Anne GIVAUDAN sont aussi des sources précieuses et très sérieuses pour comprendre….

Merci à vous pour votre travail. Je vous souhaite le meilleur. Karina HENRY