Newmont fait une offre à Newcrest

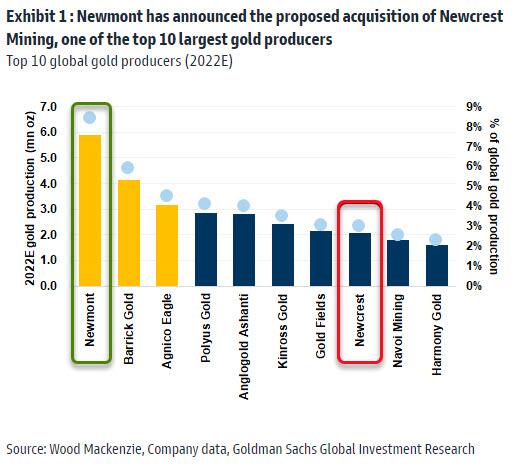

La récente tendance à la consolidation parmi les mineurs d’or mondiaux s’est considérablement accélérée ce week-end lorsque Newmont Corp a annoncé une proposition conditionnelle et non contraignante d’acquisition de 100 % des actions émises de Newcrest Mining Limited.

Déjà l’un des plus grands exploitants d’or au monde, avec une valeur marchande de près de 40 milliards de dollars, Newmont avait déjà fait une offre inférieure pour Newcrest, que son conseil d’administration avait rejetée.

Le mineur américain propose en fait de racheter son ancienne filiale, Newcrest ayant été créée à l’origine comme sa filiale australienne dans les années 1960.

Newmont annonce le projet d’acquisition de Newcrest Mining, l’un des 10 plus grands producteurs d’or. Source : Wood Mackenzie, Company data, Goldman Sachs Global Investments Research

Cela fait suite à la combinaison à grande capitalisation de la fusion d’actions entre Agnico Eagle Mines et Kirkland Lake Gold en 2022.

Si elle est fermée, Goldman Sachs estime que la consolidation de NCM.AX permettrait à NEM :

- (1) Une voie vers une augmentation immédiate et substantielle des volumes (en particulier dans le contexte des perspectives de production stagnantes de la société pour les deux prochaines années sur une base autonome) ;

- (2) L’augmentation de l’exposition au cuivre ;

- (3) L’expansion de son empreinte dans des endroits (comme l’Australie et le Canada en particulier) avec lesquels NEM est à l’aise.

Une proposition dans un contexte de recherche de son nouveau PDG

Selon les termes de la proposition, NEM propose d’offrir aux actionnaires de NCM.AX 0,380 actions NEM pour chaque action NCM.AX. Ainsi, la société combinée sera détenue à 30% par les actionnaires de NCM.AX et à 70% par NEM.

Bloomberg rapporte que cette approche intervient au milieu de la recherche par Newcrest d’un nouveau directeur général après la démission de Sandeep Biswas en décembre.

- Sherry Duhe, ancienne directrice financière du producteur de pétrole et de gaz Woodside Energy Group Ltd, est PDG par intérim jusqu’à ce qu’un remplaçant permanent soit trouvé.

« La force du dollar australien, les prix de l’or et le déclin des réserves mondiales suggèrent que d’autres acquisitions sont probables, en particulier pour des entreprises comme Newcrest, qui a une exposition significative au cuivre », a déclaré Mohsen Crofts, analyste industriel de Bloomberg Intelligence, dans une note lundi.

Une proposition pour des « intérêts puissants »

Newmont a confirmé avoir fait cette offre dans une déclaration faite tard dimanche à Denver, où se trouve son siège social, et a déclaré que l’opération « présente une proposition de valeur puissante » pour les deux entreprises.

>> Les actions de Newmont sont en forte baisse ces derniers jours.

L’offre d’achat de Newcrest pourrait inciter des producteurs rivaux tels que Barrick Gold Corp. à envisager les mérites d’une contre-offre dans un contexte de consolidation du secteur des métaux précieux.

Les investissements traditionnels ne marchent plus :

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !