Le gaz naturel liquéfié connait une crise européenne sans précédent

Divers facteurs annoncent une période de tension autour du GNL en Europe :

- L’empressement à se sevrer du gaz russe a rendu les consommateurs européens très vulnérables aux chocs de prix du GNL (Gaz naturel liquéfié).

- La demande mondiale de GNL dépasse l’offre en 2022.

- Il est peu probable que les nouveaux projets de GNL apportent un soulagement avant 2024.

Une crise du gaz naturel liquéfié (GNL) se prépare pour les pays européens confrontés à l’insécurité énergétique à la suite de l’invasion de l’Ukraine par la Russie, car la demande dépassera l’offre d’ici la fin de l’année.

Les recherches de Rystad Energy le montrent. Bien que l’explosion de la demande ait suscité la plus grande ruée vers de nouveaux projets de GNL dans le monde depuis plus d’une décennie, les délais de construction signifient qu’un soulagement matériel n’est probable qu’après 2024.

La demande mondiale de GNL devrait atteindre 436 millions de tonnes en 2022, dépassant l’offre disponible de seulement 410 millions de tonnes. Une terrible tempête hivernale pourrait se former pour l’Europe alors que le continent cherche à limiter les flux de gaz russes.

Le déséquilibre de l’offre et les prix élevés ouvriront la voie à l’environnement le plus favorable pour les projets de GNL depuis plus d’une décennie, bien que l’offre de ces projets n’arrivera et ne fournira un soulagement à l’Europe qu’après 2024.

L’Europe veut réduire sa dépendance au gaz russe, mais à quel prix ?

Le plan REPowerEU de l’Union européenne s’est fixé un objectif ambitieux de réduction de la dépendance au gaz russe de 66 % au cours de cette année – un objectif qui se heurtera à l’objectif de l’UE de reconstituer la quantité de gaz stockés à 80 % de sa capacité d’ici le 1er novembre.

En évitant le gaz russe, l’Europe a déstabilisé l’ensemble du marché mondial du GNL qui a commencé l’année avec un équilibre précaire après une année 2021 tumultueuse. La décision de réduire fortement la dépendance au gaz et au GNL russes par rapport aux niveaux actuels compris entre 30 et 40% transformera le marché mondial du GNL, entraînant une forte augmentation de la demande européenne de GNL basée sur la sécurité énergétique, que les projets actuels et en cours de développement ne seront pas en mesure de fournir.

« Il n’y a tout simplement pas assez de GNL pour répondre à la demande. À court terme, l’hiver sera rude en Europe. Pour les producteurs, cela suggère que le prochain boom du GNL est là, mais il arrivera trop tard pour répondre à la forte hausse de la demande. La scène est prête pour un déficit d’approvisionnement soutenu, des prix élevés, une volatilité extrême, des marchés haussiers et une géopolitique accrue du GNL », a déclaré Kaushal Ramesh, analyste principal pour le gaz et le GNL chez Rystad Energy.

L’année dernière, la Russie a envoyé 155 milliards de mètres cubes (Gm3) de gaz en Europe, fournissant plus de 31% de l’approvisionnement en gaz du territoire.

Remplacer une partie importante de cette somme sera extrêmement difficile, avec des conséquences profondes pour la population, l’économie et le rôle du gaz dans la transition énergétique de la région. Cela créera probablement un boom, pour les producteurs de GNL situés ailleurs, d’une ampleur et d’une durée jamais vues depuis plus d’une décennie.

La réduction attendue du gaz russe pour l’Europe en 2022 est de 37 Gm3, pour atteindre plus de 100 Gm3 d’ici 2030.

En conséquence, la consommation de gaz de l’Europe a probablement atteint un sommet en 2019 et va maintenant diminuer régulièrement jusqu’en 2030. Le gaz et le GNL sont donc appelés à jouer un rôle réduit dans le bouquet énergétique de l’Europe, donnant un nouvel élan aux énergies renouvelables et potentiellement un rôle plus important pour le nucléaire et le charbon.

L’Europe était en fait sur la bonne voie pour augmenter les importations russes de gaz et de GNL à plus de 40% de son approvisionnement d’ici 2030, si le gazoduc Nord Stream 2, maintenant bloqué, avait été approuvé. Ce chiffre tombera plutôt à environ 20 % d’ici 2030, car les contrats actuels ne sont pas renouvelés.

Pour faciliter les importations supplémentaires de GNL, une série de terminaux de regazéification ont été planifiés dans toute l’Europe – certains nouveaux et d’autres réactivés après un sommeil profond.

Si les flux russes devaient s’arrêter demain, le gaz actuellement stocké (environ 35% plein) s’épuiserait probablement avant la fin de l’année, laissant l’Europe exposée à un hiver brutal.

Dans ce scénario, en l’absence d’accords d’achat conjoint et de pays en concurrence pour des molécules limitées, le prix du gaz TTF pourrait grimper à plus de 100 dollars par million d’unités thermiques britanniques (MMBtu), entraînant des réductions industrielles et un changement de carburant généralisé dans le secteur de l’énergie. Nous avons déjà vu des réductions des fabricants d’engrais, d’acier et de papier en Europe, soulignant les difficultés économiques qui les attendent.

Dans un scénario extrême d’un hiver très froid, même le secteur résidentiel ne serait pas en sécurité.

Les marchés du GNL deviennent haussiers avec une vague de nouveaux projets

Plus de 20 projets de GNL d’une capacité combinée de plus de 180 millions de tonnes par an (tpa) ont récemment fait état de progrès en matière de développement.

Pour être certain de l’approvisionnement en GNL en 2030, le marché aura besoin de plus de 150 millions de tpa de production sur les 186 millions de tpa prévus, ce qui signifie que plus de 80% de la réserve de projets doit être réalisée.

Les projets américains sont en pole position – dont certains étaient en sommeil en attendant que la demande augmente et ont maintenant reçu une nouvelle vie. Des projets tels que Lake Charles d’Energy Transfer et Rio Grande de NextDecade qui étaient auparavant gelés, ont fait état d’accords d’une valeur de 9,45 millions de tpa après l’invasion, y compris un accord de volte-face de l’acteur français Engie, qui s’est retiré des négociations avec NextDecade en novembre 2020, mais a récemment conclu un accord de 1,75 million de tpa avec le même projet.

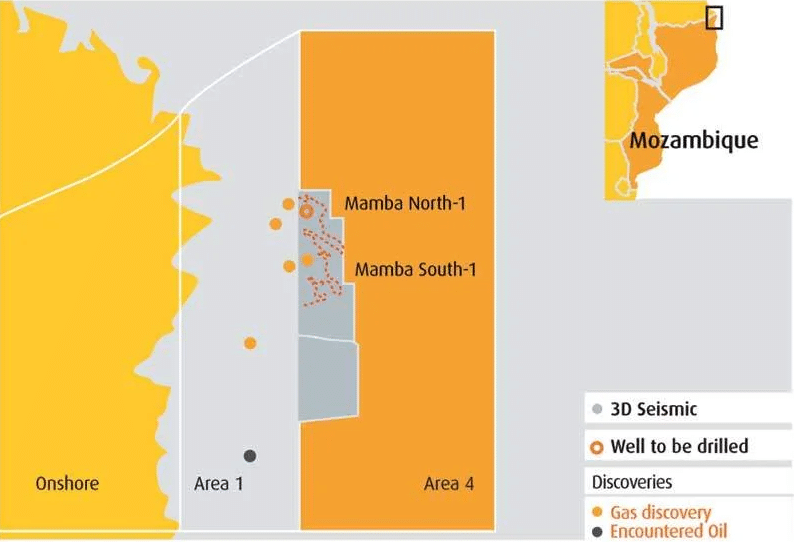

Cependant, la réserve de projets à l’échelle mondiale reste loin d’être en mesure de sauver le marché. Il comprend le projet de Rovuma Area 4 LNG, d’une capacité de 15 millions de tonnes par an, qui sera situé à côté du projet Area 1LNG de TotalEnergies dans la région actuellement menacée de Palma au Mozambique.

Nous nous attendons à peu ou pas d’avancées sur ce projet jusqu’à ce que TotalEnergies reprenne la construction.

Le Mexique est également bien positionné pour les exportations asiatiques en raison de la proximité géographique et de la non-dépendance à l’égard du transit par le canal de Panama, et semble prendre de l’ampleur parmi les acheteurs asiatiques. Dans le même temps, la hausse des prix ralentira la croissance de la demande asiatique de GNL à moyen terme, ce qui signifie que le continent restera dépendant du mazout et du charbon.

Dans certains scénarios, la demande asiatique de GNL peut être durablement réduite et le déploiement des énergies renouvelables accélérer.

Source : Rystad Energy

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !