Le marché de l’or subit une instabilité depuis plusieurs mois

Ces dernières semaines, l’or a été pris dans un parfait étau de forces haussières et baissières.

D’une part, la Fed a continué à exercer une pression agressive et implacable sur le métal précieux ; en effet, lors de sa récente conférence de presse, le président Powell a laissé entendre qu’il allait ralentir le rythme des hausses de taux, tout en signalant que les taux finaux pourraient culminer à un niveau plus élevé.

Après la conférence, les taux américains et le dollar ont bondi. Il est important de noter que la Fed a réaffirmé que ramener l’inflation à 2% reste une priorité absolue, ce qui a déclenché une forte baisse de l’or après cette annonce.

Mais attendez, l’inflation n’est-elle pas bonne pour la plus ancienne protection contre l’inflation au monde ?

Et bien, comme l’écrit Mikhail Sprogis, Vice-président de Goldman Sachs dans une note de ce matin, dans certaines circonstances, elle l’est :

- Par exemple, une inflation élevée a tendance à être (extrêmement) haussière pour l’or lorsque le marché met en doute la capacité de la banque centrale à la combattre, comme pendant le mandat de Burns dans les années 1970.

- À l’inverse, une inflation élevée a tendance à être baissière pour l’or lorsque le marché accorde du crédit à la Banque Centrale pour sa capacité à la réduire, comme pendant la lutte contre l’inflation menée par Volcker au début des années 1980.

Quelles sont les causes de cette instabilité?

Quoi qu’il en soit, le message constant de la Fed selon lequel elle est prête à sacrifier la croissance pour maîtriser l’inflation a contribué à maintenir stables les prévisions d’inflation au seuil de rentabilité et à pousser les taux réels au niveau le plus élevé depuis le GFC.

En conséquence, les ETF et les positions spéculatives sur l’or ont chuté, l’effet des taux réels plus élevés ayant compensé l’impact des craintes croissantes de récession.

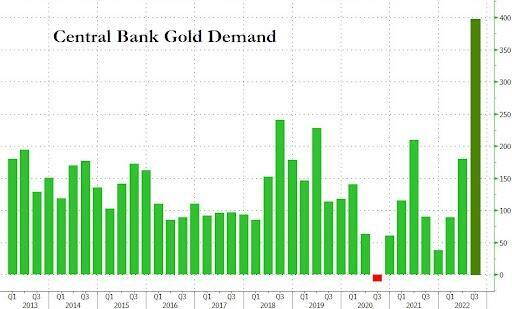

D’autre part, comme nous l’avons signalé la semaine dernière, les achats d’or des banques centrales, en particulier dans les marchés émergents, viennent d’atteindre un record : selon le World Gold Council [WGC], au troisième trimestre 2022, les achats d’or des banques centrales ont atteint 400 tonnes, soit le chiffre trimestriel le plus important jamais enregistré, et 300 tonnes de plus que la tendance.

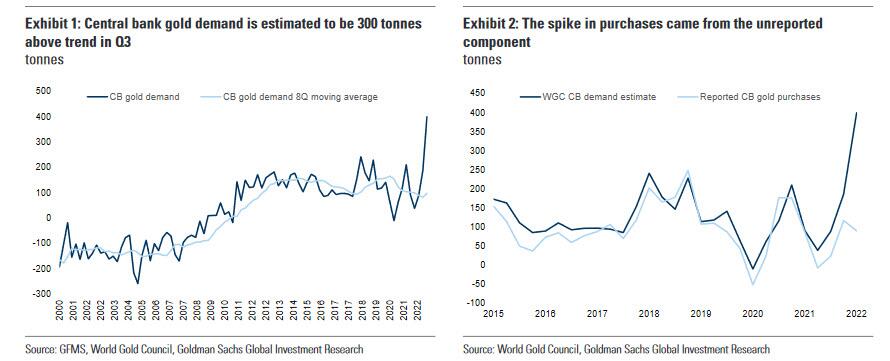

Par ailleurs, et comme nous l’avons évoqué la semaine dernière, les achats record proviennent d’une composante « inexpliquée » des données du Conseil Mondial de l’Or [WGC], qui reflète les achats effectués par des pays qui ne déclarent pas leur activité ou qui la déclarent avec un certain décalage.

Par exemple, la Russie a cessé de déclarer ses achats d’or cette année, tandis que la Chine le fait souvent avec un grand décalage.

Les achats les plus importants ont été déclarés par la Turquie, l’Ouzbékistan et le Qatar.

Néanmoins, une chose dont nous pouvons être raisonnablement sûrs est que les achats sont effectués par une combinaison de Banques Centrales de pays émergents.

Entre-temps, les Banques Centrales des pays développés n’ont pas été des acheteurs d’or importants depuis les années 1960.

Pièce 2: le pic des achats provenait de la composante non déclarée.

Quoi qu’il en soit, cette frénésie d’achats de la part des banques centrales des pays émergents ne peut s’expliquer uniquement par un comportement d’achat à la baisse ou des taux d’intérêt bas.

Ils sont particulièrement impressionnants compte tenu de la vigueur persistante du dollar au troisième trimestre qui, toutes choses égales par ailleurs, aurait normalement fait baisser les achats d’or hors dollar.

Cela signifie également que, même sans nouveaux achats d’or au quatrième trimestre, 2022 devrait être une année record pour la demande d’or de la BC.

Cette divergence paradoxale entre une demande record des banques centrales et des prix déprimés en raison des politiques de la Fed crée l’asymétrie de rendement de l’or, selon le stratège de Goldman, Mikhail Sprogis, comme il l’écrit:

« La demande d’or des banques centrales des pays émergents semble être le reflet de tendances géopolitiques qui se sont développées pendant des années, plutôt qu’un pic ponctuel. »

Par conséquent, le banquier de Goldman estime qu’une demande structurellement plus élevée des Banques Centrales de pays émergents crée un gain asymétrique pour l’or, car elle lui fournit un plancher si de nouvelles liquidations d’ETF se produisent en réponse à de nouvelles surprises de la Fed en faveur des faucons.

Une remontée quasiment inéluctable, compte tenu du contexte économique

Entre-temps, dans un scénario où une récession américaine entraînerait un tournant dans le cycle monétaire américain – ce qui arrivera, ce n’est qu’une question de temps avant que la Fed ne casse gravement quelque chose – Goldman estime que l’or pourrait remonter de 20 à 30 % en fonction du degré de réduction de la Fed.

Pour affiner cette analyse, Goldman examine la sensibilité du prix de l’or aux changements de la demande de la Banque Centrale.

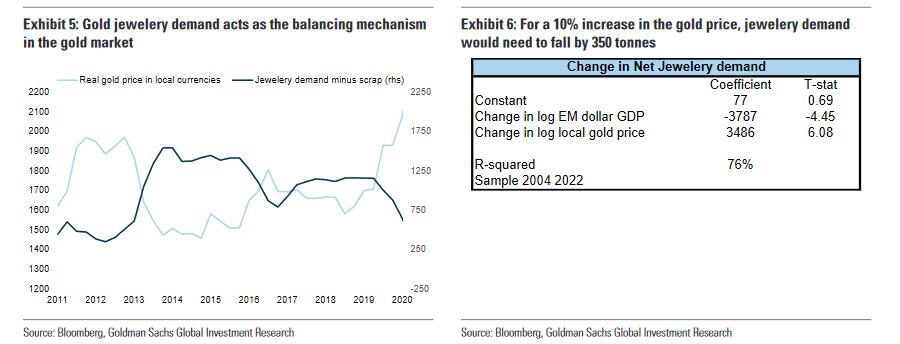

Selon M. Sprogis, « afin d’estimer l’impact d’une hausse des achats de la BC sur l’or, nous examinons la sensibilité du prix de la demande nette de bijoux (demande de bijoux moins la ferraille), le facteur d’équilibre du marché de l’or. La logique ici est qu’une hausse persistante de la demande de la BC devra soit détruire la demande de bijoux, soit inciter à une plus grande collecte de ferraille, toutes choses égales par ailleurs. »

Pièce 4: les banques centrales sont importantes pour le prix d’équilibre à long terme de l’or.

Les résultats de la banque indiquent que pour répondre à une demande supplémentaire des BC de 350 tonnes, par le biais de la destruction de la demande de bijoux ou de l’augmentation de la ferraille, l’or doit augmenter de 10 % .

La pauvre Goldman pense toujours que les marchés de l’or physique et de l’or papier sont liés alors qu’en réalité, rien n’est plus éloigné de la vérité en raison de la manipulation effrénée de l’or papier par les banques centrales et commerciales et la BRI.

Quoi qu’il en soit, Goldman poursuit et note que la demande de la BC ayant augmenté de 233 tonnes au cours de l’année écoulée, le prix de l’or a été stimulé de 6,5 %, toutes choses égales par ailleurs.

- À l’avenir, si les achats d’or de la BC devaient se poursuivre à un rythme trimestriel de 400 tonnes, le prix d’équilibre de l’or pourrait augmenter de 25 %, toutes choses égales par ailleurs.

- Dans un scénario moins extrême où les achats seraient ramenés à 250 tonnes par trimestre au cours de l’année prochaine, nous pensons que l’or pourrait augmenter de 12,5 %, toutes choses égales par ailleurs.

Pièce 6: pour une augmentation de 10% du prix de l’or, la demande de bijoux devrait chuter de 350 tonnes.

Une façon de voir les choses est que la demande des banques centrales de la zone euro agit comme un « put » sur le prix de l’or [option contractuelle de vente par laquelle deux parties s’accordent pour échanger un actif à un prix fixé], tandis que les risques élevés de croissance créent une asymétrie positive pour les rendements de l’or.

Selon Goldman, la baisse du métal précieux dans le cas d’un « atterrissage en douceur » ou d’un nouvel élan de la Fed est nettement inférieure à la hausse de l’or dans le cas d’un choc de croissance faisant entrer l’économie américaine en récession.

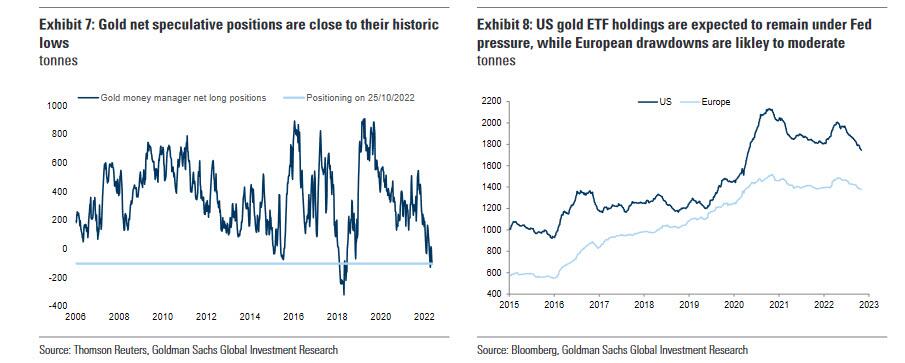

La forte demande des banques centrales renforce encore cette asymétrie : au 3ème trimestre 2022, les 300 tonnes d’achats d’obligations convertibles supérieures à la tendance ont été compensées par 250 tonnes de demandes d’ETF inférieures à la tendance et une diminution de 340 tonnes des positions spéculatives à terme.

En d’autres termes, les achats massifs d’or physique par les banques centrales ont été compensés par des ventes encore plus massives de positions d’or papier à effet de levier et de produits dérivés.

En conséquence, le prix de l’or a chuté, car les ventes des investisseurs ont dépassé les achats des banques centrales.

Pièce 8: Les avoirs en ETF sur l’or américain devraient rester sous la pression de la FED, tandis que les prélèvements européens devraient se modérer.

Mais pour l’avenir, même Goldman pense qu’il y a peu de possibilités de baisse supplémentaire dans le positionnement des spéculateurs, qui est déjà proche des plus bas niveaux historiques.

La banque pense également que, si la baisse des ETF américains peut se poursuivre, les liquidations européennes devraient ralentir après que la BCE soit devenue moins agressive.

Ainsi, la demande structurellement plus élevée de la BC devrait contribuer à absorber les ventes supplémentaires des ETF, ce qui, selon nous, renforce l’asymétrie du rendement du prix de l’or.

Source: Zero Hedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !

Goldman Sachs s’intéresse au gold, quoi de plus naturel pour les innommables https://bit.ly/3zLIyac

Évidence, le pays fabricant-imprimeur à l’infini de ma monnaie internationale, se jette sur l’or dès qu’il envahit un pays (Irak) et vampirise ses colonies pour qu’elles lui confient leur or.

Les pays les plus indépendants, prévoyant l’avenir, se constituent de sérieuses réserves d’or Chine Russie, Inde.

Ces pays qui ne sont pas plus débiles que nous, penser l’inverse serait raciste ^^

Puis à comparer leurs élites » aux nôtres, on pourrait dire que leurs élites sont cent fois moins débiles que les nôtres …

Peut-être pas cools avec leurs peuples mais pas des débiles, la preuve ils se sont équipés massivement de nucléaire flambant neuf juste avant la crise énergétique.

A l’inverse de leur stratégie nos corrompus débiles profonds ont démantelé le nucléaire juste avant une crise énergétique prévisible avec la lubie du tout électrique …

Et comme par hazard, ces mêmes pays contrairement aux pays des élites occidentales factuellement pourris, ne sont pas assez débiles pour remplacer leur population, qui plus est la remplacer principalement par(des) un peuple(s) qui sont ceux qui détestent le plus la France et les Français sur cette planète.

(et dont l’hymne national est le seul au monde qui menace nominativement un peuple étranger.)

Y’a pas à dire, il y a deux sortes de dirigeants dans le monde, les traitres à leur peuple et à leur nation occidentaux, et tous les autres.

Cela ne fait pas plaisir, les hypnotisés ne sachant lire qu’en diagonale diront que j’exagère, pourtant chaque mot est factuel, mesuré, argumenté, froid comme la glace.

Le pire étant que nos pourris sont allés si loin et craignent tellement ce qu’ils méritent, que nous en sommes arrivés à un duel à mort entre le peuple Gaulois et ses pourris et ses sectes Franc Mac.

Duel débile, puisqu’ils sont ultra-minoritaires, et au final, au bout du bout, ils n’échapperont pas à ce qu’ils méritent, y compris s’il ne reste plus que la « diversité » .

La « diversité » n’est pas débile, ils n’aiment pas les traitres n’auront aucune inhibition à dépecer ceux qui ont délibérément exterminé leur propre population, non pas par amour de cette population, mais par opportunisme causé par le fait que personne ne dois quoi que ce soit à des génocidaires.

Et comme nos génocidaires ont inventé les « dettes intergénérationnelles », cela concerne également leurs descendants … CQFD

Simple logique n’est-ce pas ^^