« La bourse n’est pas l’économie »

C’est la dernière rationalisation en date pour soutenir la thèse du « marché haussier ».

Toutefois, la question qui se pose est celle de la validité de cette affirmation. Lors de l’arrêt économique de 2020 et du rebond des marchés, j’ai déclaré :

« Il existe actuellement un « grand fossé » entre une économie proche de la « dépression » et un marché boursier en pleine expansion. »

« Compte tenu de la relation entre les deux, les deux ne peuvent pas être corrects.«

Bien entendu, comme nous le savons aujourd’hui, le marché est allé bien plus vite que la croissance économique et, en 2022, une grande partie du marché a reculé pour s’aligner sur les réalités économiques.

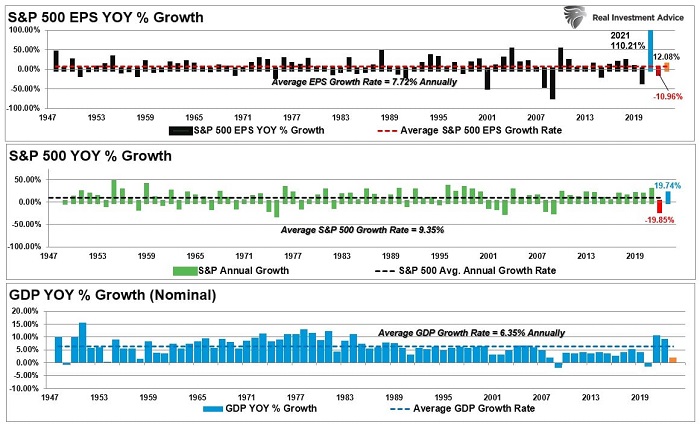

Cela n’a rien de surprenant compte tenu de la relation étroite entre l’économie, les bénéfices et les prix des actifs au fil du temps. Le graphique ci-dessous compare les trois tendances en remontant jusqu’à 1947 avec une estimation pour 2023 en utilisant les données les plus récentes.

Depuis 1947, les bénéfices par action ont augmenté de 7,72 % par an, tandis que l’économie a progressé de 6,35 % par an.

Ce lien étroit entre les taux de croissance devrait être logique, surtout si l’on tient compte du rôle important que jouent les dépenses de consommation dans l’équation du PIB.

Remarque importante :

L’augmentation massive des bénéfices due à la relance a fait grimper la moyenne du BPA de plus d’un point de pourcentage.

Une expansion normale des BPA en 2020 aurait maintenu la moyenne à 6,35 %, ce qui équivaut à une croissance économique.

En outre, la croissance annuelle moyenne du S&P 500 a été considérablement augmentée par les interventions monétaires de la Fed.

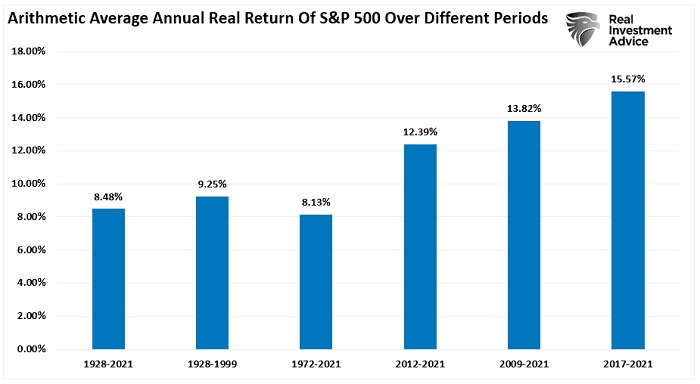

La croissance moyenne à long terme avant l’intervention de la Fed était de 8 % en moyenne.

Après les interventions de la Fed, cette moyenne est passée à plus de 9 %. C’est ce que montre plus clairement le graphique suivant.

Cependant, après une décennie, de nombreux investisseurs se sont complu à attendre des taux de rendement élevés des marchés financiers.

En d’autres termes, les rendements anormalement élevés créés par des doses massives de liquidités sont devenus apparemment ordinaires.

Il n’est donc pas surprenant que les investisseurs aient développé de nombreuses rationalisations pour justifier le fait de surpayer les actifs.

De nouvelles preuves des excès du marché

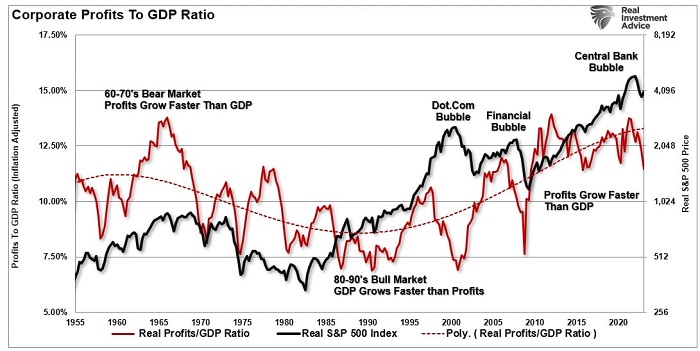

Lorsqu’il s’agit de l’état du marché, les bénéfices des entreprises sont le meilleur indicateur de la vigueur de l’économie.

Détacher le marché boursier de la rentabilité sous-jacente garantit de mauvais résultats futurs pour les investisseurs.

Mais, comme cela a toujours été le cas, les marchés peuvent certainement sembler « rester irrationnels plus longtemps que la logique ne le prévoirait ».

Cependant, ces détachements ne durent jamais indéfiniment.

« Les marges bénéficiaires sont probablement la série de données la plus susceptible de s’inverser dans la finance, et si les marges bénéficiaires ne s’inversent pas, c’est que quelque chose n’a pas fonctionné correctement dans le capitalisme. »

– Jeremy Grantham

Comme le montre l’étude des marges bénéficiaires corrigées de l’inflation en pourcentage du PIB corrigé de l’inflation, nous observons un processus de retour à la moyenne au fil du temps.

Bien entendu, ces événements de retour à la moyenne coïncident toujours avec des récessions, des crises ou des marchés baissiers.

Cela n’a rien de surprenant, car les prix des actifs devraient finir par refléter la réalité sous-jacente de la rentabilité des entreprises, qui est une fonction de l’activité économique.

Plus important encore, les marges bénéficiaires des entreprises sont soumises à des contraintes physiques. Pour chaque dollar de revenu créé, il y a des coûts tels que l’infrastructure, la R&D, les salaires, etc.

L’un des principaux bénéficiaires de l’expansion des marges bénéficiaires a été la suppression de l’emploi, la croissance des salaires et des coûts d’emprunt artificiellement bas.

La prochaine récession entraînera un effondrement assez marqué de la rentabilité des entreprises en raison de la baisse de la consommation.

Les récessions inversent les excès

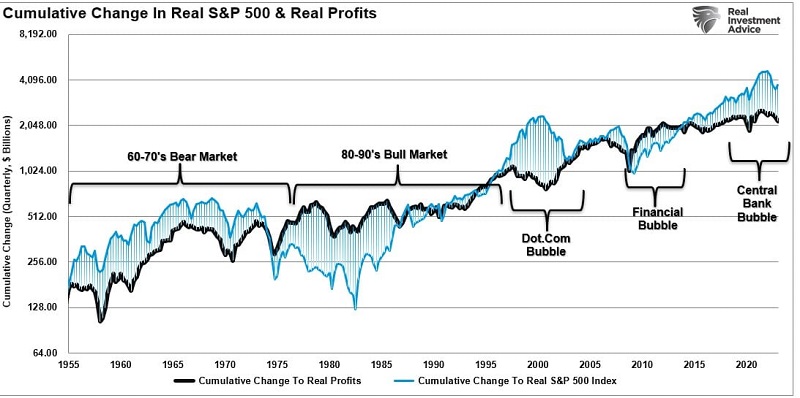

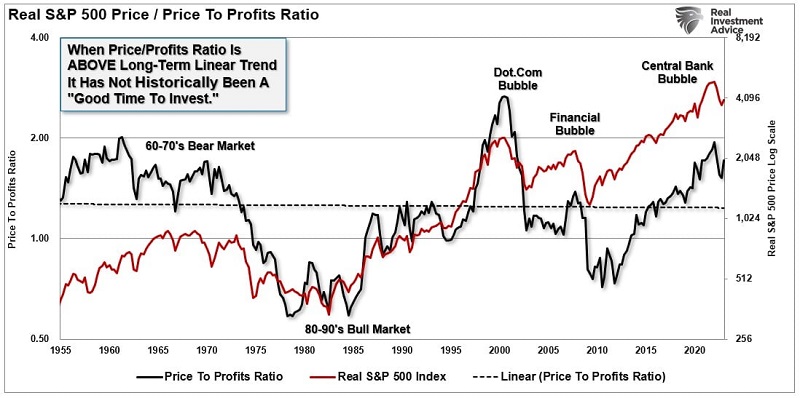

Le graphique ci-dessous mesure la variation cumulative de l’indice S&P 500 par rapport aux bénéfices des entreprises.

Une fois de plus, nous constatons que lorsque les investisseurs paient plus d’un dollar pour un dollar de bénéfices, ces excès s’inversent.

La corrélation est plus évidente entre le marché et le ratio prix/bénéfices des entreprises.

Là encore, comme les bénéfices des entreprises sont en fin de compte une fonction de la croissance économique, la corrélation n’est pas inattendue.

Par conséquent, la réversion imminente des deux séries ne devrait pas l’être non plus.

Prix réel du S&P 500/ Ratio prix/bénéfices.

Jusqu’à présent, la formule semblait simple : tant que la Fed continue à soutenir activement les prix des actifs, l’écart entre les fondamentaux et les fantasmes n’a pas d’importance.

Ce point reste difficile à défendre.

Toutefois, le processus historique de « retour à la moyenne » qui a toujours suivi les marchés haussiers n’est pas encore achevé.

Cela ne devrait surprendre personne, car les prix des actifs finissent par refléter la réalité sous-jacente de la rentabilité des entreprises et de la croissance économique.

Le marché est détaché de l’économie réelle

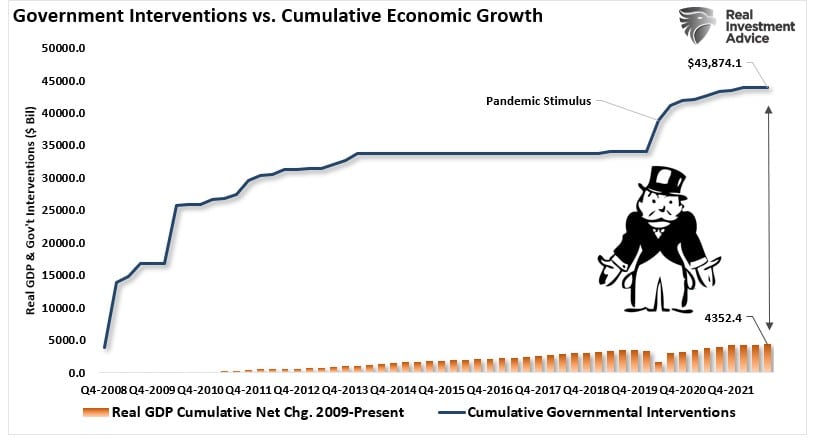

Le problème est qu’il est hautement improbable de reproduire les rendements de l’après-crise financière à moins que la Réserve fédérale et le gouvernement ne s’engagent à poursuivre leurs interventions fiscales et monétaires.

Sans ces soutiens fiscaux et monétaires, la croissance économique devrait revenir aux tendances de croissance antérieures, inférieures à 2 %, en raison de l’augmentation des dettes et des déficits.

Le graphique ci-dessous compare le total des interventions monétaires et fiscales à la croissance économique.

La déconnexion du marché par rapport à l’activité économique sous-jacente au cours de la dernière décennie est due presque exclusivement aux interventions monétaires successives qui ont amené les investisseurs à croire que « cette fois-ci, c’est différent ».

Le graphique ci-dessous montre le total cumulé de ces interventions qui ont donné l’illusion d’une croissance économique organique.

Au cours de la prochaine décennie, la possibilité de reproduire 10 dollars d’interventions pour chaque dollar d’économie semble beaucoup moins probable.

Bien entendu, il faut également tenir compte de l’effet négatif sur les rendements futurs de l’endettement excessif accumulé depuis la crise financière.

La viabilité de cette dette dépend de la faiblesse des taux d’intérêt, qui ne peut exister que dans un environnement de faible croissance et de faible inflation.

Une inflation faible et une économie à croissance lente ne favorisent pas les taux de rendement excessifs.

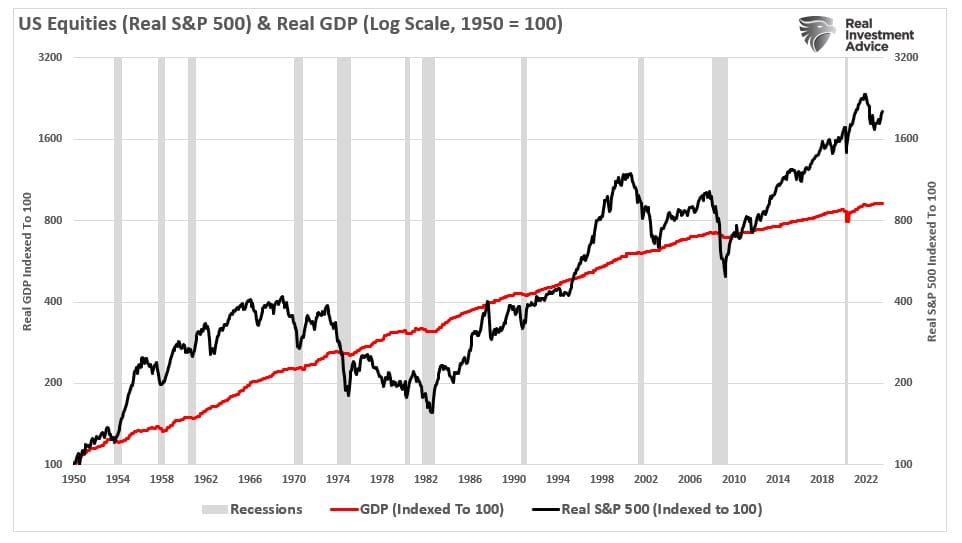

Cependant, il est fréquent que le marché se détache de l’activité économique sous-jacente pendant de longues périodes, car les excès spéculatifs détachent le marché des réalités fondamentales sous-jacentes.

C’est ce que montre clairement le graphique ci-dessous, qui compare le marché boursier au PIB sur une base corrigée de l’inflation.

Dans tous les cas, les excès du marché finissent par s’inverser. Le seul problème est le catalyseur qui en est à l’origine.

Il est difficile d’imaginer que les taux de rendement à terme ne seront pas décevants par rapport à la dernière décennie.

Toutefois, nous devons nous rappeler que ces rendements excédentaires résultaient d’une illusion monétaire. La dissipation de cette illusion sera un défi pour les investisseurs.

Cela signifie-t-il que les investisseurs ne gagneront PAS d’argent au cours de la

décennie ? Non.

Cela signifie que les rendements seront probablement nettement inférieurs à ceux que les investisseurs ont connus au cours de la dernière décennie.

Toutefois, le fait d’obtenir des rendements moyens peut sembler très décevant pour de nombreuses personnes.

Ne subissez plus, agissez et sauvez votre épargne, avec le Portefeuille Alternatif :

Source: Lance Roberts via RealInvestmentAdvice.com

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !