Il y aura des pénuries

« Mon énorme biais est de croire que les choses s’arrangent toujours ». « Mais aujourd’hui me semble unique, car lorsque je regarde l’offre et la demande de pétrole, de céréales et de métaux, je constate qu’il y a un risque indéniable ».

« Sans une saison parfaite de récoltes nord-américaine, il y aura des pénuries, mais il est trop tôt pour en être sûr. » Aiguisée par des décennies de marchés commerciaux qui oscillent énormément en période de grande incertitude alors que les producteurs, les consommateurs et les spéculateurs luttent pour équilibrer l’offre et la demande. « Il est essentiel de revoir vos positions à la baisse pour ne pas découvrir que vous négociez sur une perspective de 3 ans avec une limite de perte à 3 jours. »

Dans l’ensemble

« Une chose est certaine : pour être efficace, la Fed devra infliger plus de pertes aux investisseurs en actions et en obligations qu’elle ne l’a fait jusqu’à présent », a déclaré Bill Dudley, ancien président de la Fed, disant sans détour ce que ses banquiers osent à peine murmurer.

« Les acteurs du marché s’attendent à ce que des taux à court terme plus élevés sapent la croissance économique et obligent la Fed à faire marche arrière en 2024 et 2025 – mais ces mêmes attentes empêchent le resserrement des conditions financières qui rendrait un tel résultat plus probable », a expliqué M. Dudley, effleurant la surface de l’inquiétante situation dans laquelle se trouve désormais la Réserve fédérale.

Et comme les banques centrales des pays développés ont adopté la politique américaine au cours des dernières décennies, le dilemme de la Fed est désormais un phénomène mondial. « Cela impliquerait de relever le taux des fonds fédéraux beaucoup plus haut que prévu. D’une manière ou d’une autre, pour maîtriser l’inflation, la Fed devra pousser les rendements obligataires à la hausse et les prix des actions à la baisse », a déclaré M. Dudley.

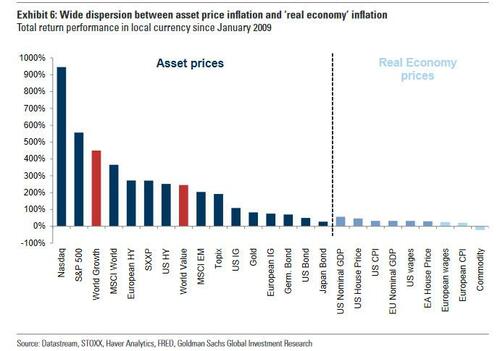

Il s’avère plutôt difficile de refroidir une économie surchauffée, aux capacités limitées et hyper-financiarisée, à une époque de démondialisation et de guerre, sans d’abord resserrer les conditions financières. Comme tous les problèmes complexes, celui-ci a mis des décennies à émerger.

À l’époque où l’économie américaine était moins endettée, où les actifs financiers étaient moins valorisés et où la richesse était moins concentrée, les hauts et les bas de l’économie réelle déterminaient les marchés financiers. Dans un tel monde, la Fed utilisait assez facilement les politiques de taux conventionnelles pour influencer nos comportements afin d’atteindre ses objectifs.

Lorsque celles-ci sont devenues moins efficaces, elle a introduit des politiques non conventionnelles et a orienté ses intentions de manière à les rendre hautement prévisibles. L’effet a été l’hyper-financiarisation de notre économie.

Aujourd’hui, avec des niveaux d’endettement, d’effet de levier, de valorisation et de concentration des richesses aussi élevés, ce sont les marchés financiers qui stimulent l’économie réelle, et non l’inverse. Nous n’avons jamais connu un cycle économique moderne tel que celui-ci. Dudley a peut-être raison dans sa prédiction, mais rien n’est certain.

Retour de l’économie réelle

Taux de change : « Si l’on regarde les années 1970, on trouve 3 cycles inflationnistes distincts », a déclaré le CIO. « L’inflation a d’abord atteint un pic en 1970, à un peu plus de 6 %, puis a reculé », a-t-il poursuivi. « Elle a atteint un nouveau pic en 1975, à environ 12 %, puis a baissé avant de faire une dernière poussée à près de 15 % en 1980. » Et c’est tout. « Au cours des deux premiers cycles, les actions ont baissé lorsque l’inflation a augmenté, et ont augmenté lorsque l’inflation a baissé », a-t-il dit. « Puis, dans le troisième cycle, l’inflation a augmenté et, pour une raison quelconque, les actions ont fait de même. Je ne sais pas pourquoi. Mais peut-être qu’il ne s’agit pas seulement de l’inflation, mais aussi du taux de variation de l’inflation. »

Autarcie : « c’est un mot qui fait référence aux nations qui s’efforcent de devenir autosuffisantes, économiquement indépendantes », « Il y aura un mouvement vers cela dans les années et décennies à venir ». « Mais tous les pays ne peuvent pas devenir autosuffisants, tous tenterons de le devenir mais presque aucun ne le pourra, et cela ralentira tout le processus. » « Ce qui est plus probable, c’est une évolution vers des blocs commerciaux, des unions de nations partageant les mêmes idées, des partenaires, des alliés. »

Domo Arigato : « L’ère de l’optimisation et de la maximisation est révolue ». « Elle sera remplacée par une résurgence de l’industrie manufacturière, et le Japon est rempli de telles entreprises ». « Les actions japonaises ont été pénalisées pendant des années parce qu’elles utilisaient une ingénierie financière inadéquate. » Aujourd’hui, elles sont comparativement bon marché. « Avec l’affaiblissement du yen, le salaire minimum japonais en dollars américains est le moins cher du G-7 ». « Le pourcentage de la main-d’œuvre japonaise proche du salaire minimum est élevé. Et le taux de change réel est revenu à ce qu’il était en 1975. »

Profitez de la hausse des prix de l’agroalimentaire :

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !