Analyse de la situation du marché de l’or

Un changement important s’est produit sur le marché mondial de l’or. L’Est a fait grimper le prix de l’or, principalement à la fin de 2022 et au cours des premiers mois de 2023, brisant ainsi le pouvoir de fixation des prix dont jouissait l’Ouest depuis longtemps.

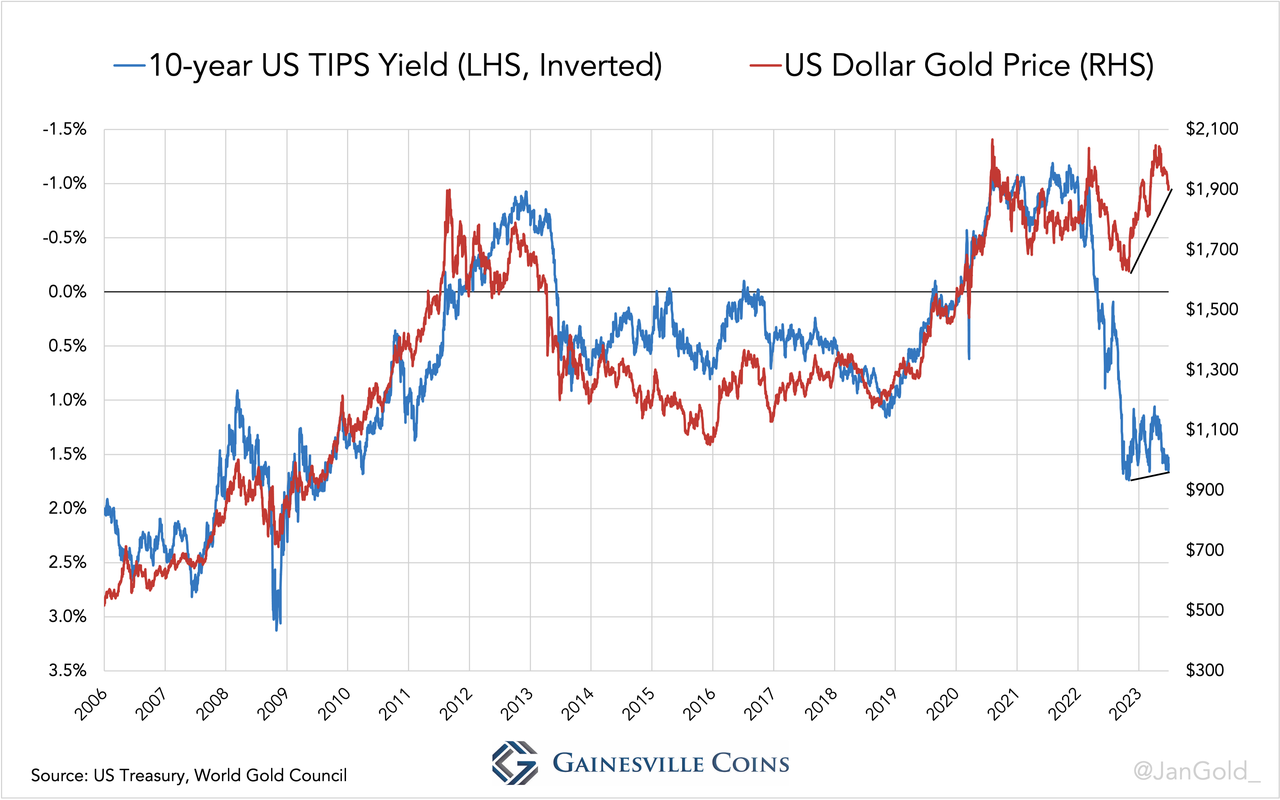

Jusqu’à récemment, les fonds institutionnels occidentaux déterminaient le prix de l’or sur les marchés de gros tels que Londres, en se basant principalement sur les taux d’intérêt réels.

L’or était acheté lorsque les taux réels baissaient et vice versa.

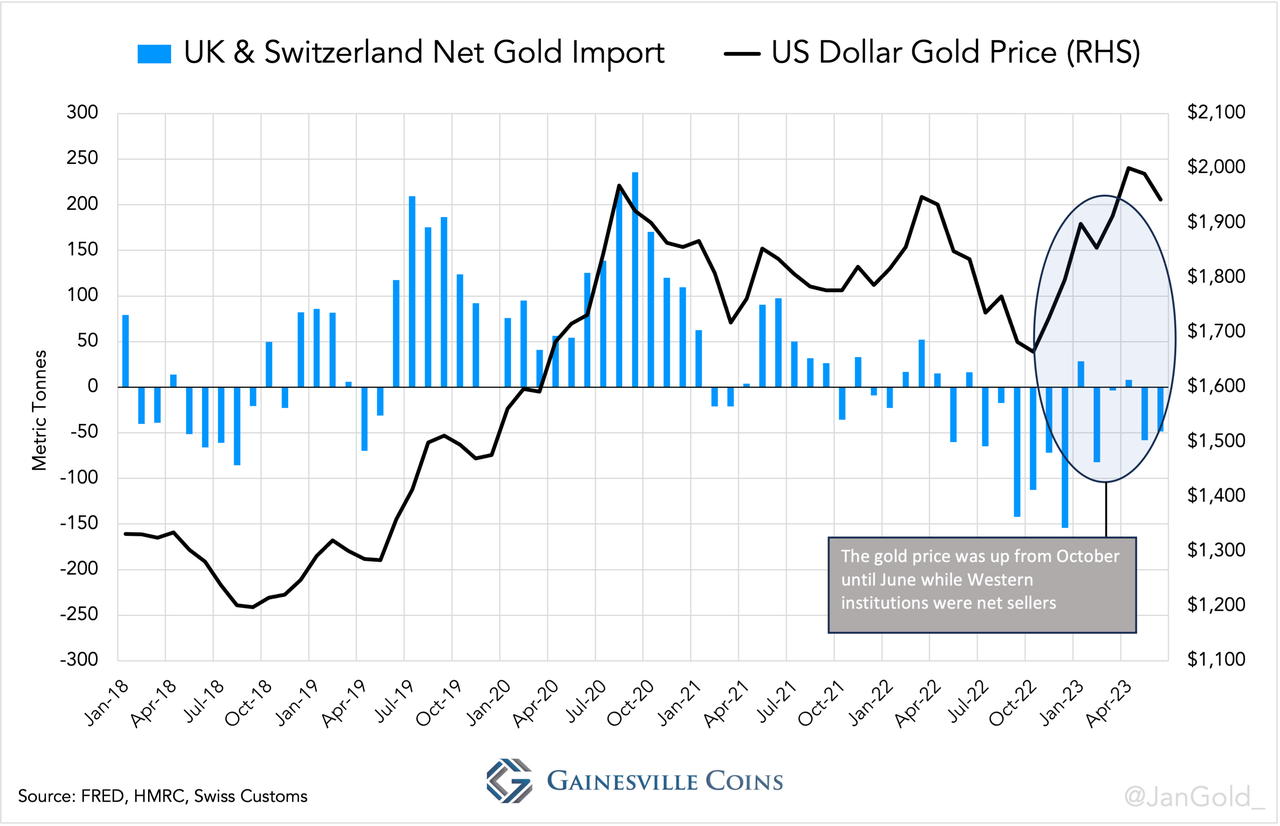

Cependant, de fin 2022 à juin 2023, l’or a augmenté de 17 % alors que les taux réels étaient plus ou moins stables, et que les institutions occidentales étaient des vendeurs nets. Très probablement, les banques centrales de l’Est et la demande privée turque et chinoise ont fait grimper le prix de l’or.

Introduction

Pendant environ quatre-vingt-dix ans, jusqu’en 2022, l’or en surface s’est déplacé de l’Ouest vers l’Est et inversement, en synchronisation avec la baisse et la hausse du prix de l’or.

Les institutions occidentales fixent le prix de l’or et achètent à l’Est lorsque les marchés sont haussiers. Dans les marchés baissiers, l’Occident vendait à l’Orient. Pour plus d’informations, lisez l’article: Les flux et reflux de l’or entre l’Ouest et l’Est revisités.

Si l’on se concentre sur la période allant de 2006 à 2021, la principale raison pour laquelle les institutions occidentales ont acheté ou vendu de l’or était le taux TIPS à 10 ans, qui reflète le taux d’intérêt réel attendu à 10 ans (« taux réel », en abrégé) des obligations d’État américaines.

Le prix de l’or physique était principalement fixé sur le London Bullion Market et, dans une moindre mesure, en Suisse. Le commerce de l’or à Londres peut être divisé en trois catégories :

- Les institutions qui achètent et vendent des « grandes barres » (d’un poids de 400 onces) purement et simplement.

- Négociation de grandes barres via des fonds négociés en bourse (ETF).

- Les arbitragistes achètent et vendent à Londres pour profiter des écarts de prix entre le prix à terme du COMEX et le prix au comptant à Londres. En ce sens, Londres sert d’entrepôt pour le marché à terme du COMEX.

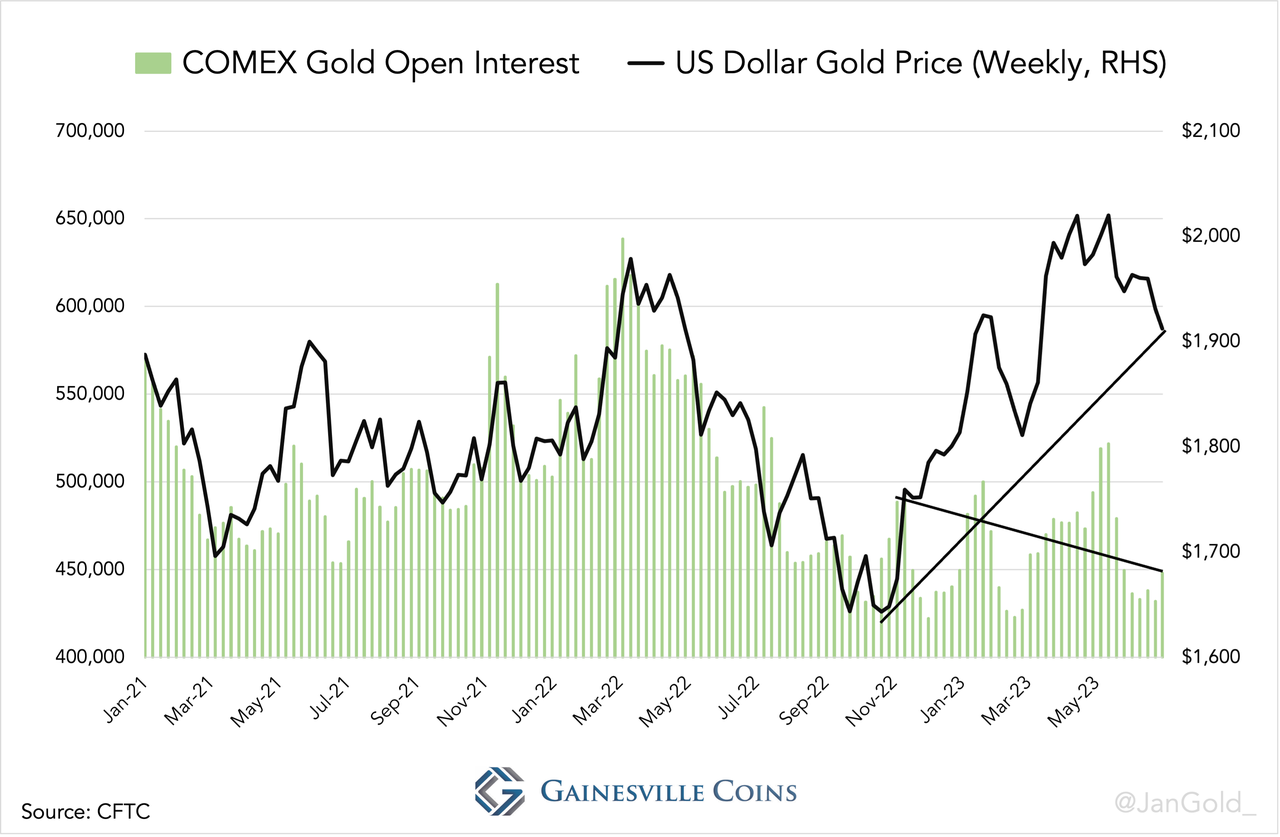

Comme nous le verrons plus loin, le taux des TIPS, les importations nettes d’or du Royaume-Uni (positives ou négatives), les avoirs des ETF occidentaux et l’intérêt ouvert du COMEX étaient tous corrélés au prix de l’or. Jusqu’à ce que la guerre en Ukraine éclate fin février 2022, c’est-à-dire jusqu’à ce que les choses commencent à changer.

Les données douanières étant décalées de quelques mois et les données d’offre et de demande du Conseil mondial de l’or étant publiées trimestriellement, nous couvrirons dans cet article le marché mondial jusqu’en juin 2023. Nous examinerons :

- Comment l’or devient moins sensible aux taux réels.

- Comment Londres perd son pouvoir de fixation des prix de l’or.

L’Occident perd son pouvoir de fixation des prix de l’or

Commençons par réviser la corrélation entre les taux réels et l’or. Les axes de rendement des TIPS dans les graphiques ci-dessous sont inversés parce que des taux plus élevés ont fait baisser les prix de l’or et vice versa.

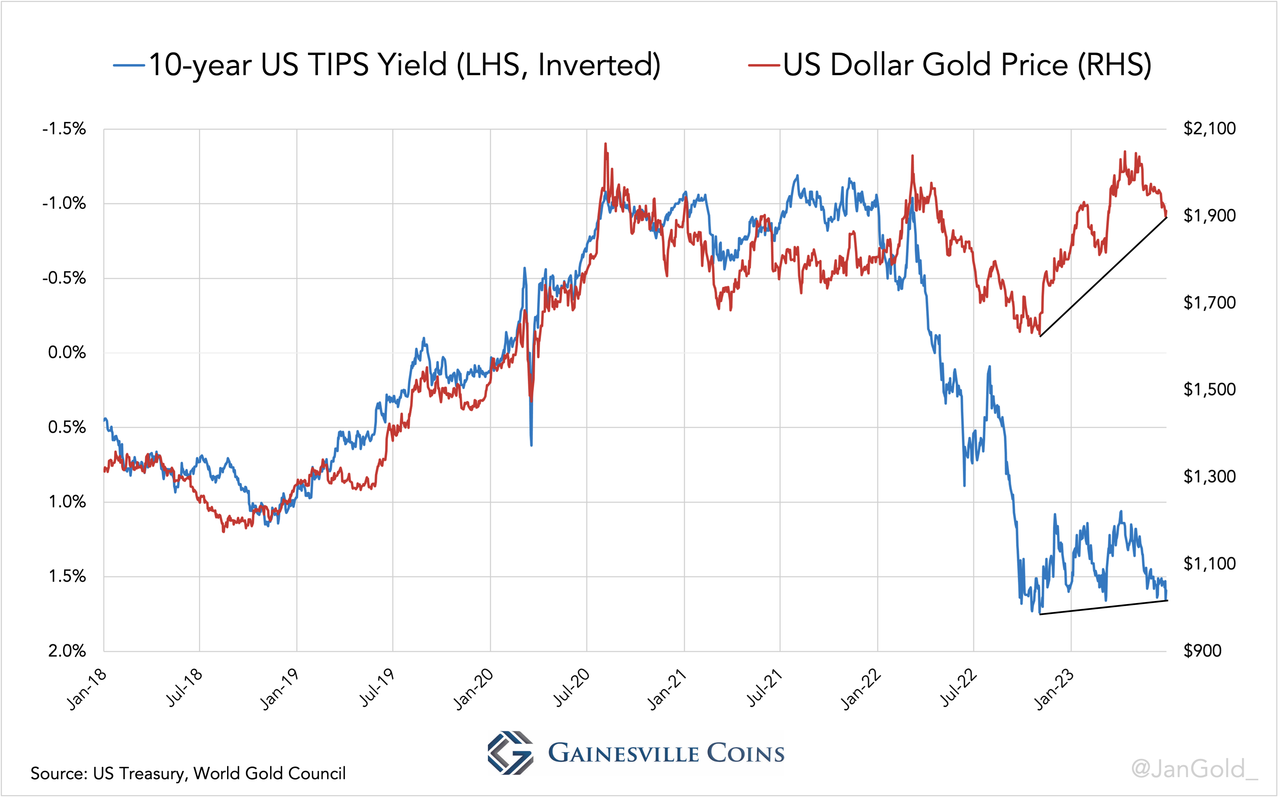

De mars à septembre 2022, le rendement des TIPS a augmenté de façon spectaculaire (vers le bas du graphique), mais le prix de l’or a réagi de façon moins baissière que ce que le « modèle des taux » prescrivait auparavant.

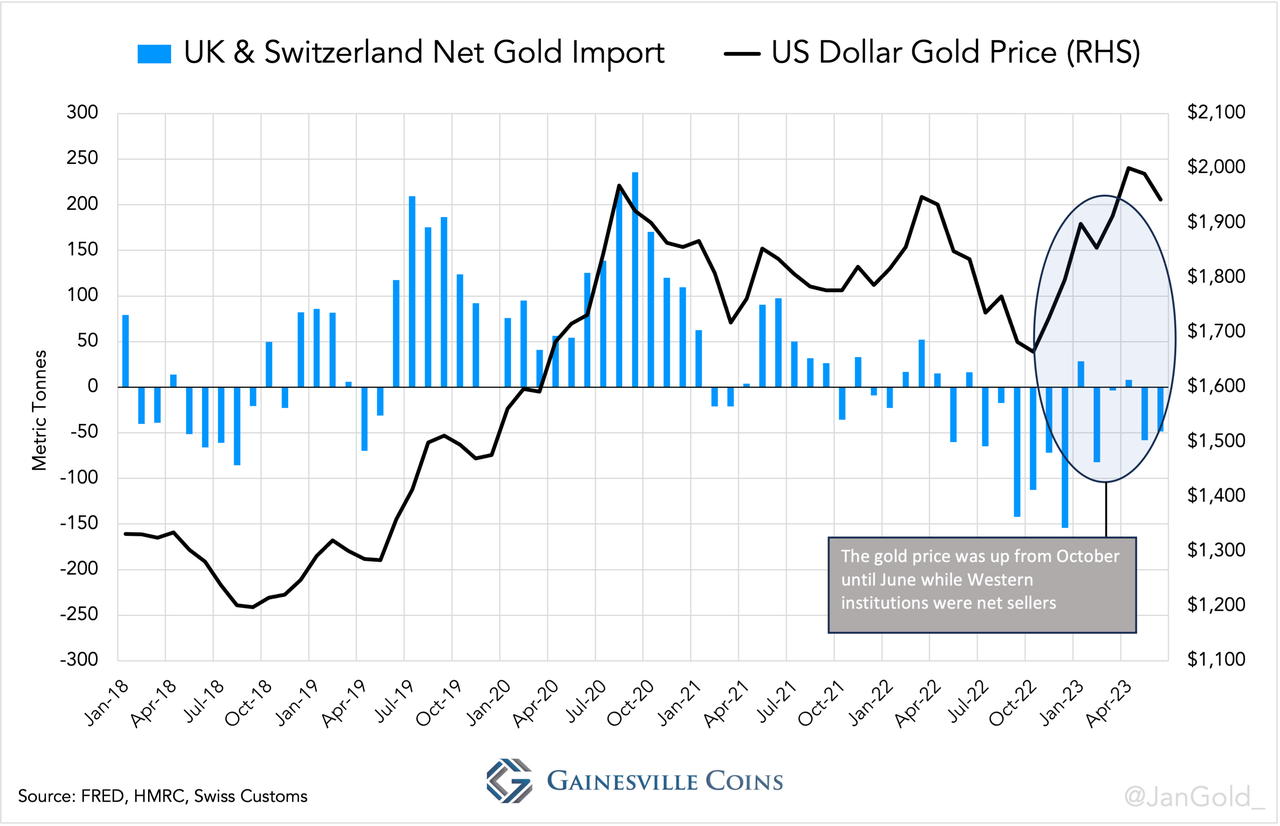

Comme Londres était toujours un exportateur net sur cette période, nous pouvons en conclure que l’Occident était toujours en charge du prix de l’or. Mais le troisième trimestre 2022 est arrivé.

- De fin octobre 2022 à juin 2023, le taux des TIPS a à peine baissé alors que l’or a augmenté de 17 %.

- Et c’est un fait remarquable que l’Occident n’ait pas fait grimper le prix de l’or, comme le montrent les exportations nettes du Royaume-Uni, la diminution des stocks des ETF occidentaux et la baisse de l’intérêt ouvert au COMEX.

Tout d’abord, les flux nets mensuels du Royaume-Uni. De toute évidence, le prix n’a pas été fixé à Londres, puisque le Royaume-Uni a été un vendeur net lorsque le prix était à la hausse. Les graphiques 1 et 4 montrent que cette situation est sans précédent.

Si l’on tient également compte des flux d’or transitant par la Suisse, le deuxième marché occidental de l’or physique et le plus grand centre de raffinage au niveau mondial, le tableau est similaire. Pour la première fois depuis que des données mensuelles sont disponibles, le prix de l’or a augmenté pendant plusieurs mois alors que le Royaume-Uni et la Suisse réunis sont des exportateurs nets.

Il n’est pas surprenant que les stocks d’ETF occidentaux, dont la majeure partie est stockée à Londres et en Suisse, aient diminué au cours des trois derniers trimestres.

Prix de l’or en dollars américains (RHS)

Les institutions occidentales qui négocient l’or directement ou utilisent des ETF dominent également le marché à terme du COMEX. Au COMEX, on observe la même évolution : l’intérêt ouvert pour l’or a diminué au cours de la période concernée.

L’Est en pleine frénésie d’achat d’or

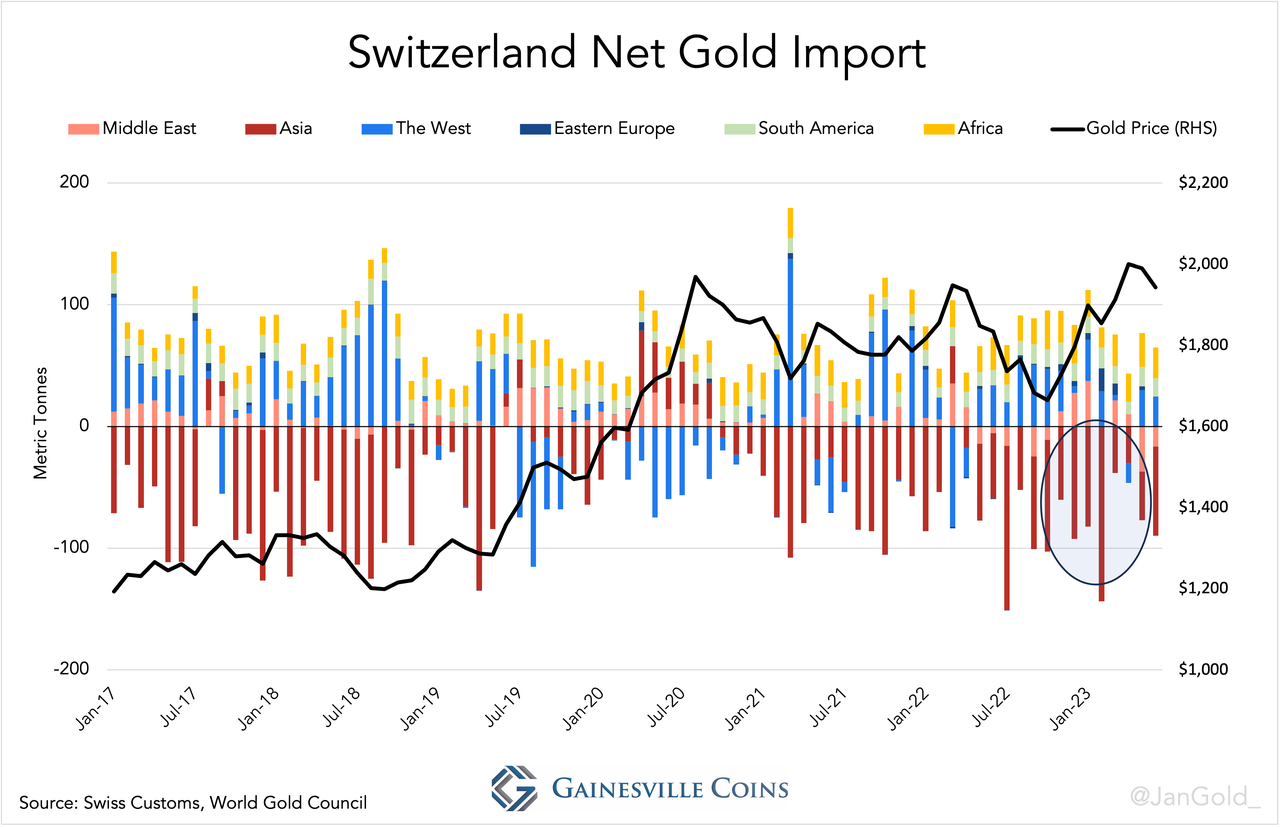

Si le Royaume-Uni et la Suisse étaient des exportateurs nets, à qui vendaient-ils ?

Le Royaume-Uni a principalement exporté de l’or vers la Suisse. Pour répondre à cette question, il suffit donc de savoir vers quels pays la Suisse a exporté et de vérifier si ces pays n’ont pas revendu le métal.

Le service des douanes suisses permet aux utilisateurs de suivre les flux de marchandises par continent. Apparemment, la Suisse a été un énorme exportateur net vers l’Asie lorsque le prix de l’or a augmenté.

Voyons quels sont les principaux acheteurs de la Suisse en Asie qui auraient pu faire grimper le prix de l’or.

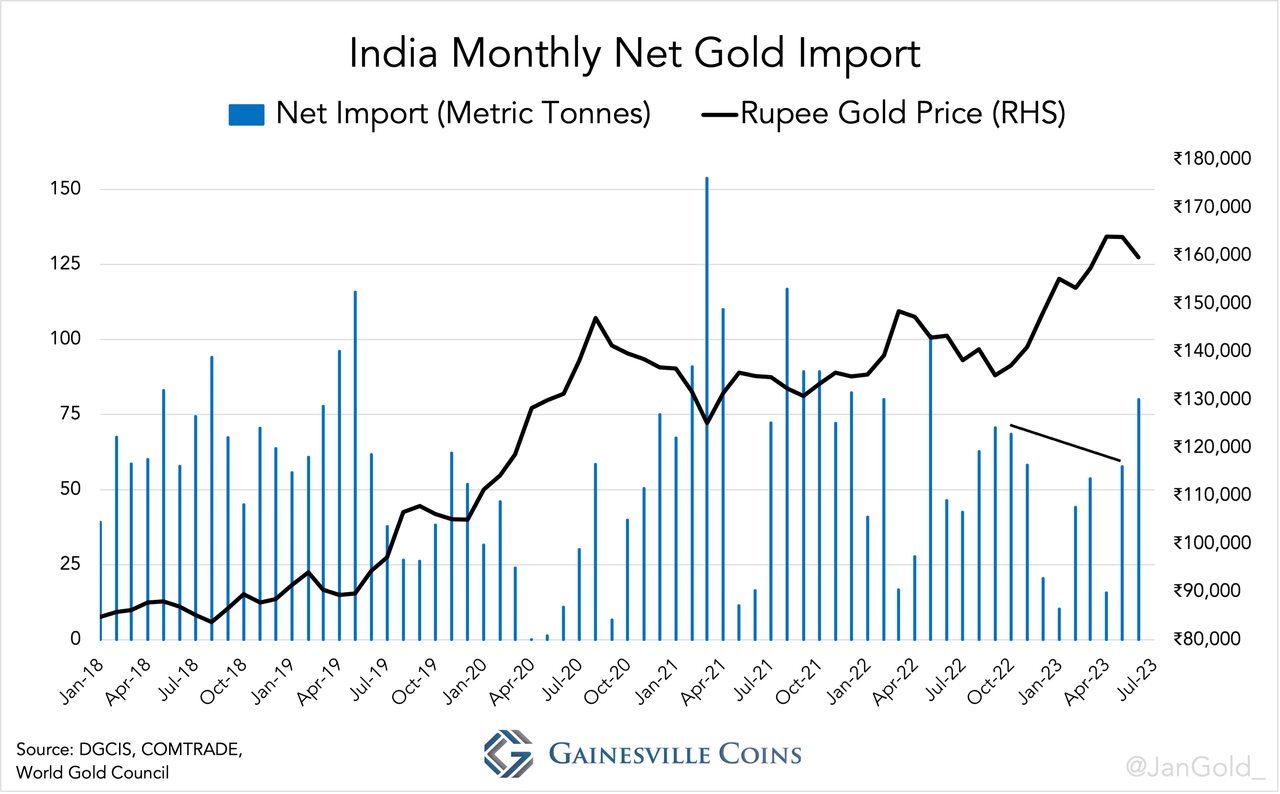

Ce n’était pas l’Inde, car les Indiens, comme la plupart des habitants de l’Est, sont sensibles aux prix. D’octobre à juin, les importations nettes d’or de l’Inde ont diminué, à l’exception du mois de juin, où le prix s’est redressé.

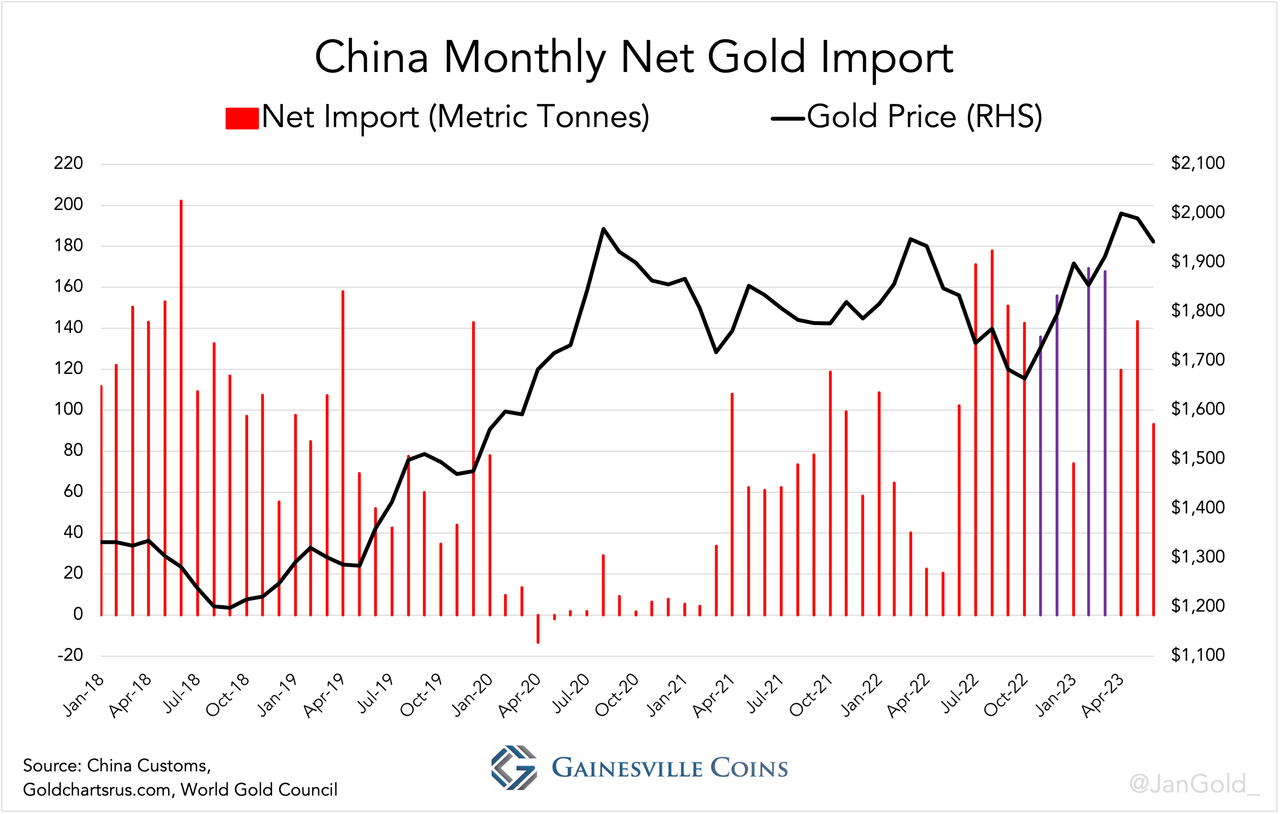

Il est possible que la demande privée chinoise ait quelque peu fait grimper le prix de l’or. Bien que les Chinois soient généralement sensibles aux prix, les importations nettes sur le continent ont été étonnamment fortes en novembre et décembre 2022, ainsi qu’en février et mars 2023.

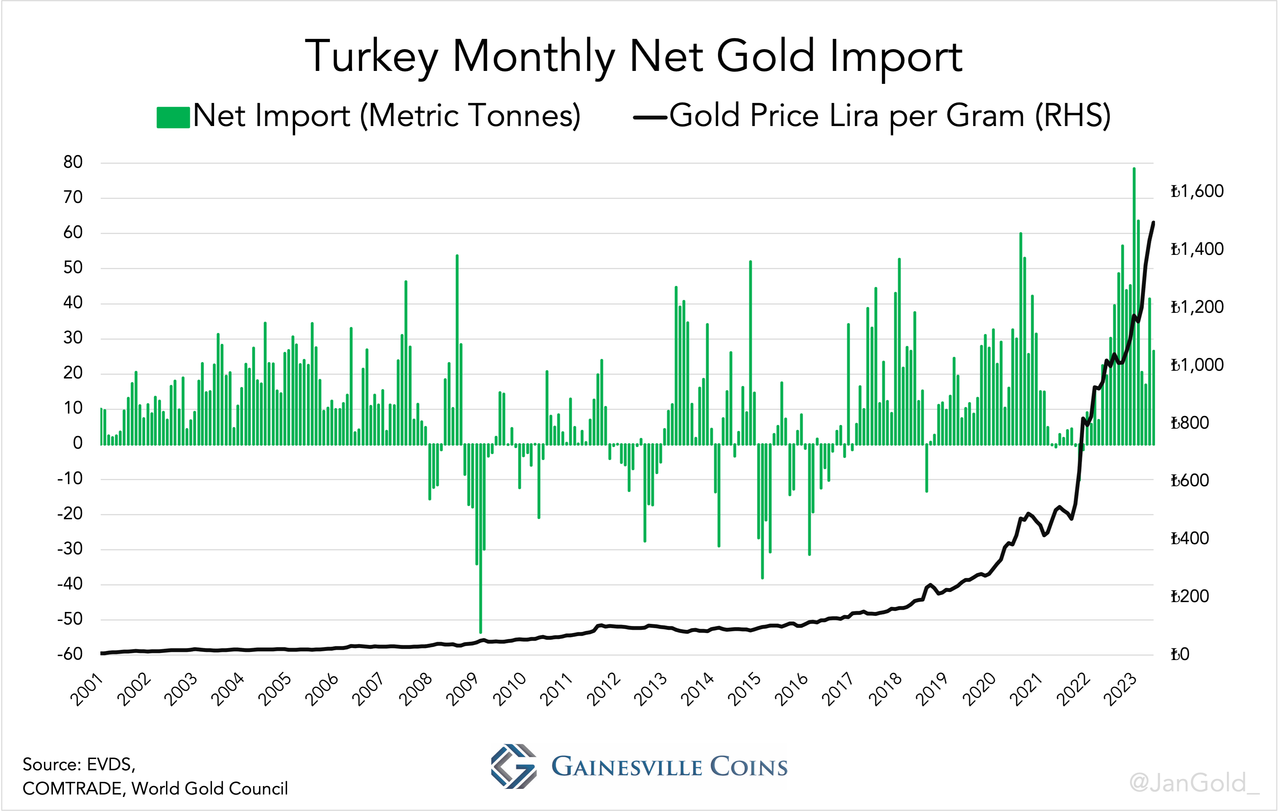

Les importations nettes de la Turquie ont atteint un niveau record en janvier 2023, lorsque la livre turque a continué à se dévaluer et que les Turcs se sont tournés vers l’immobilier, les biens durables et, bien entendu, l’or.

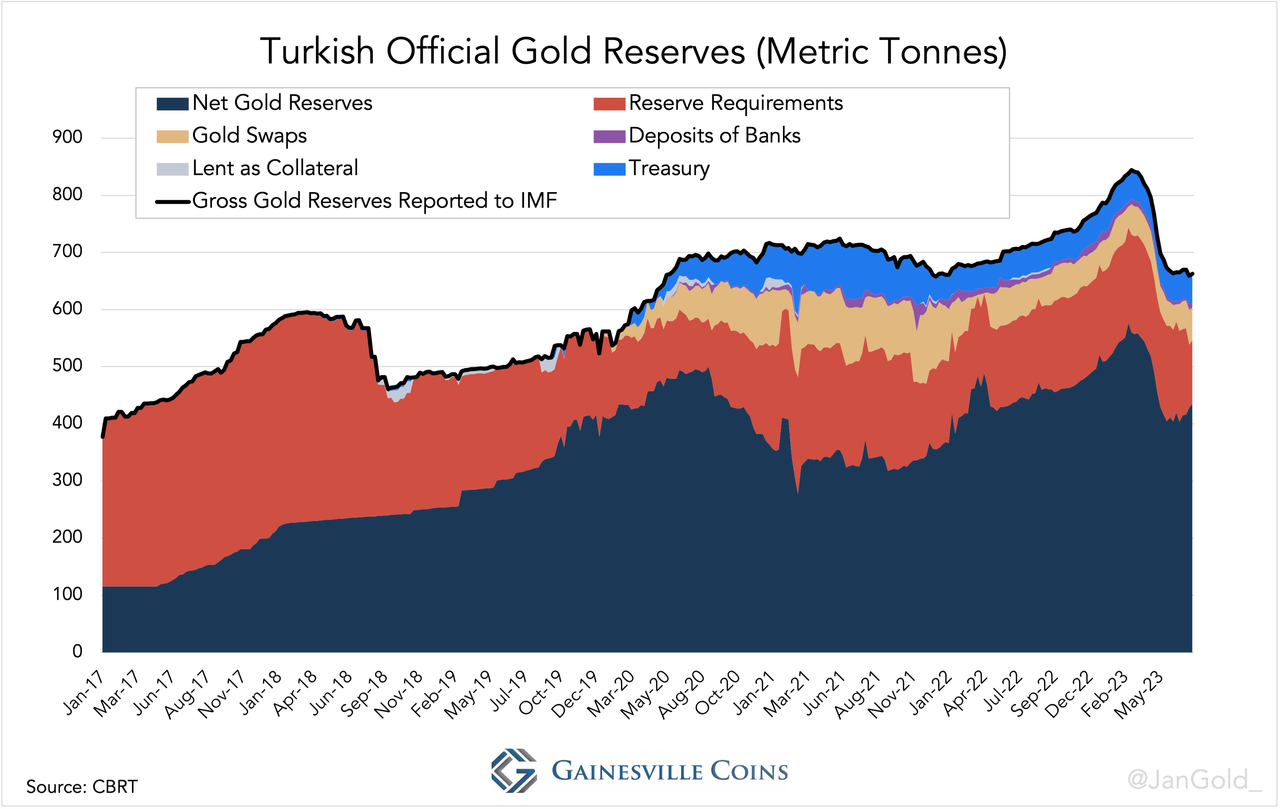

Après janvier, la banque centrale turque a commencé à bloquer les importations et a vendu 156 tonnes de ses réserves officielles d’or sur le marché intérieur pour défendre la lire. Il ne fait aucun doute que la demande privée turque, principalement jusqu’en janvier, a eu un impact sur le prix de l’or.

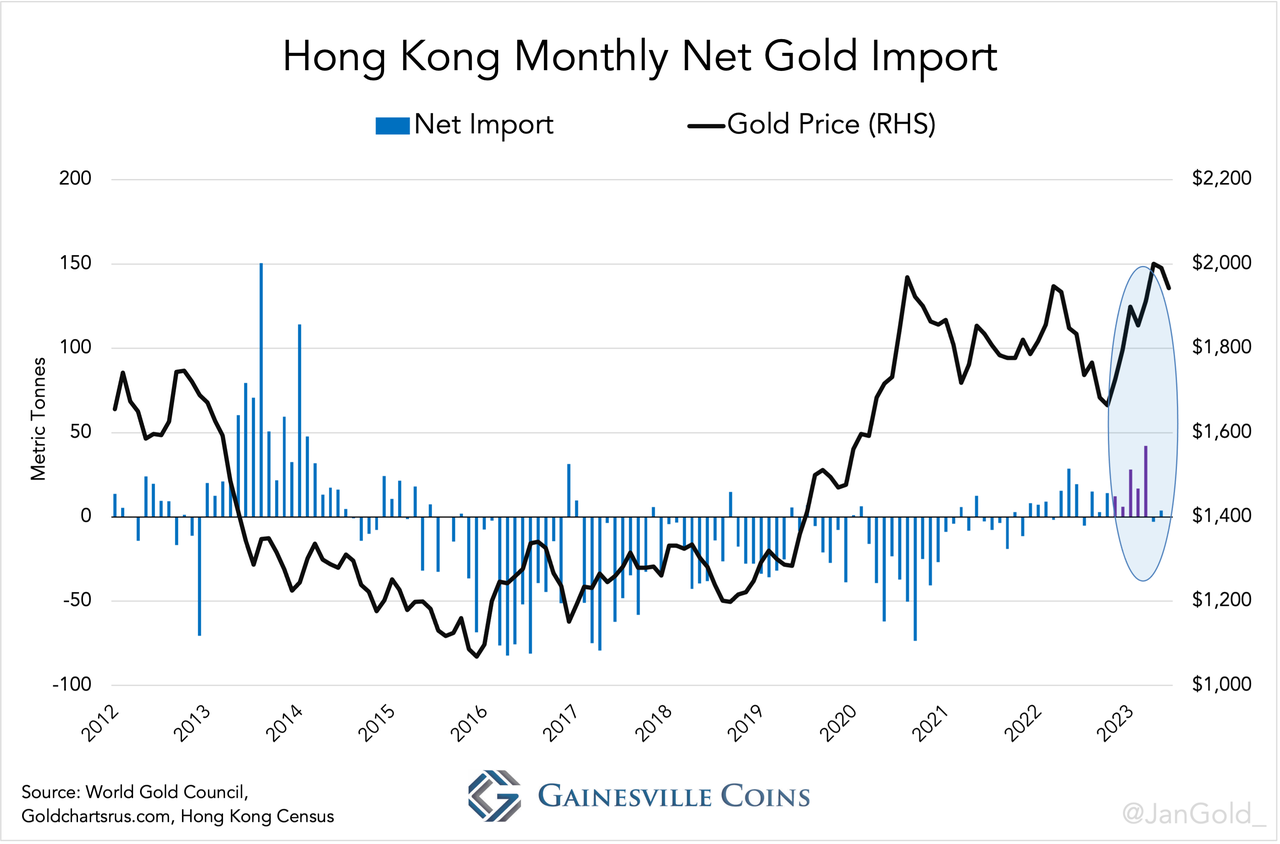

Les flux nets vers Hong Kong, plaque tournante du commerce de l’Est, constituent un bon indicateur d’un renversement de tendance. Normalement, Hong Kong est un importateur net lorsque le prix baisse (et vice versa).

Récemment, cependant, Hong Kong a été un importateur net lorsque les prix étaient à la hausse. Il est possible que les banques centrales achètent à Hong Kong, monétisent l’or localement et rapatrient le métal en dehors du champ d’application des données douanières publiques. L’or détenu par les banques centrales (« or monétaire ») n’est pas déclaré dans les données douanières.

Les tonnages récemment importés par Hong Kong ne sont peut-être pas très impressionnants, mais ils pourraient être le signe d’une évolution plus importante. Si les banques centrales achètent à Hong Kong, elles peuvent acheter n’importe où.

Les principaux suspects sont les banques centrales non occidentales qui achètent secrètement de l’or, car les actifs en dollars sont devenus plus risqués à détenir depuis que les États-Unis ont saisi les réserves officielles de dollars de la Russie en 2022. Ces banques centrales ont intérêt à ne pas se précipiter publiquement sur l’or, sinon le prix grimperait excessivement, ce qui les rendrait moins rentables.

Chaque trimestre, le Conseil mondial de l’or (WGC) publie une estimation, basée sur des recherches menées sur le terrain par Metals Focus, qui reflète la quantité d’or achetée par les banques centrales.

Depuis la guerre en Ukraine, ces estimations trimestrielles sont beaucoup plus élevées que ce que les banques centrales déclarent globalement au FMI. Il est fort probable que les achats clandestins des banques centrales aient fait grimper les prix.

Conclusion

L’explication la plus logique du comportement récent de l’or est une combinaison d’achats clandestins par les banques centrales des marchés émergents et d’une forte demande privée en Turquie et en Chine.

Il est possible que les estimations du WGC concernant les achats clandestins des banques centrales soient trop basses, étant donné que ces estimations ont chuté lors de la flambée des prix à la fin de l’année 2022 et au début de l’année 2023.

Comme certains d’entre vous l’ont peut-être remarqué, le prix de l’or en dollars américains a baissé au cours des derniers mois de la période de notre enquête, et Londres était toujours un exportateur net. Peut-être l’Occident reprendra-t-il le contrôle du prix de l’or.

Ne nous attendons pas toutefois pas à ce que le prix de l’or tombe aux niveaux précédemment suggérés par le modèle des taux.

Les achats des banques centrales devraient rester importants.

« Nous pensons toujours que le secteur officiel restera un acheteur important de lingots dans un avenir prévisible […], car les facteurs qui ont encouragé les gestionnaires de réserves à accroître leurs réserves d’or ces dernières années devraient persister. »

– Metals Focus a écrit en août dernier

Nous devrons attendre pour voir si l’Est est capable de pousser davantage le prix de l’or à la hausse et d’affaiblir le contrôle de l’Ouest sur le prix. Si tel est le cas, l’or deviendra moins un dérivé du dollar et occupera une place plus centrale dans le système monétaire international. Tout développement sera rapporté dans ces pages en conséquence.

Pour s’informer du marché des métaux rares et en connaître les fondamentaux,

abonnez-vous à la revue mensuelle Or & Argent !

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !