Il y a plus de cent ans, l’économiste autrichien Ludwig von Mises a découvert les causes du cycle économique d’expansion et de ralentissement

Comme l’expliquait Mises, le boom est provoqué par les banques centrales et commerciales qui créent de l’argent à partir de rien. Cela fait baisser les taux d’intérêt, ce qui encourage les entreprises à emprunter cet argent nouvellement créé pour financer des projets d’investissement à forte intensité de capital.

L’effondrement se produit lorsque le processus de création monétaire ralentit. C’est alors que les entreprises découvrent qu’il n’y a pas assez de ressources rares pour mener à bien leurs projets, qui doivent donc être liquidés pour permettre à la main-d’œuvre et aux autres ressources d’être allouées là où elles sont le plus recherchées par les consommateurs.

Par conséquent, non seulement le cycle d’expansion et de contraction de l’activité économique provoque d’énormes difficultés à court terme, mais il abaisse également le niveau de vie à long terme en gaspillant des capitaux rares.

Il s’agit d’une autre application du principe économique selon lequel « il n’y a pas de repas gratuit ». La seule façon d’éviter que le cycle d’expansion et de récession ne se reproduise est d’empêcher les banques de créer de l’argent à partir de rien.

Cette explication du cycle économique est connue sous le nom de théorie autrichienne du cycle économique, en l’honneur de Mises et de ceux qui ont développé sa théorie révolutionnaire.

L’un de ses meilleurs élèves était l’économiste Murray N. Rothbard, qui a résumé la théorie comme suit :

Lorsque le gouvernement et sa banque centrale encouragent l’expansion du crédit bancaire, cela provoque non seulement une inflation des prix, mais aussi une augmentation des malinvestissements, plus précisément des investissements peu judicieux dans les biens d’équipement et une sous-production de biens de consommation.

Par conséquent, le boom inflationniste induit par le gouvernement ne porte pas seulement préjudice aux consommateurs en augmentant les prix et le coût de la vie, mais fausse également la production et crée des investissements peu judicieux.

Le gouvernement est alors confronté à deux choix fondamentaux :

soit il arrête son inflation monétaire et de crédit bancaire, ce qui sera nécessairement suivi d’une récession qui servira à liquider les investissements douteux et à revenir à une structure d’investissement et de production véritablement libre ; soit il continue à gonfler jusqu’à ce qu’une inflation galopante détruise totalement la monnaie et provoque le chaos social et économique.

Comme l’a noté Rothbard, les gouvernements et les banques ont le choix :

- Soit ils ralentissent leur création monétaire et provoquent un effondrement économique,

- Soit ils accélèrent leur création monétaire et provoquent une hyperinflation.

Ainsi, la croissance de la masse monétaire est la clé de la prévision du cycle économique d’expansion et de ralentissement.

La masse monétaire est actuellement en baisse aux États-Unis

Rothbard a défini la meilleure mesure de la masse monétaire, que nous appelons la masse monétaire autrichienne.

Elle est présentée dans le graphique ci-dessous et est calculée comme M2 moins les petits dépôts à terme et les fonds monétaires de détail (puisqu’ils ne peuvent être dépensés à la demande) plus les dépôts du Trésor auprès des banques de la Réserve fédérale.

Nous avons placé des flèches rouges sur les périodes où la croissance de la masse monétaire a ralenti avant les récessions précédentes (en grisé).

Nous avons également placé une flèche rouge sur la baisse actuelle de 2,2 % de la masse monétaire, qui est susceptible de provoquer une récession cette année.

Cette baisse fait suite à l’énorme augmentation de 40 % de la masse monétaire due à la réponse Covid de la Fed en 2020 (cercle vert), qui a provoqué l’inflation la plus élevée depuis quarante ans.

Et la croissance de la masse monétaire ralentit également dans toutes les autres grandes économies

Malheureusement, les banques centrales du monde entier ont suivi les politiques monétaires de type « boom-bust » de la Fed.

Le graphique suivant montre que la croissance de la masse monétaire M1 en Europe ralentit rapidement et se rapproche de zéro.

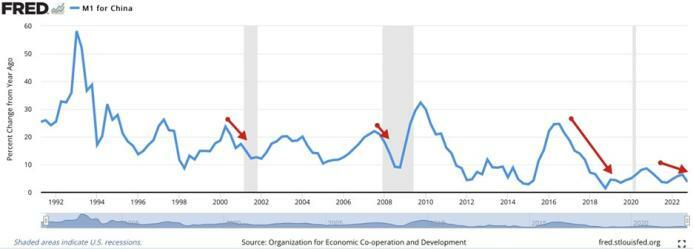

La croissance de la masse monétaire M1 de la Chine ralentit également, mais à un rythme moins spectaculaire, comme le montre le graphique ci-dessous.

La croissance de la masse monétaire M1 ralentit également au Japon, comme le montre le graphique suivant.

Enfin, comme le montre ce graphique, la masse monétaire M1 du Brésil est également en baisse, tout comme celle des États-Unis.

Les indicateurs économiques avancés pointent vers une récession mondiale

En raison du ralentissement généralisé de la croissance de la masse monétaire au cours de l’année dernière dans les principales économies du monde, les indicateurs économiques avancés mondiaux tombent en territoire de récession.

Par exemple, les indicateurs composites avancés de l’Organisation de coopération et de développement économiques (OCDE) pour le Groupe des Vingt (G20, les vingt plus grandes économies du monde, y compris les États-Unis, l’Europe, la Chine, le Japon, le Brésil, l’Inde, l’Australie, etc…. sont tombés à des niveaux que l’on ne voit que pendant les récessions mondiales, comme indiqué ci-dessous.

Conclusion

Les récessions mondiales ont tendance à être plus sévères que les récessions limitées aux États-Unis, car il n’y a pas de grand pays dans le monde qui puisse servir de moteur de croissance pour aider à relancer l’économie mondiale.

Sur la base du message actuellement envoyé par la croissance de la masse monétaire et d’autres indicateurs économiques avancés, le moment est venu de se préparer à la phase d’effondrement du cycle économique d’expansion et de récession.

Source: The Mises Institute

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !

Participez au débat, et partagez votre opinion !

Faites avancer la discussion en donnant votre avis à la communauté.