La prédation à la « Soros »

« Alors que le krach du yen s’accélère, il met en lumière la fin catastrophique de l’expérience MMT » [théorie monétaire moderne], une évaluation peu réjouissante de la fin de partie au Japon, reprise par Bloomberg, qui écrivait : « Le Japon commence à craquer alors que le yen s’effondre avec les actions et les obligations » dans lequel il était écrit que malgré l’effondrement du yen à son plus bas niveau depuis 24 ans (pour les mêmes raisons que nous avons répétées maintes et maintes fois, à savoir que vous ne pouvez pas maintenir le rendement de votre 10Y à 0.25% et éviter un effondrement de la monnaie dans un environnement inflationniste brûlant), les actions de Tokyo ont connu leur plus forte baisse depuis mars.

Entre-temps, George Saravelos, responsable des opérations de change de la Deutsche Bank, a été le plus proche de tous les banquiers de l’establishment à mettre en garde contre ce que nous disons depuis des années : la grande expérience monétaire moderne est en train de se terminer, et son déroulement commencera au Japon, le « cochon d’inde » de toutes les grandes expériences des banques centrales (première taux d’intérêt zéro, premier QE, premier achat d’ETF par la banque centrale, etc.)

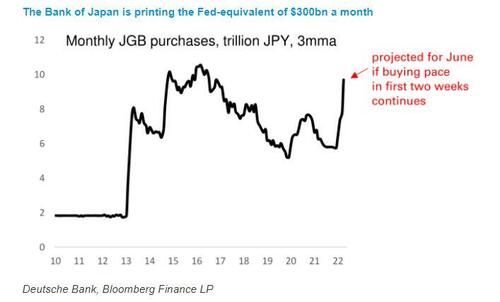

Dans un article intitulé « La planche à billets est en surrégime », Saravelos écrit que si le rythme actuel d’achat persiste, « la banque aura acheté environ 10 000 milliards de yens en juin ». Pour replacer ce chiffre dans son contexte, cela équivaut à peu près à ce que la Fed fasse plus de 300 milliards de dollars d’assouplissement quantitatif par mois après ajustement du PIB ! ».

La faillite de la Banque du Japon

Saravelos a également fait écho à ce que nous avons dit dans notre aperçu de la fin de MMT, écrivant qu’il s’inquiète que « la monnaie et les marchés financiers japonais soient en train de perdre toute sorte d’ancrage d’évaluation basé sur les fondamentaux », ajoutant que « plus l’inflation mondiale reprend, plus la BoJ (Banque centrale japonaise) imprime. Mais plus l’assouplissement s’accélère, plus il est nécessaire d’appuyer fortement sur le frein lorsque le gouffre (de l’inflation) se rapproche et plus il devient dangereux. Par conséquent, nous allons bientôt entrer dans une phase où des non-linéarités dramatiques et imprévisibles sur les marchés financiers japonais se déclencheraient. » Le stratège de la DB a conclu en demandant « s’il devient évident pour le marché que le niveau de compensation des rendements des JGB est supérieur à l’objectif de 25 points de base de la BoJ, quelle est l’incitation à détenir encore des obligations ? »

Bien sûr, sans être impliqué dans le jeu, toutes ces observations perspicaces ne sont que des mots, et entre-temps – eh bien – seul l’argent parle… et lorsqu’il s’agit du Japon, tant de gens ont été laminés lorsque leur argent a parlé et a vendu à découvert des obligations japonaises, pour ensuite être écrasés par la transaction « veuve » la plus célèbre du monde.

Mais cette fois-ci, c’est différent : c’est du moins l’avis de BlueBay Asset Management – l’un des plus grands fonds spéculatifs au monde – qui se prépare à devenir le George Soros de cette génération, pris dans une bataille écrasante avec la Banque d’Angleterre du Japon.

Alors que la BOJ multiplie les tentatives pour contenir les rendements obligataires, BlueBay fait le pari que notre thèse exposée en mars est juste et que la banque centrale sera contrainte d’abandonner une politique de plus en plus désynchronisée par rapport à ses homologues mondiaux. Faisant écho à ce que nous avons dit il y a quelques jours, Mark Dowding, directeur des investissements de BlueBay basé à Londres, a déclaré que le soi-disant contrôle de la courbe des taux par la BOJ est « intenable ».

« Nous avons une position short importante sur les JGB (obligations japonaises) », a déclaré M. Dowding, dont la société supervise environ 127 milliards de dollars de fonds spéculatifs et autres produits à revenu fixe, dans une interview accordée à Bloomberg. BlueBay a commencé à vendre à découvert la dette souveraine du Japon lorsque le yen a glissé près du niveau de 130 par dollar il y a plusieurs semaines, peu de temps après que nous ayons écrit que « le yen risque de subir une spirale descendante explosive avec Kuroda piégé. »

Dowding n’est pas le seul à partager notre thèse de base selon laquelle le début de la fin du MMT commencera au Japon : il rejoint d’autres vétérans du marché tels que l’ancien économiste de Goldman « BRIC » Jim O’Neill et Seamus Mac Gorain de JPM en prédisant que la BOJ finira par modifier sa position sur les rendements, tout comme la banque centrale d’Australie l’a fait en novembre dernier.

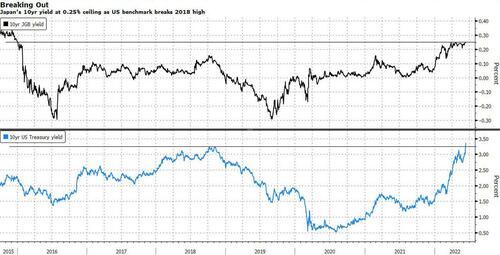

Comme nous l’avons noté, alors que les rendements mondiaux ont explosé à l’approche de la première hausse de 75 points de base des taux de la Fed depuis 1994, les rendements des obligations japonaises à 10 ans ont franchi la limite supérieure de 25 points de base de l’objectif de la BOJ et sont restés à des niveaux élevés même après que la banque centrale a accéléré ses opérations d’achat d’obligations et inclus des échéances plus longues.

« Le dernier homme debout reste la BOJ et, pour être honnête, plus le marché attaque la Fed et la BCE, plus il est probable que les prévisions de la BOJ (sous la forme du contrôle de la courbe des taux) se terminent de manière très désordonnée, avec d’énormes implications pour les taux mondiaux », a ajouté Jim Reid, stratégiste macro de la Deutsche Bank, dans une note adressée mardi aux clients.

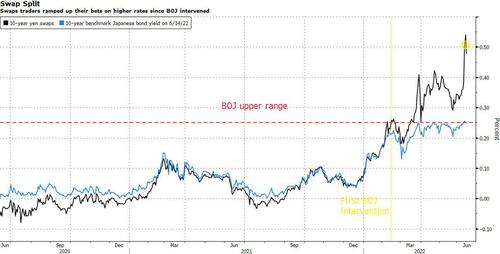

Les taux de swap en yen à dix ans ont également bondi, rompant leur étroite relation avec les rendements domestiques. À plus de 0,50 %, les premiers ont largement dépassé la « ligne de démarcation » de 0,25 % fixée par la banque centrale pour les obligations de référence, ce qui suggère que les opérateurs internationaux pensent que des rendements plus élevés et un changement de politique au Japon sont inévitables.

Les traders à l’affût

Il y a « peu d’inconvénients à être short sur les taux japonais via des contrats à terme ou des swaps de yens », a déclaré M. Dowding. « Le contrôle de la courbe des taux est conçu de telle sorte que plus la Fed augmente les taux, plus la Banque du Japon devra assouplir et augmenter son bilan. C’est ce qui rend la situation intenable. »

Il a bien sûr raison, et à un moment donné, la BOJ fera comme la BOE ou la BNS et décidera qu’il ne vaut pas la peine de gaspiller des milliards de dollars supplémentaires pour défendre un niveau largement arbitraire, et les rendements japonais monteront en flèche… mais au lieu de s’arrêter à la prochaine barrière, ils continueront à monter de plus en plus haut, tandis que les traders du monde entier accumuleront des fonds dans ce qui pourrait être le plus grand échec de banque centrale du 21e siècle. Bien sûr, ce ne sera pas le dernier, car la perte inévitable de la BOJ sera également une perte pour la théorie économique idiote qui sous-tend une grande partie de l’économie moderne, la MMT. Et lorsque cette théorie sera elle aussi discréditée, tous les paris seront ouverts, car l’ensemble du système financier fiduciaire s’effondrera.

Tout cela va arriver… mais pas tout de suite. Pour l’instant, les banquiers centraux du Japon défendent consciencieusement leur objectif de rendement. La banque centrale a augmenté ses achats programmés de titres de créance de cinq à dix ans à 800 milliards de yens (6 milliards de dollars), contre 500 milliards de yens prévus, après que le rendement de référence a atteint 0,255 %. Elle a également annoncé une opération non programmée pour acheter de la dette à plus longue échéance après que le rendement à 30 ans a bondi à 1,28% — le plus haut depuis 2016. La banque centrale du Japon a également acheté pour 2 200 milliards de yens de bons du gouvernement dans le cadre de son opération à taux fixe, le plus gros montant jamais enregistré depuis le début du programme en 2016.

Pendant ce temps, puisque la défense du contrôle des taux signifie l’effondrement continu du yen (ou vice versa), le yen a dégringolé à un nouveau plus bas de 24 ans de 135,60 par dollar sur fond de divergence politique croissante entre la BOJ et la Fed.

« Nous pensons que la BOJ sera obligée de capituler à un moment ou à un autre », a déclaré Russel Matthews, gestionnaire de portefeuille senior chez BlueBay, dans une interview accordée à Bloomberg Television. Et si la réaction normale serait que le yen s’envole alors même que les rendements augmentent, le pire résultat possible serait que le yen et les JGB plongent en même temps.

Si et quand cela se produit, c’est la fin de la partie pour le Japon, le MMT et la monnaie fiduciaire.

De la nécessité absolue de se débancariser :

Source : ZeroHedge

IMPORTANT - À lire

Vous voulez aller plus loin que cet article et comprendre tous les enjeux géopolitiques actuels ? Chaque mois, notre revue papier décortique l'actualité géopolitique et économique pour vous offrir des analyses approfondies.

Ne vous laissez plus manipuler par des élites déconnectées du réel. Abonnez-vous à notre revue dès maintenant et recevez chaque mois des informations exclusives, des décryptages précis et des révélations sur les véritables enjeux qui se cachent derrière les décisions de nos dirigeants.

Reprenez le contrôle de votre épargne et de votre avenir !