First Republic Bank : encore une banque en faillite

Après avoir fait état de sorties de dépôts nettement plus importantes (et de flux globaux du système bancaire suggérant que les choses empirent au lieu de s’améliorer en avril), le Financial Times rapporte qu’il y a eu un changement de ton parmi les conseillers de la First Republic Bank entre mardi 25 avril et mercredi 26 avril lorsque les actions de la First Republic ont chuté de 65% et que les craintes se sont accrues à propos d’une reprise par la FDIC – (Federal Deposit Insurance Corporation).

Les conversations au sujet de la banque resteraient tendues, et les personnes interrogées ont indiqué qu’il n’était pas certain qu’une solution soit trouvée.

Les banques sont réticentes à faire courir à leurs actionnaires le risque de pertes sans une participation de l’État.

Reuters rapporte que, selon trois sources familières avec la situation, des fonctionnaires américains coordonnent des pourparlers urgents pour sauver la banque régionale assiégée faute d’avoir pu aboutir à un accord.

L’implication du gouvernement (et sans doute l’espoir d’un soutien des engagements) contribuerait à amener davantage de parties, y compris des banques et des sociétés de capital-investissement, à la table des négociations, a ajouté l’une des sources.

Reuters ajoute cependant que rien n’est sûr quant au fait que le gouvernement américain envisage de participer à un sauvetage de First Republic via le secteur privé.

Cependant, l’engagement du gouvernement a enhardi les dirigeants de First Republic alors qu’ils s’efforcent de mettre au point un accord qui éviterait une prise de contrôle par les autorités de régulation américaines.

Plus précisément, The FT déclare qu’une proposition pourrait faire partie d’une solution éventuelle.

La proposition serait que certaines banques achètent certains des actifs à long terme de First Republic pour un montant supérieur à leur prix de marché actuel, ce qui permettrait au prêteur de réduire ses pertes.

Mais des personnes au fait de la situation affirment que cela ne suffirait probablement pas à stabiliser la First Republic Bank.

N’oubliez pas que les « grandes banques » détiennent 30 milliards de dollars de dépôts auprès de la banque en difficulté : la FDIC a donc déjà un problème.

Les actions de First Republic étaient en hausse d’environ 5 % avant le marché, mais elles ont déjà effacé les gains les plus importants.

Pour remettre les choses dans leur contexte, voici ce qu’il en est de la FRC sur la semaine du 25 avril.

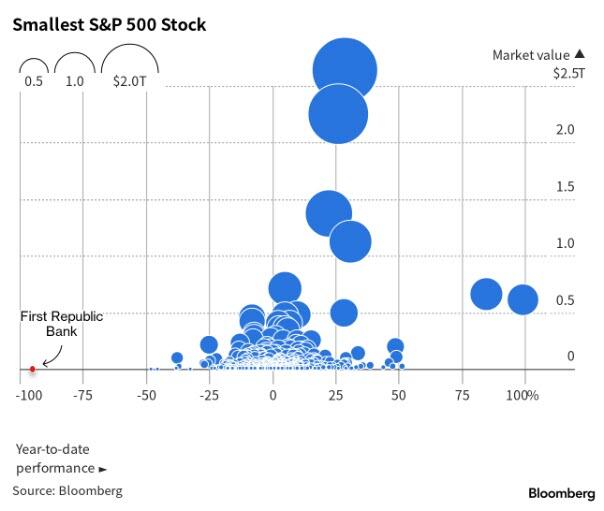

Enfin, l’appartenance de la First Republic Bank à l’indice S&P 500 pourrait être compromise après que l’action de la banque en difficulté a atteint un nouveau record de faiblesse mercredi, ce qui a brièvement fait passer sa capitalisation boursière sous la barre du milliard de dollars.

Avec environ 1,2 milliard de dollars, FRC a de loin la plus petite capitalisation boursière du S&P 500 après avoir effacé plus de 21 milliards de dollars en valeur de marché.

Comme le note Bloomberg, cela pose un problème car les entreprises doivent avoir une capitalisation boursière d’au moins 12,7 milliards de dollars pour être prises en compte pour figurer dans le S&P 500.

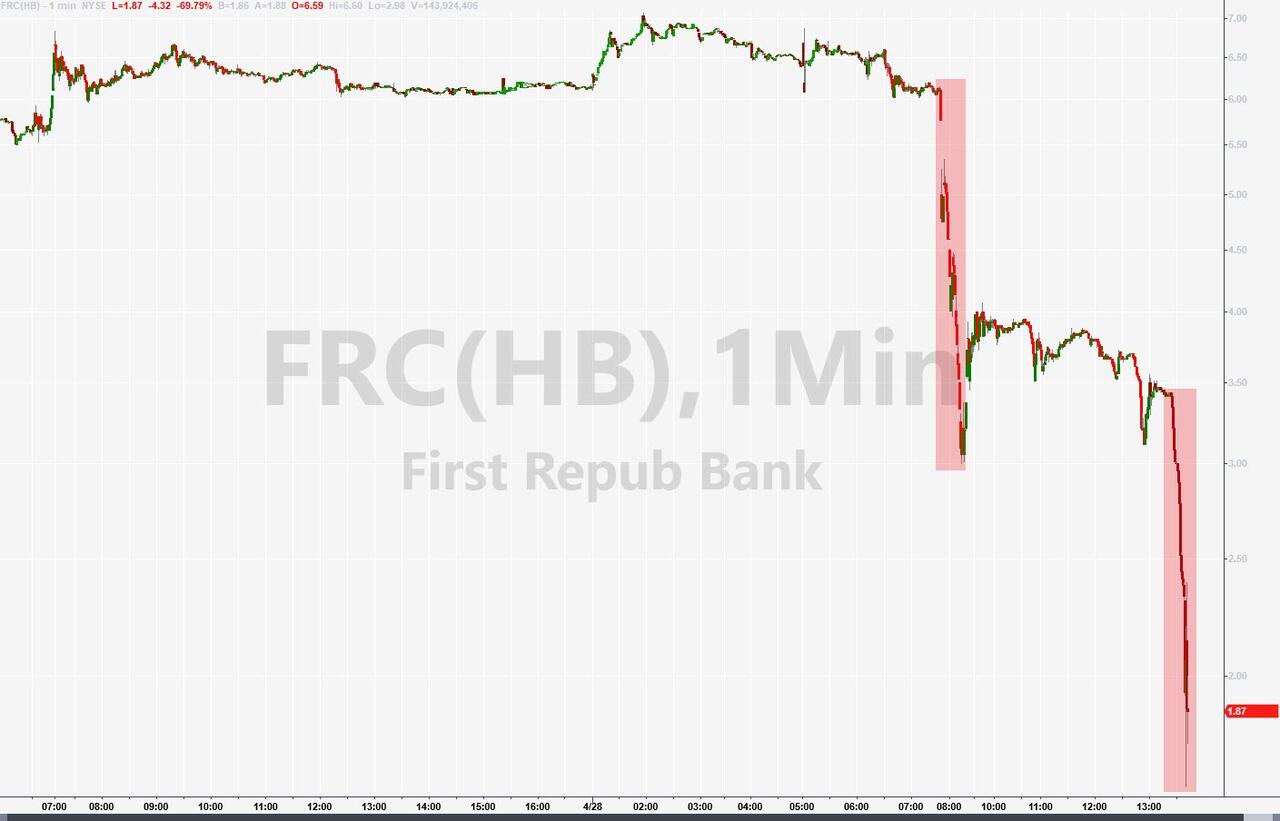

Vendredi 28 avril, les actions de First Republic Bank sont suspendues pour cause de volatilité, après s’être effondrées de 50 % pour atteindre des niveaux historiquement bas, alors que les espoirs d’un accord privé s’estompent.

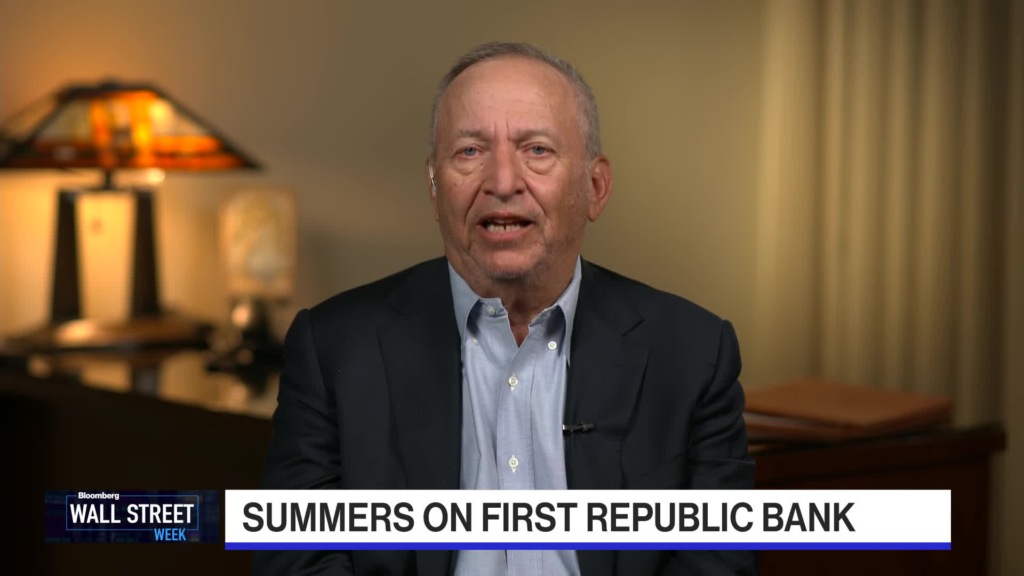

L’ancien secrétaire au Trésor Lawrence Summers a critiqué les régulateurs de Washington et les géants bancaires américains pour ne pas avoir déjà trouvé une solution pour le prêteur First Republic Bank.

M. Summers lors de l’émission « Wall Street Week » de Bloomberg TV déclare à David Westin :

« Je suis surpris et déçu que cette situation ait perduré aussi longtemps qu’elle l’a fait, alors que l’action de la banque a chuté de 95 % et que les indicateurs de crédit se sont détériorés. »,

« J’espère qu’entre les banques, la FDIC et les autres autorités publiques, la meilleure solution sera trouvée au cours de la semaine ou des dix jours à venir. »,

« Il s’agit de choses comme les incendies de forêt, il est beaucoup plus facile de les prévenir que de les contenir une fois qu’ils ont commencé à se propager. ».

Il n’a pas indiqué sa préférence pour un rachat par la FDIC ou pour un plan d’action orienté vers le secteur privé.

« Mais nous devons trouver la réponse à cette question le plus rapidement possible et aller de l’avant. ».

– Mr. Summers

La question qui se pose maintenant est simple : Est-ce qu’ils arriveront jusqu’à la clôture sans que la FDIC n’intervienne ?

Comme beaucoup s’y attendaient compte tenu de l’effondrement intra journalier de FRC, Reuters rapporte que la FDIC va imminemment mettre la banque sous séquestre.

First Republic most likely headed for FDIC receivership – CNBC https://t.co/9HT5s9Yoqj pic.twitter.com/FRenLK8juh

— Reuters (@Reuters) April 28, 2023

« First Republic se dirige très probablement vers une mise sous séquestre de la FDIC – CNBC. »

Les actions se sont effondrées à 1 dollar dans les échanges après les heures de bureau, en baisse de 70 % sur la journée :

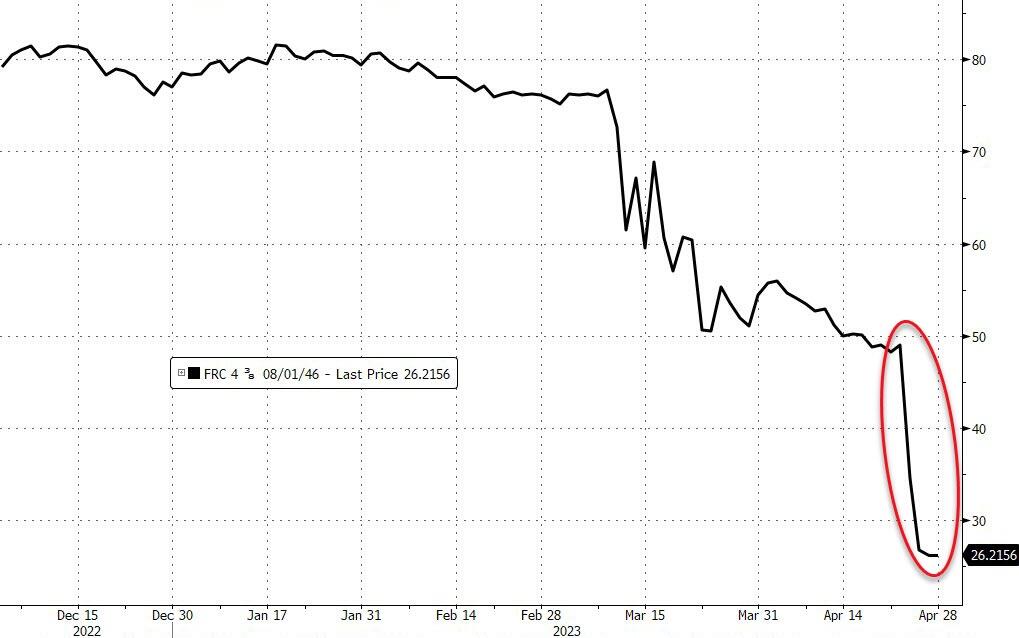

FRC se négociait à 120 dollars au début du mois de mars et se négocie aujourd’hui à près de 1,20 dollar :

En ce début de week-end, le WSJ rapporte vendredi 28 avril en fin de journée que de grandes banques, dont JPMorgan et PNC, sont prêtes à acheter la First Republic Bank.

Cela ne rentrera pas dans le cadre d’une transaction privée arrangée par le marché, mais plutôt dans le cadre d’une transaction qui suivrait la saisie par le gouvernement du prêteur en difficulté.

La saisie et la vente de First Republic, qui réduiraient à néant les fonds propres de FRC et imposeraient potentiellement des pertes aux créanciers, pourraient intervenir dès ce week-end, selon les sources du WSJ.

Ainsi, JPM, qui est déjà la plus grande banque américaine, est sur le point de devenir encore plus grande, en ramassant tous les bons actifs de la FRC tout en laissant les contribuables américains détenir les actifs toxiques.

Cela dit, on ne sait pas encore si les 30 milliards de dollars de dépôts transférés par JPM et d’autres banques à la FRC seront traités comme des fonds assurés.

L’anéantissement de ce capital déclencherait une crise systémique étant donné que la Fed mène désormais une politique de « resserrement monétaire par l’effondrement des banques », après avoir échoué à contenir l’inflation et à resserrer la politique par des moyens conventionnels.

Si des grandes puissances bancaires s’effondrent, pensez-vous pouvoir être épargnés ?

Source : ZeroHedge